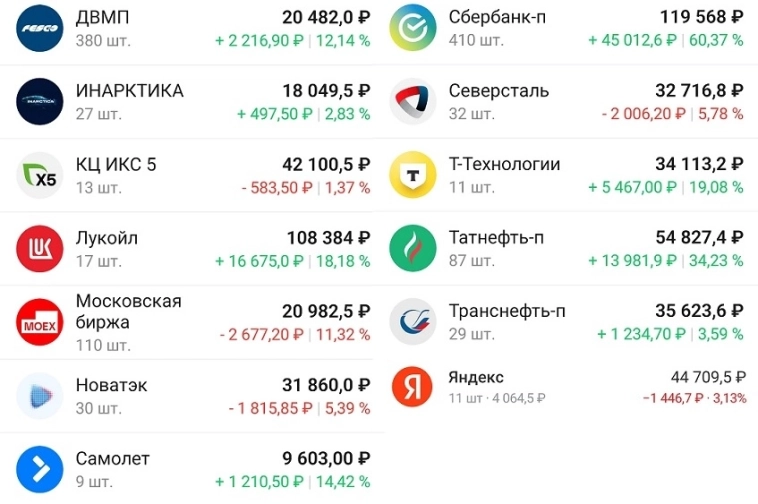

Портфель инвестора

НА РЫНКЕ ЖЕСТЬ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 12 апреля 2025, 09:36

- |

Мем на злобу дня из Интернета (или не мем?)

К концу недели Трамп приостановил действие пошлин на 90 дней для всех стран (которые были готовы «целовать его в седалище», по его выражению), кроме Китая. Для КНР тарифы составили бешеные 145%, а китайцы в свою очередь взвинтили пошлины на американские товары до 125% и подали иск в ВТО из-за доп. сборов. Это явно не конец торговых войн, а только начало.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Напоминаю мою стратегию управления портфелем: Часть 2

- 12 апреля 2025, 06:31

- |

Управление портфелем — это ключевой элемент, который помогает не только удерживать баланс, но и повышать доходность. Моя стратегия базируется на учёте экономических циклов на рынке, что позволяет максимально эффективно распределять капитал и сохранять стабильность портфеля.

🎯Главная цель стратегии

Поддержание установленного баланса активов в процентном соотношении. Это даёт уверенность, что портфель остаётся диверсифицированным и устойчивым к изменениям на рынке.

📊Три стадии экономического цикла

Для управления портфелем я выделяю три основные стадии:

📈Рост

📉Падение

📊Восстановление

Эти этапы постоянно повторяются, что даёт возможность адаптировать стратегию в зависимости от ситуации.

❓Как это работает?

📈1. Стадия роста

На этой стадии рынок активно растёт, но важно помнить: за подъёмом всегда следует коррекция. Поэтому мои действия:

Кэш-резерв: 70% всех пополнений брокерского счёта и дивидендов направляю на покупку акций, а 30% откладываю в фонд ликвидности.

💡Где хранить резерв? Это могут быть короткие облигации, банковские вклады или любые консервативные инструменты. Этот резерв служит подушкой безопасности и будет использован на следующей стадии.

( Читать дальше )

Пенсионный портфель. 61 часть.

- 11 апреля 2025, 19:24

- |

Портфель за это время немного подрос, с 211 до 221 тыс рублей. Хотя на максимуме данный портфель рос и до 233 тыс.

Индекс за это время вырос на 15 процентов, затем упал на 20. В общем очень весело. Портфель растет, а это главное.

🍏За эти 1,5 месяца купил акции Татнефти, Сбера, Роснефти.

Продал облигации Аэрофлота (слишком низкая доходность). Докупил облигации Софтлайн, Россети, ОФЗ 26248,

Получил немного купонов, за месяц около 938 рублей. Все реинвестирую.

Ведение счета занимает минимум времени, автопополнение работает, нужно только не забывать совершать покупки.

Данному портфелю примерно 3,5 года, в октябре 2025 будет 4. Еженедельные пополнения составляют 1200 р. Они были благополучно проиндексированы, раньше сумма пополнений была 1000 и 1100 р.

Задача данного портфеля: показать что даже небольшие суммы ( 1000 — 1100 — 1200 рублей в неделю) способны создать капитал, а в идеале создать денежный поток, который будет выше средней пенсии в РФ.

( Читать дальше )

Мой пассивный доход дивидендами и купонами в марте 2025. ЧЕСТНО ПОКАЗЫВАЮ!

- 11 апреля 2025, 17:34

- |

💸Пока у рынка нехилая трясучка (он то примеряет на себя роль шахтёра и бурит новое дно на фоне жестких торговых войн США и Китая, то ракетит вверх на новостях о прилёте Уиткоффа в Питер), я наконец-то нашёл время подсчитать свою дивидендную (но больше купонную) зарплату (или всё же пенсию?🤔) за 3-й месяц 2025 года. При позитивных результатах такого подсчета сохраняется мотивация инвестировать и наращивать свой «денежный ручеек» дальше.

Подпишитесь на телеграм, чтобы отслеживать весь мой путь к полностью пассивному доходу. Или наоборот — чтобы увидеть, как я навернусь со всей дури и сойду с дистанции.

💰В этом обзоре честно делюсь итогами моего чисто пассивного заработка на российском фондовом рынке за март 2025 года.

Не хвастовства ради, а статистики для😉

📍Предыдущий отчет о моем пассивном доходе на фондовом рынке за февраль 2025 г. можно почитать здесь, а за весь 2024 год — здесь.

Немного о логике подсчетов:

💰Считаю купоны и дивиденды, поступившие на мои счета за календарный месяц — с первого по последнее число месяца включительно. Если, к примеру, официальный день выплаты по облигации пришёлся на 27 февраля, а брокер зачислил мне купон только 3 марта, то отношу этот купон уже к мартовской зарплате.

( Читать дальше )

Моя стратегия инвестирования: Часть 1. Состав портфеля и целевые доли

- 11 апреля 2025, 14:23

- |

Каждый инвестор выбирает свою стратегию в зависимости от целей. Моя основная цель — это рост капитала и создание стабильного пассивного дохода через дивиденды.

Для этого я формирую сбалансированный портфель, в котором представлены компании из разных отраслей. Нацеленность на диверсификацию и качественный подбор активов позволяет мне ожидать, что при достижении целевых долей мой портфель, по расчётам сделанным в Snowball, обгонит индекс МосБиржи полной доходности.

🎯Целевой состав портфеля

Я стремлюсь к следующему распределению активов:

Лукойл — 15%

Сбербанк — 15%

Роснефть — 11%

Татнефть (п) — 10%

ФосАгро — 4%

Яндекс — 7%

Северсталь — 2%

НЛМК – 2%

Московская биржа — 7%

Новатэк — 3%

Норникель — 3%

Мать и дитя — 5%

Т-технологии — 3%

Инарктика — 2%

Черкизово — 3%

Сургутнефтегаз (п) — 3%

Икс 5 – 5%

❓Почему я выбрал эти компании?

🔺Энергетика и сырьё (Лукойл, нфляции Роснефть, Татнефть, Сургутнефтегаз): Высокие дивиденды и устойчивый спрос на ресурсы.

🔺Финансовый сектор (Сбербанк, Мосбиржа): Крупнейшие игроки с сильным потенциалом роста и высокими дивидендами.

( Читать дальше )

Обвал на рынках. Мой портфель за 2 месяца потерял 280 000 ₽. Продолжаем инвестировать

- 11 апреля 2025, 13:13

- |

Волатильнее акций, разве что высказывания Дональда Федоровича на своих интервью или мой портфель за последние 4 месяца. были взлеты и падения, но есть и хорошие новости, как без них, пойдем посмотрим.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

В конце прошлого года наш рынок сильно грустил, все ждали повышения ставки, геополитика не сулила ничего хорошего, мой портфель уже где-то полгода болтался в боковике 1,5 млн ₽, а впереди только тьма и мрак.

( Читать дальше )

Мой портфель 11 апреля. Слишком нервный рынок

- 11 апреля 2025, 13:04

- |

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч и куплю очередную порцию активов :)

Так выглядит портфель утром 11 апреля:

Стоимость отдельных акций упала до 768'210 рублей (вместе со сдачей от продаж). В то же время стоимость фонда TMOS равняется 71'200 рублям — то есть, мое преимущество перед ним вновь выросло до 8% (месяц назад был всего 1%):

( Читать дальше )

До 25% дивидендами в 2025 году. Топ-10 акций по дивидендной доходности от «Цифра брокер»

- 11 апреля 2025, 07:43

- |

Дивидендный сезон всё ближе, значит каждые уважающие себя аналитики должны успеть сделать свои прогнозы, и лучше, если сразу до конца года. Цифра выкатила своё видение, посмотрим.

Полезное про акции и дивиденды:

- Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло? NEW

- Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло? NEW

- Пошаговый гайд как богатеть на дивидендах

- Свежий топ-6 лучших дивидендных акций от Сбера

- Разборы: Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Займер

- Ожидаемый дивиденд: 36,3 ₽

- Ожидаемая дивдоходность: 25%

ИКС 5

- Ожидаемый дивиденд: 696 ₽

- Ожидаемая дивдоходность: 21% (без учёта ранее объявленного спецдивиденда в размере 648 ₽)

Лента

- Ожидаемый дивиденд: 206 ₽

- Ожидаемая дивдоходность: 14%

МТС

- Ожидаемый дивиденд: 35 ₽

- Ожидаемая дивдоходность: 16%

ЕвроМедЦентр

( Читать дальше )

Что брать в свой портфель, когда вокруг всё рушится ?

- 10 апреля 2025, 19:37

- |

Волна, даже можно сказать цунами прошлось по всему миру, затронув все континенты. Падали рынки везде, Америка летела в бездну. Наш фондовый рынок снижался 24 сессий подряд. Но нет горя без добра.

В предыдущих стадиях писал, что за океаном такая манера ведения бизнеса. И неровен час договорятся или приостановят действие этих безумных пошлин.

Так оно и случилось.

На 90 дней или три месяца принято решение не вводить пошлины. Хотя на Пекин увеличили до 125%. Но ведь Си друг, попросили не девальвировать юань, так сказать по старой дружбе. Ну и тем временем договорятся, я абсолютно уверен.

Тем не менее SP 500 после всего этого взлетел почти на 11%. Такой рост вообще зафиксирован впервые в истории индекса, ну в 2008 году тоже наблюдалось такое явление, но на этот раз рекорд побит.

🤑 Что купил…

Как уже ранее писал, куплено 8 акций Лукойла.

А так же участвовал в первичных размещениях облигаций, далее по списку:

( Читать дальше )

Новый портфель 60/40

- 10 апреля 2025, 14:21

- |

‼️⚠️Новый портфель 60/40

1) Инвестиционная среда для инвесторов изменилась кардинальным образом. Причины изменений:

— Реорганизация мирового экономического и политического порядков;

— Доминирующее влияние развивающихся рынков на рынок золота;

— Достижение пределов устойчивости долга;

— Возможные множественные волны инфляции по всему миру.

2) На фоне этих причин, традиционный старый портфель 60/40 (60% акций и 40% облигаций) уходит в прошлое. Агентство Incrementum AG предлагает новую интерпретацию портфеля 60/40. Более 25% активов там отдано преимущественно золоту, а также сырьевым товарам.

P. S. Это к вопросу о том, куда вкладывают и как ребалансируют свои портфели ведущие организации на Западе. Про вложения в банки там никто не говорит.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал