Портфель инвестора

Пенсионный криптофонд. Месяц 5

- 14 октября 2023, 07:33

- |

Ежемесячно пополняю криптопортфель на ~3 000 рублей и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за сентябрь. Пятый месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на ~3 000 рублей. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50.

Крипта у меня не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты. По API тянутся сделки в Интелинвест — удобно. Но как-то криво — неудобно.

Было на 1 сентября:

- BTC: 0,010088

- Эквивалент в RUB: 25 468 ₽

- Эквивалент в USD: 258,98 $

Пополнил на 3 200 рублей (32,5 доллара). Купил битка и эфира. Крипта в сентябре штурмовала какие-то там отметки, не знаю, какие именно, персонального криптоменеджера, который смог бы мне всё объяснить, у меня нет, так что в итоге крипта подросла.

Бинанс решил уйти из РФ, так что я начал искать альтернативы.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Прибыль Сбера +38%, IPO «Астра» и Т0 на Мосбирже

- 14 октября 2023, 06:14

- |

Всем привет. Очередной конфликт перетягивает на себя внимание информационного пространства, на этот раз со стороны Израиля. Многие искали взаимосвязь между происходящими действиями на ближнем востоке и тем, как это отразится на российских активах. На мой взгляд влияние очень косвенное, так как конфликты в том регионе влияют в основном на возможные осложнения с поставкой нефти, а кто там в долях сидит у партнеров толком неизвестно.

Тем не менее, наибольшее влияние на движение активов оказал указ Путина о принудительной продаже валютной выручки экспортерами (не только нефтегаз, но и чермет с удобрениями и деревообработкой). Доллар пошел вниз, крепко так пошел на самом деле, но рынок отреагировал как обычно по своему и возможно нелогично. Инвесторы ищут негатив ввиду отсутствия дивидендов и находят его: доллар вверх – все станет дорого и никто не купит а прибыля упадут, доллар вниз – а вдруг при дорогом долларе все таки покупали бы дорого и теперь не будет такой прибыли? Время покажет.

( Читать дальше )

Продажа валютной выручки в закрытом режиме (всё, как и было) Портфель Нефть Газ Мосбиржа Сбер Валюты

- 12 октября 2023, 21:52

- |

Друзья,

Какой у меня портфель и почему – рассказываю в ролике,

всего лишь за 7 минут.

Объявление об обязательной продаже валютной выручки экспортёрами не привело к страху на рынке:

Индекс волатильности удержался ниже 30.

Поэтому держу портфель акций.

Мосбиржа

Сбер

Лукойл

Газпромнефть

Роснефть

Новатэк

Совкомфлот

Продолжают идти лучше рынка.

Уменьшились валютные неэффективности:

По Si, Eu контанго (была бэквордация).

Кстати, о продаже валютной выручки.

Похоже на словесную интервенцию.

«Указ президента РФ

об обязательной продаже некоторыми экспортерами

валютной выручки и

сам перечень этих компаний будут закрытыми.»

Дмитрий Песков,

пресс-секретарь президента РФ.

Портфель в EXCEL с весами и датами по каждой бумаге –

в закрытых канале и чате (приглашаю ВАС):

все ходы записаны, честно и прозрачно.

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Указ моей системе не указ!

- 12 октября 2023, 19:43

- |

А в итоге день закрылся всего -0.14%, так что я отделался легким испугом. За день упавшие российские активы немного отросли, а заморские пошли в нужную сторону. Святая диверсификация-защитница!

В лидерах убытка жертвы указа:

Евро-рубль: -18.69%

Доллар-рубль: -14.1%

Индекс Мосбиржи: -4.09%

Прибыль:

Юань-доллар: +9.64%

Платина: +5.18%

Золото: +3.96%

На волне липкого страха от гипотетических последствий подсчитал, что в моем портфеле ровно 30% — это активы, которые напрямую ходят «под указом»: акции РФ, индексы РФ и рублевые валютные пары. Много? Много, а что делать? Все это активы ликвидные, почти все принесли в этом году отличную прибыль, а, самое главное, их особо и не чем заменить. Все, что можно (ну почти) из «не-российского» с нашего рынка я уже забрал к себе в лукошко, а на зарубежный лезть пока (!?) рано.

( Читать дальше )

ПОРТФЕЛЬ ЗАКУПКА

- 12 октября 2023, 17:02

- |

💲Сегодня пополнил брокерский счет на 31.500 руб. Пополнение выше, чем было до этого, с этого месяца суммы пополнения будут больше, чем 20.000 руб. в месяц. Принял решение сделать более высокий процент для пополнений.

Портфель немного вырос, так как он как-никак повторяет движения за рынком. По рынку я уже высказывался постом выше, нефть толкает его наверх.🥴

В покупках сегодня:

➖Позитив – 1шт. (2502,6 руб.).

Сегодня добавлю новую позицию в портфель, давно думал над приобретением Позитива. Настал его черед. Долю буду держать примерно равную с Яндексом. Причина добавления – высокие темпы роста. Возможная причина продажи из портфеля – снижиние темпов роста. Разбор по компании был тут — t.me/c/1826027875/557. Да, цена акции находится на исторических максимумах, но дальше будет дороже. Коррекция по этой бумаге будет не скоро.

➖Яндекс – 1шт. (2482 руб).

Доля Яши сильно снизилась, нужно добрать. К тому же по сделке снова стала появляться информация намекающая на скорое закрытие. Как можете помнить, у Яндекса есть дисконт в цене из-за неопределенности по разделению бизнеса. После реализации сделки дисконт в цене быстро уйдет.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 12 октября 2023, 16:57

- |

Утром из-за краткосрочного, но сильного падения акции НоваБев Групп и Сегежи достигли стоп-лоссов. В связи с этим закрываем эти позиции в рамках #нашегопортфеля.

Закрываем идеи

Сегежа

НоваБев Групп

При этом считаем, что акции НоваБев Групп можно оставить в инвестпортфелях, если они там есть. В ближайшее время ждем роста котировок – акциям необходимо какое-то время отстояться после дивидендной отсечки. Кроме того, на фоне укрепления рубля и снижения опасений, связанных с дальнейшим повышением ключевой ставки, возможен переток средств инвесторов в компании внутренних секторов.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией

#нашпортфель

Фуарсировал-ребалансировал портфель

- 12 октября 2023, 15:17

- |

Все (кроме одной манипуляции, дальше по тексту) акции были проданы с профитом в десятки и сотни процентов, особенно приятно, что полностью вышел с MISBP (15р. покупка, продажа 132р.), где хитрожопые бухгалтера в отчетности по РСБУ приплюсовали в чистую прибыль бумажную от инвестиций в другие акции за все время. Отчет за 6 мес. 1 п. МСФО все поставил на свои места. Потом я их еще покупал чуток, скинул в минус небольшой и они обвалились дальше. В Общем там получилось чистой прибыли с ТНС Марий Эла 600% примерно с плюсиком, рыться лень считать до точностей.

Проданы:

- ОГК-2 на новости об допэмиссии

- MISBP — бухгалтера пи-да-ра-сы

- ALRS — туман пока

- SELG — убыток за этот год, но в целом не за это

- RASP — там чет все стабильно ху… во

- UPRO — дивов нет пока и может на долго

- NLMK — отчетов нет, туман. В целом из чермета больше всех интересны.

- MMK — чермету сложно

- MSNG — считаю перекуплена

- KAZTP — переложил в Норникель для пущей мощи портфеля.

Покупал:

- TATN — дивы прям радуют, да и нефть сейчас должна переть.

( Читать дальше )

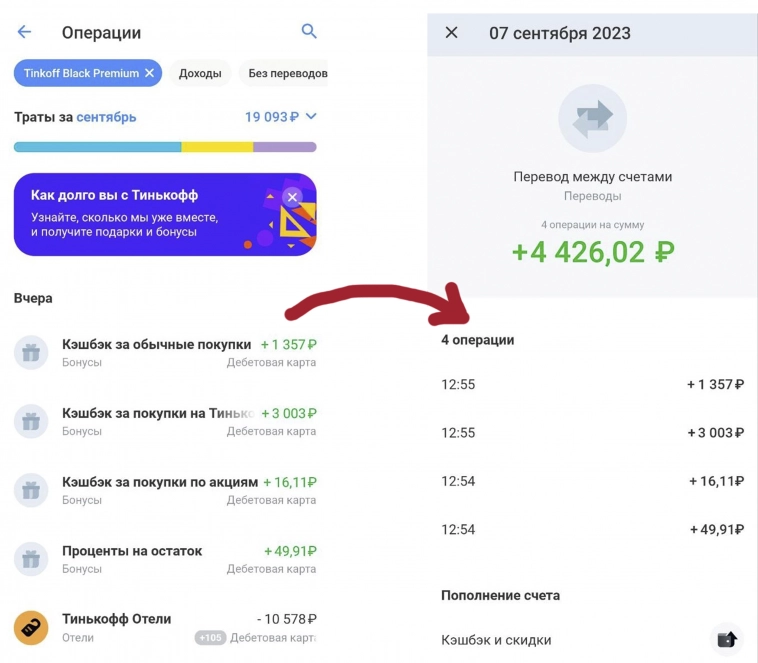

Перевел портфель «Капитал с кэшбэка и скидок» в облигации

- 12 октября 2023, 12:18

- |

Большие изменения в моем портфельчике, который наполнялся деньгами сэкономленными на разных акциях, кешбэках и скидках. Буквально: сэкономил — значит, заработал.

В прошлом посте наглядно с картинками показал, как портфель до 172 тысяч рублей и как он стал потихоньку пухнуть от доходности, то есть сэкономленное стало приносить новые деньги.

Пришла пора использовать более серьезные активы, чем накопительный счет. Перевел все накопления в облигации.

Почему выбрал бонды?

- Пока портфель еще невелик, чтобы раскидывать его по разным активам.

- Выше доходность, чем на накопительных счетах.

Недавно банк России поднял ключевую ставку до 13%. Следом выросли доходности облигаций. Сейчас бонды торгуются под 12-13%. Это возможность зафиксировать доходность на долгое время. Знаю, что есть сравнимые предложения по банковским вкладам, но все они ограничены по срокам.

- Экономия времени.

Цель — уменьшить затраты человеко-часов. Это подойдет тем, кто не имеет вагона времени разбираться в рынке и следить за ним. Вложил и забыл.

( Читать дальше )

Изменения в портфеле от 12.10.2023

- 12 октября 2023, 12:16

- |

Леди джей немного о себе. Мой портфель после див. отсечки Татнефти.

- 11 октября 2023, 19:56

- |

С 4 лет 4 года занималась танцами. В 7 лет выиграли 1 место на региональном конкурсе в составе коллектива смайлики в своём возврастновозврастном категории.

Потом увлеклась рисованием (самоучка). Выставляла работы в группе вк. Работы мои раскритиковали.

Училась играть на гитара. Хочу научиться играть на барабанах. Занимаюсь вокалом. Писать треки есть у кого поучится. Муж тёти выпустил несколько треков (dimasive). Ведёт радио шоу по понедельникам в 21:00 на станции transmission (радио рекорд).

Скоро должны прийти мои первые дивиденды от Татнефть. Посчитала, примерно 10400. Буду рада услышать советы, как лучше их потратить.

Мой портфель после дивидендной отсечки.

Я на ЛЧИ. Моя стратегия, никаких сделок. Посмотреть, как не совершая сделок, я буду выглядеть на фоне профессионалов. И интересно, какую прибыль мне принесёт портфель за время проведения ЛЧИ. При этом комиссия биржи и брокера будет равно руль. Чистый результат, в отличие от большинства, у которых показаны доходы без комиссии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал