Портфель

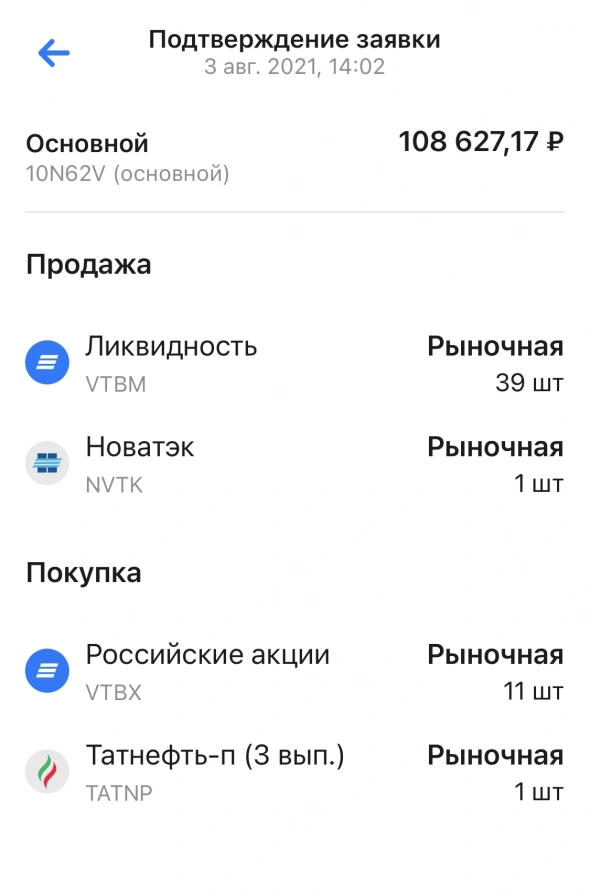

Ребалансировка портфеля август

- 06 августа 2021, 11:02

- |

Ссылка на первый пост, где я рассказываю первые шаги для подключения и настройки робота-советника.

Ссылки на предыдущие посты: Пополнение счета и активация робота-советника, пополнение счета в феврале, пополнение в марте, пополнение в апреле, пополнение в мае, пополнение в июне, пополнение в июле. Ссылка на портфель.

Предложение по ребалансировке было следующее:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Правильно сделал, выбрал корпоративные облигации, а не ОФЗ

- 05 августа 2021, 18:03

- |

(об таких движениях пишу у себя в телеграм-дненике (#облигации, если что))

в январе 2021 я продал часть долларов и купил облигаций (около 20% депо), в начале мая ещё 20% и в июле довёл долю обл до 57%.

главное: я изначально отказался от ОФЗ в пользу корпоративных облигаций (выбирал, что б с минимум гос участия и нормальный сектор). Список публиковал недавно отдельным постом. и вот: если моя нелюбовь к акциям КНР не принесла прибыль, то нелюбовь к государству принесла конкретную:

Я сравнил индексы ОФЗ (1-3 года) и корпоративных (1-3 года). спасибо Смарт-лаб за функционал

Выходит, моя ставка на корпоративные сэкономила мне с марта почти 2.5% на вложенный капитал!

( Читать дальше )

Наша спекулятивная позиция

- 02 августа 2021, 16:27

- |

🔴 НИЖНЕКАМСКНЕФТЕХИМ преф (#NKNCP) – сокращение позиции

Причины:

На основе аналитических материалов мы определили для себя, что компания сможет заработать за первое полугодие 2021-го года около 24 млрд руб, что может стать рекордом для полугодового результата (учитывая капитализацию Компании в ~190 млрд рублей на момент входа в позицию). В результате, мы приняли решение совершить спекулятивную сделку в префах НКНХ.

Сегодня как раз и вышел отчет (по стандартам РСБУ), который показал, что компания заработала 24,9 млрд рублей, что оказалось чуть выше ожиданий.

Относительно дальнейшего развития событий с точки зрения фундаментала у нас пока не сложилось внятного представления. Мы ждем определенности в деятельности НКНХ после объединения с Сибуром + неизвестна судьба дивидендов.

На фоне этого мы закрываем часть позиции — сокращаем долю в портфеле с ~5,5% до ~2.7%. За месяц заработали около 11,5%.

( Читать дальше )

Мой портфель и ближайшие планы.

- 01 августа 2021, 13:12

- |

За ЕТФами только наблюдал, и только недавно стал включать их в портфель.

Ибо пришло осознание, что большинство дивитикеров, например — значительная часть электриков, не будут расти, несмотря на привлекательные мультипликаторы.

А брать растущие фишки, которые выглядят переоцененными по мультипликаторам — рука не поднимается.

Поэтому я решил брать SBMX, для начала.

( Читать дальше )

Итоги июля 2021

- 01 августа 2021, 12:07

- |

Прибыли нет, зато акций стало больше! (классика)

Итоги июля.

Депо: -1.92% (Для сравнения FXUS: +2,35% FXRL: -0,56%)

В этом месяце индексы обыграли собаку.

С начала месяца начался слив американских компаний малой капитализации, которых у меня в портфеле – вагон и маленькая тележка. Раньше это позволяло обгонять индекс, теперь – притопило депошку. В середине месяца портфель худел на 5%, к концу июля – немного отжался.

Структура портфеля на 1 августа.

Американские акции – 48%

Российские акции – 34%

Резервы – 18%

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

Что делалось в июле.

Если посмотреть прошлый месячный обзор, то можно увидеть, что доля резервов за месяц сократилась с 28 до 18%, а доля американских бумаг заметно выросла.

( Читать дальше )

Инвест портфель на оценку

- 01 августа 2021, 10:13

- |

Плановое распределение активов по тикерам ниже. Должна быть диверсификация по странам, валютам, секторам экономики, а также фондам на один и тот же индекс.

| FXIT | 5,0% |

| FXES | 2,0% |

| TECH | 5,0% |

| FXUS | 5,0% |

| TSPX | 1,0% |

| SBSP |

( Читать дальше )

Один ETF сломался. Что дальше?

- 31 июля 2021, 17:45

- |

https://rusetfs.com/etf/LU1483649312

Вот как это выглядит.

https://rusetfs.com/etf/report/RUSE?options=vs%3DBenchmark

( Читать дальше )

Охота. Портфель «Русский»

- 29 июля 2021, 08:54

- |

Решил набрать портфель. На всю жизнь. Сам портфель получил название «Русский».

- TCS

- Sber

- Yandex

- HP

- AT&T

- Coca Cola

- Volkswagen

- Delta Airlines

- Coinbase

- IBM

- Church and Dwight

- Pfizer

- Gilead Science

- Alibaba

- Baidu

Конечно, вы скажете: стёб с названием портфеля не получился! У тебя ж 3 российские компании!

Но я Вам возражу: Их там ноль.

Кто-то из великих миллиардеров сказал: Никогда не продавай акции.

У меня почти такой же принцип: Никогда не покупай российские акции.

Но их же 3!!!

Во-первых, Яндекс – нидерландская компания, во-вторых, Тинькофф – принадлежит кипрскому Оффшору. НУ а Сбер? А Сбером управляет немец. Как раз тот пример, что, если взять любую рос компанию и посадить туда человека, худо-бедно управляющего, а не ложечки с икорницами в вертолет покупающего, то компания улетит по прибылям на Юпитер. Отсюда делаем вывод, что Сбер – нетипичная рос компания, а скорее филиал более менее человеческой, то есть немецкой адекватности.

( Читать дальше )

Петропавловск. Разбор позиции

- 26 июля 2021, 15:00

- |

Данный золотодобытчик является самым спорным активом в нашем портфеле.

Изначально идея приобретения заключалась в:

▫️Разрешении корпоративного конфликта и формировании дивидендной политики после того, как новый акционер в лице Струкова наберет блокирующий пакет акций

▫️Росте объемов производства золота из собственного сырья на Покровском АГК на фоне ввода в эксплуатацию флотационных мощностей на Пионере и Маломыре

▫️Рефинансировании долга, а также продаже доли в IRC, по долгу которого (200 млн долл.) Петропавловск выступает гарантом

В то же время, другой лагерь нашей команды считает, что, несмотря на выше изложенное, в моменте капитал Компании оценен дорого:

▪️Если взять в расчет ныне имеющуюся прибыль Компании, скорректированную на неденежные статьи:

переоценка фин инструментов в 42,8$ млн

обесценение активов в 74,9$ млн

списание балансовой стоимости IRC ltd в 55,8$ млн

То скорр. прибыль оценивается в 124$ млн при капитализации в ~1200$ млн, что, на наш взгляд, не является привлекательной оценкой

( Читать дальше )

Наш подход

- 23 июля 2021, 17:21

- |

При выборе объекта инвестирования мы используем два известных всем инвесторам инструментария — фундаментальный и технический анализы.

Сегодня мы уделим время фундаментальному анализу.

Данный инструмент помогает нам оценить сравнительную дешивизну или дороговизну компании относительно ее перспектив и текущей конъюнктуры на рынке.

Применяя его, мы последовательно изучаем все необходимые аспекты деятельности компании в текущем состоянии и на перспективу 1-3 лет. Среди них могут быть:

— Перспективы отрасли, в которой работает компания

— Сколько компания сможет заработать в будущем для ее акционеров

— Как компания распоряжается своей прибылью

— Структура активов и капитала компании

— Оценка компании (чаще всего смотрим на мультипликаторы, строим модели для оценки их форвардных значений, а также на дивиденды)

Для закрепления и структуризации информации, касающейся того или иного бизнеса, мы делаем для себя инвестиционные обзоры. В будущем также планируем делиться ими с вами :)

А пока можете ознакомиться со «скелетом» наших обзоров (это наброски, на товарный вид шаблона не претендуем😅). Надеемся, он пригодится вам в случае самостоятельного изучения компании. Эдакий чек-лист :)

Файлик тут.

Сохраняйте, чтобы не потерять!

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — intelinvest.ru/public-portfolio/334106/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал