Портфель

Результаты наших инвестиционных портфелей по итогам марта 2020 г. Продолжаем «бороться с рынком»

- 02 апреля 2020, 18:11

- |

С начала года наши инвестиционные портфели шли почти +15%, но пришёл «Чёрный лебедь» в виде коронавируса, который привёл к паническим распродажам широким фронтом на финансовых рынках по всему миру. Несмотря на падение рынка с начала года на -17,63%, наш консервативный портфель даже остался на положительной территории +0,51%.

Как говорил Джим Крамер: «Время от времени рынок совершает такие глупости, что у вас перехватывает дыхание».

Чего не скажешь об основном портфеле, который показал с начала года -12,34% из-за большой концентрации нефтегазовых компаний в портфеле, но всё же нам удалось остаться лучше рынка из-за быстрой фиксации и принятия убытков. Да, многие нас спрашивали, почему не перезашли и не откупили рынок перед отскоком, но друзья, никто не знает, где дно, мы не стали рисковать, а держать акции и усреднять позиции не могли из-за отсутствия свободных денежных средств на счёте и стабильного свободного денежного потока.

В такое время нужно помнить: «Рынок может оставаться иррациональным дольше, чем вы сохраните платежеспособность».

( Читать дальше )

Портфель ИИС: 01.04.2020..

- 01 апреля 2020, 19:27

- |

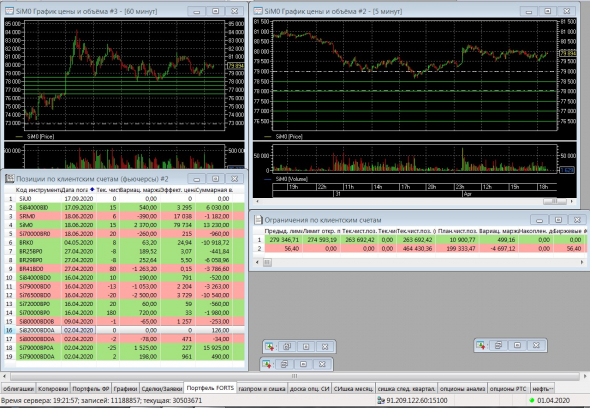

Добавил еще нефти… Сбросил 82 колы… Образовался маржин небольшой после 14-00..

Срочка, общие позиции:

( Читать дальше )

Мои итоги. Март 2020. Хроника пикирующего бомбардировщика.

- 01 апреля 2020, 16:33

- |

18 — 19 марта заглядывать в квик было особенно неприятно. И даже наличие Сурпрефа, Полиметала и лонгов Si не помогло вытащить в плюс портфель, полный нефтяников.

( Читать дальше )

Итоги марта 2020.

- 01 апреля 2020, 10:21

- |

Март сильно вымотал нервы, но при этом был отторгован точно по плану.

Главный вывод, который я сделал на этом обвале — когда эмоции зашкаливают, чёткий план спасает и не даёт натворить ничего лишнего. Опыт получен. В следующий раз постараюсь в такой ситуации выработать чуть более удачный план :)

Итоги марта:

Депо: -7.19%. IMOEX: -9.92%.

Депо заметно приблизилось к индексу по составу, разница в результатах достигнута за счёт добора позиций по низкой цене.

Эквити доступно в профиле.

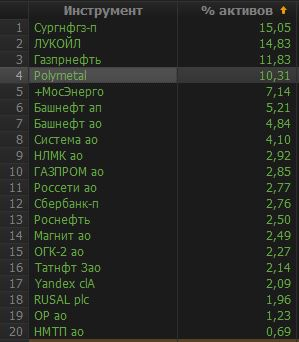

Структура портфеля на первое апреля:

Акции — 96,5%. Кэш — 3,5%.

Структура портфеля акций на первое апреля:

Что делалось:

Делалось всё по плану. На конец февраля у меня оставалось около 12% резервов на счёте. Первую неделю марта я переводил эти резервы в акции. Искренне думал, что ниже 2500 по ММВБ мы не улетим. Когда резервы кончились — взял паузу и стал ждать намеченного уровня 990 по РТС, чтобы подтянуть баксы с депозита. Дождался. Довнёс примерно процентов 15 к сумме депо — и тоже стал закупать акции. Сформировал новую позицию в Газпроме со средней 169,7. Докупал по мелочи другие бумаги.

( Читать дальше )

Расчет процента по счету

- 31 марта 2020, 21:03

- |

Портфель ИИС: 31.03.2020 изменения..

- 31 марта 2020, 19:46

- |

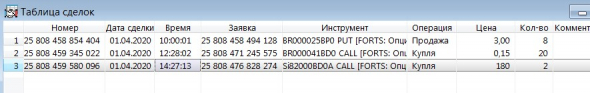

Сделки:

Нефть:

( Читать дальше )

Ослабляя вожжи.

- 30 марта 2020, 07:08

- |

Если инвестор желает придерживаться такой структуры портфеля, которая предполагает диверсификацию портфеля по отраслям, то при условии, что инвестору хотелось бы иметь в портфеле представителей строительной индустрии, акции ЛСР вполне приемлемый вариант для включения в такой портфель. Возможно кто-то выберет акции ПИК, или ещё какой-нибудь компании. Ну или если это индексный инвестор, то он сделает выбор в пользу какого-нибудь ETF на строительный сектор.

Вообще весьма непросто, да и невозможно делать множество более-менее точных прогнозов по разного рода компаниям из различных отраслей, и прогнозы по самим отраслям. Ещё совсем недавно крупные международные туристические компании казались очень привлекательным активом для инвестирования, а сегодня их капитализация значительно снизилась, и перспективы таких компаний пока довольно туманны. Или та же отрасль авиаперевозок: у компаний из этой отрасли большие проблемы и туманные перспективы теперь.

( Читать дальше )

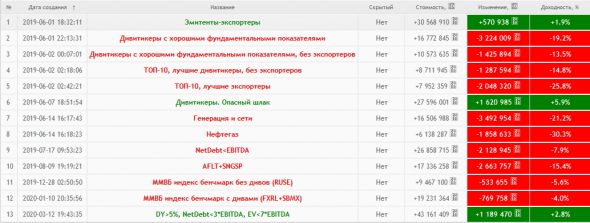

Результаты портфельного инвестирования. 01 июня 2019г — 27 марта 2020г

- 27 марта 2020, 22:02

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал