Портфель

ФР МБ: итоги октября и портфель на ноябрь

- 01 ноября 2017, 22:21

- |

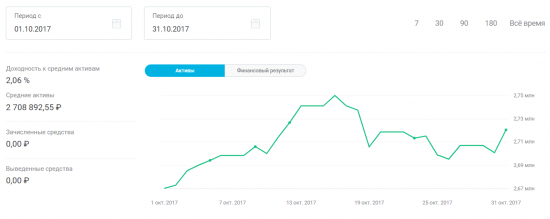

Месяц для модели выдался средним: +2.1%, что примерно совпадает с долгосрочным средним, однако при динамике индекса ММВБ за то же время -0.6% — я доволен, бенчмарк зааутперформлен существенно.

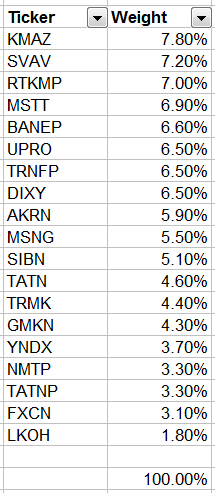

Продал: RUAL, CBOM, AVAZ, AVAZP, IRKT, MAGN, MOEX, SBER, PIKK, MFON, GCHE, VSMO, FXDE

Купил: KMAZ, SVAV, RTKMP, MSTT, BANEP, UPRO, TRNFP, TRMK, MSNG, YNDX, LKOH, FXCN

Держу: DIXY, AKRN, SIBN, TATN, TATNP, GMKN, NMTP

Итого портфель на ноябрь:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

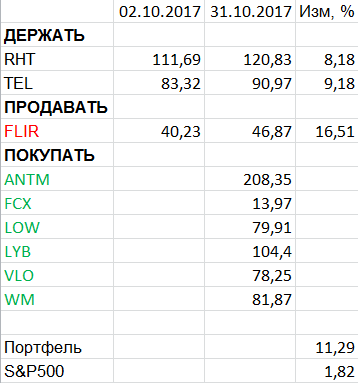

Пересмотр портфеля американских акций. Ноябрь 2017.

- 01 ноября 2017, 13:16

- |

Результаты в таблице не учитывают комиссии и дивиденды. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

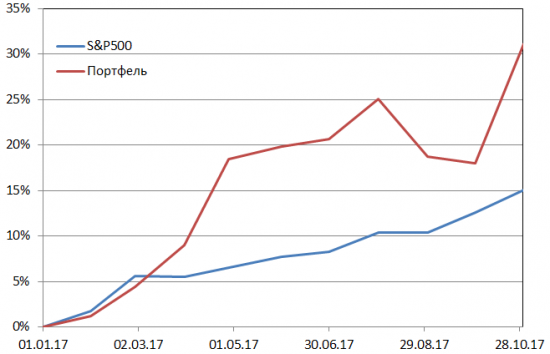

График доходности счета в долларах США

О стабильных 100% годовых

- 23 октября 2017, 17:41

- |

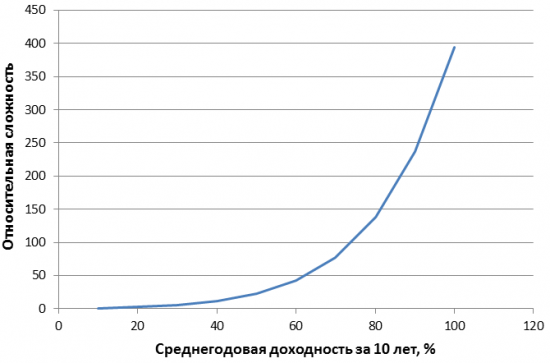

Нет, это не ваш график доходности, это график относительной сложности «стабильных» 20, 50, 100 процентов годовых (относительно 10%, они приняты за 1 на графике). Получить «стабильные» 100% годовых почти в 400 РАЗ !!!!!!!!!!!1111111 сложней чем 10% годовых на интервале 10 лет. На интервале 15 лет я даже считать не стал, там шанс 0,0. Взгляните трезво на это, посмотрите на себя и ЗАБУДЬТЕ ОБ ЭТОМ, ЕСЛИ ХОТИТЕ ЖИТЬ! Я НЕ ШУЧУ! Допустим у вас получилось сделать 100% годовых каждый год в течение 10 лет, но я уверен, что от такого напряга вы за 10 лет ослепнете и у вас поедет крыша, и вам эти деньги не понадобятся уже.

( Читать дальше )

TKC Partners: Российский портфель -0.3% vs ММВБ -1.3% за прошедшую неделю (20.10.2017)

- 23 октября 2017, 06:55

- |

Пока что не паникую и увеличиваю долю в Русал

- 19 октября 2017, 16:57

- |

Для меня лично, это хороший момент увеличить долью в этой компании, не многие наверное помнят, но я держу акции с 21 рубля, рекомендацию смотрите в обсуждениях в группе за 2016-2017 год. Читал многие боятся увеличения доли Дерипаски из-за его отношения к миноритариям, но на мой взгляд, надо как минимум дождаться IPO En+, да и не зря же они объявили о ежеквартальных выплатах дивидендов публично, тем более пока что у Прохорова и Вексельберга есть право вето, которое не даёт полной свободы Дерепаске. Также цена на алюминий за год поднялась на 30%, в связи с этим у компании отличные перспективы, конечно присутствует напряжение, но я не вижу поводов для паники.

P.S.: Не было свободных средств, продал акции МТС, прибыль по которым составила более 30% с учётом дивидендов. Да и upside у Русала мне видится больше чем у МТС.

( Читать дальше )

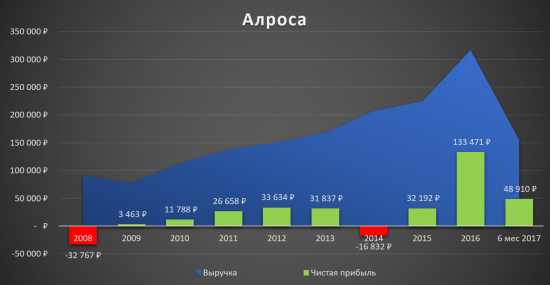

Алроса - не время покупать!

- 17 октября 2017, 15:48

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2008-2017 год.

Снижение финансовых показателей по итогам I полугодия 2017 года по сравнению с результатами аналогичного периода прошлого года обусловлено рыночными и макроэкономическими факторами: укреплением курса рубля по отношению к доллару США на 18%, а также снижением средней цены реализованных алмазов на 15% в I полугодии в результате изменения ассортимента. В конце 2016 года Компанией были накоплены остатки мелкоразмерного сырья, невостребованного по причине денежной реформы в Индии. Данные остатки были успешно реализованы в течение I полугодия в связи с возросшим спросом. При этом во 2-м квартале 2017 года объемы и ассортимент продаж стабилизировались, средняя цена проданных алмазов увеличилась на 20% по сравнению с предыдущим кварталом.

( Читать дальше )

TKC Partners: Российский портфель +0.6% vs ММВБ +0.2% за прошедшую неделю (13.10.2017)

- 17 октября 2017, 08:40

- |

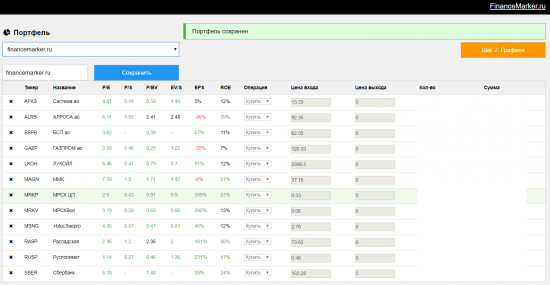

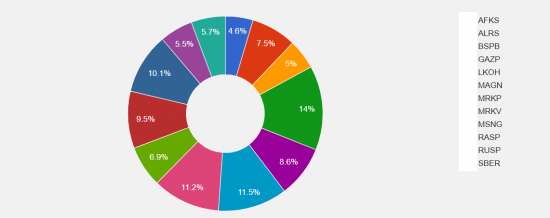

Обновление портфеля financemarker.ru от 07.10.2017

- 16 октября 2017, 10:24

- |

Добрый день!

Немного об обновлениях, которые произошли в портфеле financemarker.ru за текущую неделю.

1. Сокращена доля в компании МРСК Волги

2. Добавлена бумага ПАО Русполимет по итогам обзора - Недооцененные компании: Русполимет обзор и рекомендации

Вот как выглядит портфель сейчас

( Читать дальше )

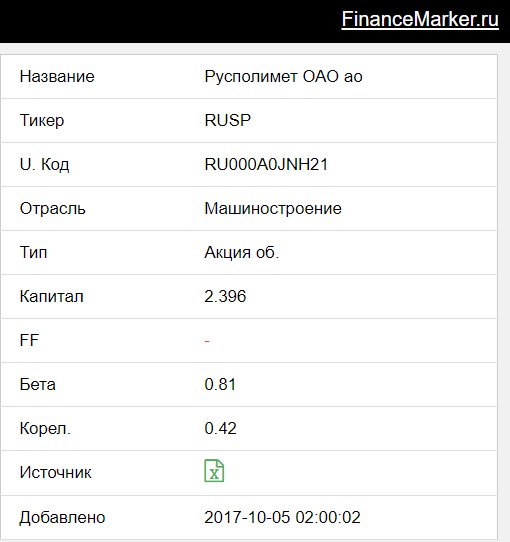

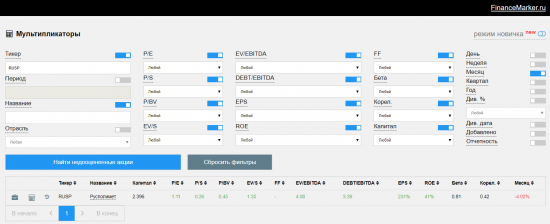

Недооцененные компании: Русполимет обзор и рекомендации

- 13 октября 2017, 11:05

- |

Добрый день!

В сегодняшнем обзоре компания ПАО Русполимет. Только что закончил ее анализ и думаю он будет интересным.

1. Карточка компании ПАО Русполимет.

2. Мультипликаторы компании ПАО Русполимет.

Начнем как обычно с обзора мультипликаторов, т.к. это быстро, удобно и очень информативно.

( Читать дальше )

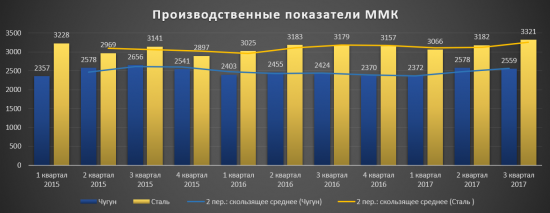

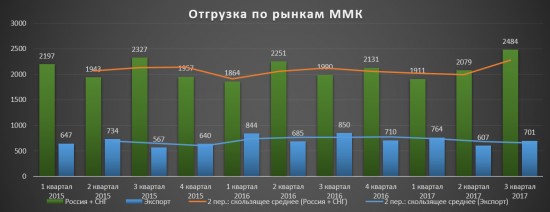

Производственные показатели ММК - продолжаем держать

- 11 октября 2017, 17:53

- |

Общее производство стали ММК за 3 кв. 2017 г. составило 3 321 тыс. тонн (+4,4% к уровню 2 кв. 2017 г.). В 3 кв. 2017 г. общая загрузка сталеплавильных мощностей основной площадки в Магнитогорске (с учетом графика текущих ремонтов) составляла около 95%. Производство чугуна в 3 кв. 2017 г. осталось на уровне прошлого квартала и составило 2 559 тыс. тонн, что соответствует максимальной загрузке доменного производства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал