Портфель

Народный портфель за апрель 2024 г. Пару слов об выборе эмитентов.

- 08 мая 2024, 14:01

- |

🏛 Московская биржа представила данные по «Народному портфелю» за апрель. Данный портфель состоит из 10 популярных бумаг у частных инвесторов. Выделю некоторые особенности данной сборки:

▪️ Очевидно, что инвесторы обращают внимание на дивидендных коров. Северсталь — двухзначная дивидендная доходность + приверженность див. политике, рекомендовали квартальную выплату. Магнит поднял с дочек 970₽ на акцию, ритейл с двухзначной див. доходностью. Сургут преф. — ошеломительная кубышка, приправленная валютой, всем по нефтяному хедж-фонду с двухзначной див. доходностью.Сбербанк — зелёный гигант, который даже при высокой ключевой ставке умудряется зарабатывать выше 100 млрд чистой прибыли в месяц. Роснефть — контракты с Китаем, увеличение добычи газа, Восток Ойл и рекордная див. доходность.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Портфели всех аналитиков Mozgovik: что изменилось с февраля?

- 08 мая 2024, 10:18

- |

Доброго дня! Вчера я рассказал о небольших действиях по своему портфелю, но хочу чтобы вы понимали — действия одного человека не отражают мнения всей нашей команды. Наш плюс в том, что внутри нашей команды есть частные мнения и есть обобщенное мнение.

В этой заметке обобщим все 6 портфелей участников нашей команды.

На текущий момент портфели выглядят следующим образом:

( Читать дальше )

🏠 Дивиденды ЛСР

- 08 мая 2024, 08:47

- |

Сегодня на счёт в ВТБ брокер поступили дивиденды от компании ЛСР в размере 100 рублей на акцию (дивидендная доходность 8,91%).

Это несколько больше, чем стандартные 78 рублей, которые компания платила долгие годы (за исключением периода 20-22гг).

Моя средняя по бумагам ЛСР 677,9₽ — дивидендная доходность 14,75%.

Акций компании у меня в портфеле всего 50 шт, по этому выплата 5000 — налог =4350₽.

Вроде бы и не плохо, но хорошая дивдоходность лишь из-за того, что бумаги куплены давно, и я их не докупал (не увеличивал среднюю).

В целом, ЛСР раньше считалась практически облигаций из-за стабильностм и регулярности выплат. 20-22 год сломил эту устоявшуюся схему, как будет дальше пока не понятно. Строительный бизнес в последнее время был на коне, но в большой степени из-за поддержки государства. В нынешнем порыве борьбы с инфляцией, программы поддержки понемногу сворачивают. Как это отразится на результатах строительных компаний, и как отреагируют котировки их акции, пока не понятно.

( Читать дальше )

Действия по портфелю, оперативный комментарий

- 07 мая 2024, 11:30

- |

Сегодня утром я совершал незначительные по объему сделки, о которых спешу рассказать.

( Читать дальше )

Биткоин - перспективная монета?

- 05 мая 2024, 18:33

- |

🍀Конечно да. Если посмотрим распределение богатства в мире по количеству людей, то выяснится, что половина людей владеет лишь 1.3% всех денег.

( Читать дальше )

Торговый дневник MOEX. Неделя 19: 29.04. – 03.05.24

- 04 мая 2024, 13:36

- |

Что было на неделе.

Отчитались по МСФО 2023 г.: ТГК-2 (TGKB), Соллерс (SVAV), Ютэйр (UTAR), Бурятзолото (BRZL), ДЗРД (DZRD), Нижнекамскшина (NKSH), Евротранс (EUTR), Абрау-Дюрсо (ABRD), ТНС Энерго (TNSE), Мостотрест (MSTT), ТНС Энерго Кубань (KBSB), КГК (KGKC), Газпром (GAZP), Аптечная сеть 36,6 (APTK), Самараэнерго (SAGO), Звезда (ZVEZ), ЗИЛ (ZILL), ОВК (UWGN), ТНС Энерго Ярославль (YRSB), ВХЗ (VLHZ).

По результатам изучения отчетов принято решение включить в портфель ТНС Энерго Кубань (KBSB), начал набор позиции.

Отчитались по МСФО 1 кв. 2024 г.: Эл5-Энерго (ELFV). По результатам изучения компания вне портфеля.

Итого в портфеле 19 акций.

Отчеты за 2023 г. потихоньку заканчиваются и перетекают в отчеты за 1 кв. 2024 г. Без работы сидеть не приходится: система все же полуавтоматическая, цифры в «эвристическую машину» приходится вбивать вручную.

Продаж на этой неделе не было, таблица закрытых сделок без изменений.

( Читать дальше )

Что самое сложное для инвестора

- 03 мая 2024, 23:13

- |

Почему-то многие решили, что самое сложное у инвестора — это получить прибыль. Отчасти соглашусь, но так как есть те, кто получает убыток, то есть и те, кто получает и прибыль, а значит, не так уж это и сложно. Давайте, как мы все любим, зайдём издалека, чтобы написать пост размером в простыню.

Мишустин в апреле 2024 года назвал среднюю зарплату в России 73к рублей. Такой же размер медианной зарплаты в Санкт-Петербурге, однако по России официальная медианная зарплата около 57к рублей. По крайней мере так показывает нам Сбериндекс за декабрь 2023 года. Если сделать поправку на 10%, как и годом ранее, у нас получается медианная зарплата в апреле 2024 года примерно около 51к рублей.

Я намеренно даю такие вводные, поскольку нужно осознание, кто не в курсе, что ценность каждого рубля для каждого человека будет разной. Теперь переходим к инвестициям.

( Читать дальше )

Инвестиционно-спекулятивный портфель 30.04.2024. Изменения месяц спустя 📈

- 01 мая 2024, 21:56

- |

Оказалось, что несколько месяцев подрят пишу про портфель в последних числах месяца. Решил продолжить эту традицию и регулярно раз в месяц его выкладывать. Привязываться к каким-то покупкам/продажам смысла нет, т.к. портфель инвестиционно-спекулятивный и некоторые изменения в позицях происходят довольно часто. К тому же, я предпочитаю сокращать позиции по частям, сильно растягивая это по времени.

Прошел месяц с прошлого поста (+1кк за месяц): https://smart-lab.ru/company/mozgovik/blog/1002912.php

Укрупненная структура (всего 18,59 кк):

( Читать дальше )

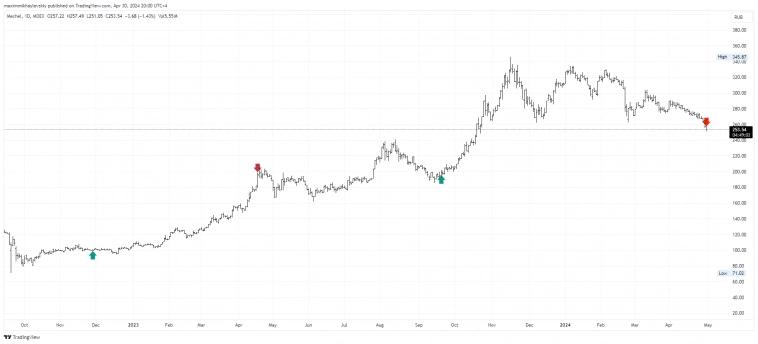

Мечел / Фиксация прибыли +30% / Уровни открытия новой позиции

- 01 мая 2024, 15:10

- |

Важная информация для гостей блога/канала.

1. Концепция моей публичной деятельности заключается в исключительно в транслировании моих действий на рынке в режиме реального времени, что позволяет моей аудитории иметь в свободном доступе актуальный портфель, историю всех публичных сделок (в рублях, а не в попугаях, удавах).

2. Я не объясняю своих действий по конкретной бумаге, так как за почти 2 года работы понял, что это абсолютно бессмысленное занятие, я показываю только действия и результат (на протяжении почти 2х лет)

3. Я не занимаюсь продажей: экспресс курсов по трейдингу, курсов по психологии трейдинга, продажей торговых сигналов, продажей аналитики, прогнозов, инвестиционных клубов с инсайдерскими супер идеями с доходом 100% за 0.0001сек и прочей бесовщины.

Вчера зафиксирована прибыль по эмитенту Мечел.

Покупка совершена и озвучена на канале 20 сентября 2023г

Это вторая публичная прибыльная сделка по Мечелу с августа 2022г.

Первая сделка принесла значительно больше. Более подробней о ней в посте ссылка на канале.

( Читать дальше )

Отличные результаты моей стратегии автоследования «Влад про деньги | Акции РФ» на 30.04.2024

- 01 мая 2024, 13:51

- |

Я запустил стратегию автоследования 5 марта.

Об итогах марта рассказывал вот тут: t.me/Vlad_pro_dengi/860

Сейчас подвожу итоги первых двух месяцев. Если коротко – все очень хорошо, я доволен, и рассчитываю, что вы тоже. Для этого есть причины.

➡️ Мои годовые цели по стратегии

• Целевая доходность стратегии = 25%

• Целевое опережение индекса Мосбиржи полной доходности = на 10 пп.

Результаты стратегии за 2 месяца

✔️ Динамика стратегии автоследования с 5 марта по 30 апреля 2024 = +12,06% (указываю чистую динамику без комиссий за следование и результат)

• за март = +4,2%

• за апрель = +7,86%

Динамика индекса MCFTR (индекс Мосбиржи с дивидендами, без налогов) с 5 марта по 30 апреля 2024 = +6,38%

✔️ Динамика портфеля стратегии автоследования относительно индекса с 5 марта по 30 апреля = +6,78%

• за март = +3,09%

• за апрель = +3,69%

Еще раз напомню – моя цель, опередить индекс полной доходности Мосбиржи на 10 пп. за год, 2/3 этой цели выполнил за первые 2 месяца работы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал