Потребительский сектор

Севергрупп сделала предложение о покупке долей TPG Group и ЕБРР

- 02 апреля 2019, 12:03

- |

Предложение предполагает цену на уровне 3,6 долл./ГДР (премия к рынку – 7%)... Лента вчера объявила о предложении о покупке акций, сделанном двум крупнейшим акционерам компании со стороны подконтрольной Алексею Мордашову Севергрупп. В частности, Севергрупп предлагает выкупить 166,4 млн ГДР (эквивалентно 34% общего количества акций, за исключением казначейских) у TPG Group и 36 млн ГДР (7% от общего количества) у ЕБРР. Цена в обоих случаях предполагается на уровне 3,6 долл./ГДР (18 долл./акция), что означает премию в размере 7% ко вчерашнему закрытию торгов на Лондонской фондовой бирже.

… и в случае выполнения его условий миноритариям будет сделано предложение о выкупе по такой же цене. Всоответствии с уставом Ленты, предложение Севергрупп предполагает необходимость выставления оферты и миноритариям по той же цене. Такое предложение будет выставлено в случае выполнения ряда необходимых условий, ключевым из них является одобрение сделки со стороны ФАС, которое, как ожидается, должно быть получено до конца мая.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

М.видео: результаты по МСФО отражают давление на рентабельность

- 22 марта 2019, 12:01

- |

Рентабельность по EBITDA составила 5,8%. Вчера М.видео опубликовало отчетность за 2 п/г 2018 г. по МСФО, показавшую сильную динамику продаж в сочетании с давлением на рентабельность. Выручка выросла на 77% (здесь и далее – год к году) до 203 млрд руб. (3,4 млрд долл.), EBITDA – на 62% до 11,7 млрд руб. (198 млн долл.), что отражает консолидацию операций сети «Эльдорадо», приобретенной в конце апреля прошлого года. При этом рентабельность по EBITDA снизилась на 0,5 п.п. до 5,8%. На основании отчетности проформа выручка увеличилась на 15%, а EBITDA сократилась на 3% при снижении рентабельности по EBITDA на 1,1 п.п.

Долговая нагрузка находится на комфортном уровне. Компания заявила о достижении синергетического эффекта от приобретения «Эльдорадо» на уровне 5,8 млрд руб. (92 млн долл.) по итогам года. Во втором полугодии валовая прибыль М.видео выросла на 70% до 48 млрд руб. (806 млн долл.) при валовой рентабельности 23,6% (плюс 1,5 п.п.). При этом на основании отчетности проформа рост валовой прибыли составил 16%, а валовая рентабельность улучшилась на 0,1 п.п.

( Читать дальше )

X5 Retail Group: лучше ожиданий

- 21 марта 2019, 11:59

- |

( Читать дальше )

X5 Retail Group: ожидаем сохранения рентабельности по EBITDA

- 19 марта 2019, 12:35

- |

Мы прогнозируем скорректированную рентабельность по EBITDA в 6,9%... В среду, 20 марта, X5 Retail Group опубликует отчетность за 4 кв. 2018 г. по МСФО. Компания ранее уже раскрыла операционные результаты, отразившие сохранение быстрого роста выручки. При этом мы ожидаем, что рентабельность может оказаться под давлением, но останется приблизительно на уровне годичной давности. В частности, консолидированная выручка, по нашим прогнозам, вырастет на 17% (здесь и далее – год к году) до 422 млрд руб. (6,3 млрд долл.), а скорректированная EBITDA – на 21% до 29,1 млрд руб. (438 млн долл.), что предполагает рентабельность по EBITDA на уровне 6,9%, означая снижение на 0,5 п.п. квартал к кварталу или рост на 0,2 п.п. год к году. Мы также ожидаем EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи в размере 28,2 млрд руб. (424 млн долл.).

… и рост валовой прибыли на 17%. По нашим прогнозам, валовая прибыль X5 в 4 кв. 2018 г. увеличится на 17% до 100,7 млрд руб. (1,5 млрд долл.). Это будет означать повышение валовой рентабельности на 0,1 п.п. до 23,9%. Мы также прогнозируем общие и административные расходы на уровне 18,0% от выручки, или 75,9 млрд руб. (1,1 млрд долл.), включая расходы на персонал и аренду в размере 33,4 млрд руб. (501 млн долл.) и 21,5 млрд руб. (323 млн долл.) соответственно.

( Читать дальше )

Детский мир: хорошие результаты по МСФО в 4 кв. 18 г.

- 04 марта 2019, 11:31

- |

Итоговый дивиденд может составить 4,5 руб./акция. Менеджмент компании сообщил, что чистая прибыль по РСБУ в 4 кв. 2018 г. составила 3,3 млрд руб., что позволит рекомендовать выплатить 100% годовой чистой прибыли по РСБУ в качестве дивидендов.

( Читать дальше )

Лента: замедление роста выручки и снижение EBITDA

- 25 февраля 2019, 12:03

- |

Выручка возросла на 9% год к году, а EBITDA сократилась на 4%. В пятницу Лента опубликовала результаты по МСФО за 2 п/г 2018 г., которые отразили существенное замедление роста выручки при сокращении рентабельности. В частности, выручка компании возросла на 9% (здесь и далее – год к году) до 220 млрд руб. (3,3 млрд долл.) против роста на 18% в предыдущем полугодии. Скорректированная EBITDA снизилась на 4% до 19,1 млрд руб. (289 млн долл.), что на 5,4% ниже консенсусного прогноза. Скорректированная рентабельность по EBITDA упала на 1,2 п.п. до 8,7%. Чистая прибыль компании сократилась на 24% до 6,6 млрд руб. (100 млн долл.).

В следующем году компания может рассмотреть возможность выплаты дивидендов. Валовая рентабельность Ленты во 2 п/г 2018 г. снизилась на 0,1 п.п. до 21,1%. Общие и административные расходы в процентах от выручки составили 12,2%, увеличившись на 0,9 п.п., что отражает рост расходов на персонал, маркетинг и коммунальные услуги, опережающий рост выручки. Чистый долг компании составлял на конец года 93,3 млрд руб. (1,3 млрд долл.), что эквивалентно 2,6 скорректированной EBITDA за предыдущие 12 месяцев. В 2019 г.

( Читать дальше )

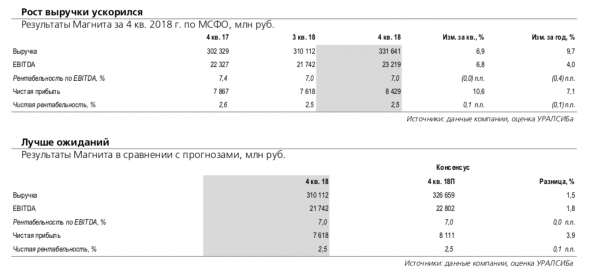

Магнит: лучше ожиданий

- 08 февраля 2019, 13:18

- |

Сопоставимые продажи вернулись к росту. Сопоставимые продажи Магнита в 4 кв. 2018 г. возобновили рост, увеличившись на 0,6% (против снижения на 2,0% в предыдущем квартале), при росте среднего чека на 3,7% и падении трафика на 3,0%. Валовая прибыль увеличилась на 8,0% до 78,7 млрд руб. (1,2 млрд долл.), что предполагает снижение валовой маржи на 0,4 п.п. до 23,7%. Торговая сеть Магнита за 4 кв. выросла на 957 магазинов до 18 399, в том числе 13 427 магазинов шаговой доступности, 467 супермаркетов и 4 505 косметических магазинов. Общая торговая площадь увеличилась на 11,6% до 6 424 тыс. кв. м.

( Читать дальше )

Динамика продаж группы О’КЕЙ в 4 кв. 2018 г. улучшилась незначительно

- 30 января 2019, 12:55

- |

Группа О’КЕЙ вчера представила слабые данные по объемам продаж за 4 кв. 2018 г. Так, выручка без учета эффекта от продажи бизнеса в сегменте супермаркетов выросла на 0,7% (здесь и далее – год к году) до 45,7 млрд руб. При этом выручка в сегменте гипермаркетов сократилась на 1,3% до 41,7 млрд руб., а в сегменте дискаунтеров – выросла на 29% до 4,0 млрд руб. Сопоставимые продажи упали на 2,7% (против падения на 5,9% в предыдущем квартале) при снижении покупательского потока на 3,4% и росте среднего чека на 0,8%.

Компания по-прежнему отстает от основных конкурентов. Несмотря на некоторое улучшение, результаты продаж О’КЕЙ в 4 кв. 2018 г. существенно слабее, чем у остальных российских публичных компаний сектора продовольственной розницы. Они также подтверждают, что операционные условия в секторе остаются сложными и характеризуются низким потребительским спросом и по-прежнему высоким уровнем конкуренции.

Жизнь после ОПЕК

- 30 мая 2017, 11:32

- |

Думаю все еще есть люди, про которых говорят «слышит звон, но не знает где он». В данном случае хочу применить это выражение к тем, кто кучу раз слышал аббревиатуру ОПЕК, но не до конца понимает что это такое. Поэтому давайте разбираться:

ОПЕК — это организация стран-экспортёров нефти — международная организация, которую часто именуют картелем, созданная нефтедобывающими странами в целях контроля квот добычи на нефть. В состав ОПЕК входят 13 стран (перечислять не буду, эта информация имеется в свободном доступе в интернете). Вообще, сама организация была основана в 1960 году на конференции в Багдаде. Первоначальная цель создания ОПЕК было противостояние (оппозиция) картелю «Семь сестёр», который в одностороннем порядке снизил закупочные цены на нефть для снижения налогов и ренты. Многие из «Семи сестёр» до сих пор существуют, но уже не имеют власти устанавливать цены, к ним относятся Shell, Exxon, Mobil, Chevron и прочие. Так как в 60-х годах предложение было очень высоким поэтому странам пришлось искусственно занижать его, для стабилизации цен, что им удалось благодаря установлению квот для стран-членов ОПЕК. В дальшем цены то росли, то падали до 10$ за баррель, потом снова росли и так далее. А тем временем позиция и авторитет картеля укреплялся и сейчас весь мир следит за «телодвижениями» организации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал