Прогноз по акциям

✈️ $AFLT — Аэрофлот, а на долго ли взлетела эта птичка?

- 11 сентября 2024, 18:25

- |

В последнее время компания демонстрирует довольно уверенные результаты и смогла выйти на чистую прибыль, значительно нарастив пассажиропоток.

❎ Но на самом деле все не так гладко, ведь большая часть улучшения показателей объясняется именно факторами разового дохода.

Также Аэрофлот все еще не решил проблему со своими судами с двойной регистрацией, которые составляют более чем треть парка.

💰 Да и огромный долг компании никуда не делся и при текущих обстоятельствах продолжает оказывать существенное давление на бизнес.

Так что никакой стабильности в этой истории даже близко нет, и как только рубль даст слабину, убытки не заставят себя долго ждать.

❗️ Исходя из всего этого я скептически смотрю на перспективы инвестирования в акции Аэрофлота. Сейчас есть множество более надежных и перспективных активов, а эту бумагу будет лучше обойти стороной!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Мы ожидаем чистую прибыль Аэрофлота по итогам года на уровне ₽50 млрд, дивиденды в случае выплаты 50% чистой прибыли составят ~6,3₽ (ДД ~13%) - ПСБ

- 11 сентября 2024, 17:44

- |

Сегодня компания представила операционные результаты за август. Пассажиропоток вырос на 13,4%, до 5,9 млн человек. На внутренних линиях перевезено 4,7 млн пассажиров (+10,4%), на международных — 1,2 млн (+27,5%).

Темп роста пассажиропотока замедляется с июня, но это лишь следствие высокой базы прошлого года. Аэрофлот улучшил ожидания по перевозкам по итогам года и рассчитывает перевезти 55 млн человек в 2024 г. (+16% г/г).

Компания остается эффективной, несмотря на рост затрат на техобслуживание и топливо. Впереди сезонно сильный отчет за 3 квартал, что вкупе с остальными позитивными факторами должно привести к положительному результату за год. Теоретически, это может означать и возврат к дивидендам.

По итогам года мы ожидаем примерно 50 млрд чистой прибыли у Аэрофлота. При выплате 50% чистой прибыли дивиденд может составить 6,3 руб./акцию, доходность ~ 13%. Сохраняем наш таргет по бумагам неизменным — 72 рубля на горизонте 12 месяцев.

Акции «РусГидро» интерсны на «долгосрок». Потенциал роста 24%

- 11 сентября 2024, 17:20

- |

Первое полугодие 2024 г. оказалось непростым для «РусГидро», акции которой достигли многолетних минимумов. Рост операционных издержек нивелирует увеличение выручки, что оказывает давление на прибыльность компании. Кроме того, высокая долговая нагрузка ставит «РусГидро» в уязвимое положение на фоне увеличения ключевой ставки Банка России. Тем не менее мы считаем, что на текущих уровнях акции компании могут представлять интерес для долгосрочных инвесторов.

Аналитики «Финама» понизили целевую цену акций «РусГидро» на 12 мес. до 0,65 руб., однако сохранили их рейтинг на уровне «Покупать». Потенциал роста равен 24%.| HYDR.MM | Покупать | |||

| 12М целевая цена | RUB 0,65 | |||

| Текущая цена | RUB 0,52 | |||

| Потенциал | 24% | |||

| ISIN | RU000A0JPKH7 | |||

| Капитализация, млрд руб. | 231,3 | |||

| EV, млрд руб. | 588,2 | |||

| Количество акций, млрд | 444,8 | |||

| Доля государства | 62% | |||

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2022 | 2023 | 2024П | |

| Выручка | 418,6 | 510,3 | 545,0 | |

| EBITDA | 91,6 | 131,5 | 128,6 | |

| Чистая прибыль | 44,7 | 78,6 | 48,2 | |

| Дивиденд, руб. | ||||

( Читать дальше )

В условиях девальвации рубля наиболее интересно выглядят акции золотодобытчиков: Полюса, ЮГК и Селигдара - ПСБ

- 11 сентября 2024, 16:14

- |

Еще в конце августа цена барреля Brent превышала 80 долл., а вчера одна «бочка» опускалась ниже 69 долл. — минимума с декабря 2021 г. На этом фоне можно ожидать дальнейшего ослабления рубля. На первый взгляд, защитить портфель помогут бумаги экспортёров.

Однако в реальности ситуация обратная — цены на нефть падают из-за опасений сокращения мирового спроса. Это сигнал о том, что рынок ждет торможения мировой экономики, а оно может привести к падению цен и на другие сырьевые товары. Поэтому сейчас стоит воздержаться от покупок бумаг экспортеров, даже несмотря на ослабление рубля.

Но есть одно исключение — золотодобытчики. Цены на золото уже сейчас на историческом максимум и могут вырасти еще, если ситуация в мировой экономике будет ухудшаться.

Наиболее интересно сейчас выглядят акции Полюса, ЮГК и Селигдара. Конечно, это не значит, что они будут расти в случае снижения индекса МосБиржи. Но в условиях девальвации рубля они помогут защитить портфель.

Акции Сбербанка стоят недорого даже с учетом высоких процентных ставок, бумаги торгуются с мультипликатором P/BV 2024П на уровне 0,8х и коэффициентом P/E 2024П на уровне 3,6х - Альфа Банк

- 11 сентября 2024, 14:52

- |

Сбербанк (SBER RX/SBERP RX: выше рынка; РЦ – 365 руб.) опубликовал результаты по РПБУ за август 2024 г. Чистая прибыль за август составила 143 млрд руб. (+1% г/г, +1% м/м), а ROE составил 26,2% (против 25,6% в июле).

В августе ускорился рост корпоративного кредитного портфеля (+3,9% м/м против +2,2% в июле) и портфеля ипотечных кредитов (+1,2% м/м против +0,9% в июле). Рост прочих потребительских кредитов, напротив, несколько замедлился (+0,8% м/м против +1,2% м/м в июле). На фоне растущих процентных ставок продолжился приток средств на депозиты физлиц (+0,9% м/м против +0,7% в июле).

Заметно ускорилась динамика корпоративного фондирования (более дорогого для банка): в августе объем средств на счетах и депозитах юрлиц вырос на 10,7% м/м (после сокращения на 1,3% м/м в июле). Тем не менее, ЧПД банка в августе вырос на 14% г/г (+12% м/м), поскольку июльское повышение ставки ЦБ на 2 п. п. обеспечило рост доходности корпоративных кредитов с плавающей ставкой (около 60% портфеля) и ипотечных займов с господдержкой (около 30% портфеля). При этом стоимость риска в августе, по нашим оценкам, нормализовалась (+0,6 п. п. м/м, -0,1 п. п. г/г), что нейтрализовало увеличение процентной маржи.

( Читать дальше )

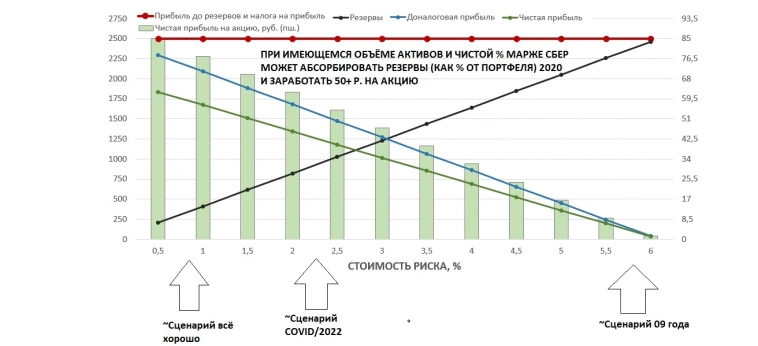

Сбербанк может оставаться очень прибыльным и в сценарии неглубокой рецессии

- 11 сентября 2024, 14:35

- |

Сбербанк при текущем объёме активов может абсорбировать большие расходы на резервы (образца 2020 года, как % портфеля), оставаясь очень прибыльным.

У меня Сбер с лета 2022 года остаётся крупной позицией в портфеле. По 250р. за акцию банк торгуется в 0.75x pbv 2024. Это оценка, при которой не хочется продавать ROAE Сбера (20% 2017-2024 гг.). Как отметил в самом начале, в случае неглубокой рецессии и расходов на резервирование на уровне 2-2,5% портфеля, прибыль на акцию у Сбера будет не ниже 50 рублей. Получается P/E 5x относительно консервативного кризисного сценария, P/E 3.7x при уровне прибыльности на COR <1% (сценарий без кризиса). Плюс прибыль будет расти во временной перспективе за счёт органического увеличения активов на инфляцию+. Экстраполяция здесь — это хорошо!

( Читать дальше )

В случае восстановления цен на алмазы (консервативно с 1кв25г.), EV/EBITDA'25 Алросы может составить 2,2х с доходностью FCF в 25г. 20+% на год вперед - Мои Инвестиции

- 11 сентября 2024, 13:03

- |

В компании ожидают восстановления спроса на рынке алмазов в этом году на фоне хороших фундаментальных факторов, что может быть учтено в расчете дивидендов за 2024 год.

Ранее представитель индийского регулятора по торговле алмазами GJEPC отмечал улучшения конъюнктуры рынка: благодаря сокращению производства и сильному конечному спросу на ювелирные изделия, в том числе США (~53% мирового рынка), который остается вблизи исторических максимумов, запасы в секторе огранки существенно сократились.

Как мы отмечали ранее, высокий уровень накопленных запасов у трейдеров и в секторе огранки был ключевой преградой для роста цен на алмазы, поскольку контрагенты стремились сокращать запасы на фоне возросшей стоимости финансирования. Представитель GJEPC уже отмечает рост цен в некоторых категориях камней, тогда как восполнение запасов в случае оживления спроса окажет существенную поддержку ценам.Сохраняем положительный взгляд на акции «Алросы» на фоне привлекательной оценки — акции компании в долларах находятся на самых низких значениях за всю историю, торгуясь с мультипликатором EV/EBITDA'25 3,2х — более, чем вдвое дешевле среднеисторических значений, с валютной доходностью FCF 12% при текущих ценах и курсе без учета возможной распродажи запасов.

( Читать дальше )

Рост выручки и незыблемая дивидендная политика делают акции МТС вновь привлекательными. Потенциал роста 56%

- 11 сентября 2024, 12:30

- |

ПАО «МТС» лидирует на рынке сотовой связи и входит в ведущую тройку игроков в ряде сегментов ИТ-индустрии. Темпы увеличения выручки почти вдвое выше прошлогодних, драйверами роста выступают облачные и финансовые технологии и контент. В апреле средства на развитие дочернего МТС Банка привлечены путем IPO, в перспективе вероятны размещения дочерних компаний ИТ- и медианаправления. Дивидендная политика МТС на 2024–2026 гг. устанавливает выплату не менее 35 руб. на акцию в течение каждого года. Цена акции близка к трехлетним минимумам.

Аналитики «Финама» рекомендуют «Покупать» акции ПАО «МТС» с целевой ценой на 12 мес. 309,2 руб. Потенциал роста равен 56%.

Компания удерживает статус крупнейшего оператора сотовой связи России, а ее выручка во 2-м кв. 2024 года выросла на 18,5% г/г, что почти вдвое выше средних темпов прироста телекоммуникационного сектора в 2023 году. Вместе с «Яндексом» и Ростелекомом МТС входит в тройку крупнейших по выручке компаний российского TMT-сектора, недостижимых для преследователей.

( Читать дальше )

Башнефть (BANE). Отчет 2Q 2024. Дивиденды. Перспективы.

- 11 сентября 2024, 10:08

- |

Приветствую на канале, посвященном инвестициям! 29.08.24 вышел отчёт за первое полугодие 2024 г. компании Башнефть (BANE). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Башнефть – это одно из старейших предприятий нефтегазовой отрасли страны, осуществляющее деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии. Компания входит в топ-10 предприятий России по объему добычи нефти и в топ-5 — по нефтепереработке.

( Читать дальше )

🏆 Полюс. Оценка перспектив лучшего золотодобытчика

- 11 сентября 2024, 09:50

- |

Друзья, не могу пройти мимо отчетности самого эффективного и по совместительству лучшего золотодобытчика РФ, а может быть и мира — Полюса, который представил результаты за I полугодие 2024 года. Отчет очень интересен с точки зрения того, а смогла ли компания отыграть исторические максимумы золота в отличии от того же ЮГК. Давайте разберемся:

Финансовый уровень:

— Выручка: 248 млрд руб (+35% г/г)

— Операционная прибыль: 160 млрд руб (+50% г/г)

— Чистая прибыль: 143,2 млрд руб (x3,4 г/г)

— скор. Чистая прибыль: 110,5 млрд руб (+29% г/г)

Операционный уровень:

— Объём производства золота: 1473 тыс. унций (+3% г/г)

— Реализация золота: 1263 тыс. унций (+1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде рыночная конъюнктура сложилась для Полюса наилучшим образом. На фоне исторических максимумов цен на золото компания продемонстрировала рост по всем ключевым финансовым показателям. Примечательно, что стоимость золота в рублях выросла на 35%, аналогичными темпами шла и выручка компании +35% г/г. Чистая прибыль показала рост в 3,4 раза, а Операционная прибыль увеличилась более, чем на 50%. Таким образом, можно сделать вывод, что в отличии от ЮГК, Полюс воспользовался возможностью и обыграл благоприятную ситуацию на рынке с максимальной эффективностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал