Прогноз по акциям

Акции Мосбиржи торгуются на уровне 6,3х по мультипликатору P/E 2024П, мы считаем эту оценку справедливой и понижаем целевую цену с 280 до 250 руб. - Атон

- 27 августа 2024, 11:24

- |

Комиссионные доходы биржи выросли на 30% г/г (+6,9% кв/кв) до 15,5 млрд рублей на фоне увеличения объема торгов во всех сегментах рынка (акции, облигации, денежный и срочный рынок и т.д.). Чистый процентный доход вырос в 2,4 раза г/г и на 9,3% кв/кв до 21,3 млрд рублей на фоне роста ключевой ставки ЦБ до 16% в 1-м полугодии 2024. Вместе с тем операционные расходы росли еще быстрее и составили 12,5 млрд рублей (+111% г/г; +27,5% кв/кв), в том числе расходы на персонал выросли в 2,6 раза г/г до 7,6 млрд руб. Затраты на рекламу и маркетинг в составе операционных расходов увеличились в 3,6 раза до 1,4 млрд рублей в связи с развитием маркетплейса «Финуслуги». В результате показатель EBITDA компании увеличился на 56 г/г (-0,1% кв/кв) до 25,5 млрд рублей. Чистая прибыль достигла 19,5 млрд рублей (+61% против прошлогоднего показателя и +0,7% по сравнению с предыдущим кварталом), что немного ниже консенсус-прогноза Интерфакса (19,8 млрд рублей).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🛴 Whoosh (WUSH) | Разбираем отчетность за 1п2024 и смотрим на перспективы

- 27 августа 2024, 10:45

- |

▫️Выручка 1п2024: 6,3 млрд р (+42% г/г)

▫️EBITDA 1п2024:2,8 млрд р (+36% г/г)

▫️Чистая прибыль 1п2024: 259 млн р (-79% г/г)

▫️скор. Чистая прибыль 1п2024:616 млн р (-13% г/г)

▫️P/E ТТМ:19

▫️ND / EBITDA TTM: 2

✅ Операционные результаты за 1п2024г:

▫️Кол-во СИМ: 200 тыс. шт (+50% г/г)

▫️Кол-во локаций: 60 (+15% г/г)

▫️Кол-во поездок: 63,1 млн (+57% г/г)

▫️Кол-во пользователей:24,2 (+48% г/г)

▫️Кол-во поездок на активного пользователя: 13,6 (+35% г/г)

✅ Доля зарубежного бизнеса (Южная Америка) выросла почти в 2,5 раза: с 4% до 9,4% от выручки Группы. Это существенно лучше тех ожиданий, которые были ранее.

✅ Бизнес растёт отличными темпами на операционном уровне, несмотря на активность конкурентов. По итогам года, от компании вполне можно ждать выручку около 14 млрд р и скор. чистую прибыль около 1,5 млрд р (fwd p/e = 17). Чистая прибыль снизилась из-за роста % расходов, но, если не учитывать курсовые разницы, то не сильно (-13% г/г).

( Читать дальше )

КИТ Финанс: МТС. Пересмотрели цель в бумагах

- 27 августа 2024, 09:37

- |

#MTSS отчитался за 2-ой квартал по МСФО:

• Выручка за отчетный период выросла на 18,5% г/г, достигнув ₽170,9 млрд.

• Доходы от нетелеком-сервисов выросли на 47,4% г/г, достигнув ₽73,8 млрд.

• Кол-во экосистемных клиентов превысило 15 млн (рост +7% г/г).

• Чистая прибыль снизилась на 57,2% г/г, до ₽7,2 млрд из-за инвестиций в развитие телеком-инфраструктуры и новые направления.

• Показатель долга Net debt/OIBDA составил 1,8х.

🗣Мнение: нейтрально оцениваем результаты и понижаем таргет c ₽323 до ₽300.

Информация не является индивидуальной инвестиционной рекомендацией и носит аналитический характер.

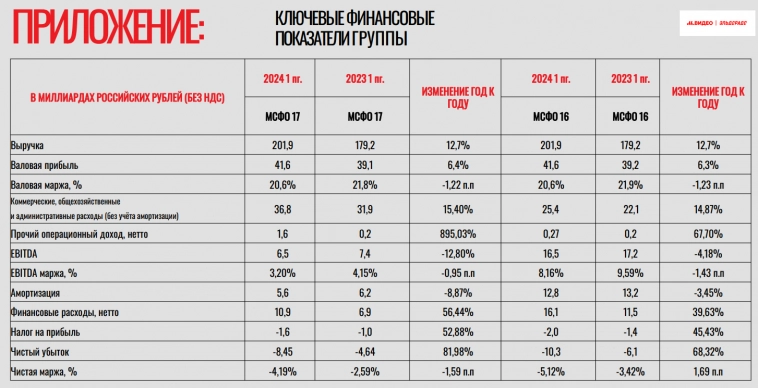

М.Видео МСФО 1 полугодие 2024 г. - Рекордный убыток от высоких ставок

- 26 августа 2024, 20:40

- |

М.Видео опубликовал финансовые результаты за 1-ое полугодие 2024 года.

Выручка выросла на +13% относительно прошлого года до 202 млрд рублей.

Валовая рентабельность сократилась на 1,2 п.п. до 21,8%. Валовая прибыль выросла на 6,4% до 39,1 млрд руб.

EBITDA снизилась за полугодие на 12,8% до 6,5 млрд рублей

Чистый убыток составил 8,5 млрд рублей против убытка в 4,5 годом ранее (рост на 82%).

( Читать дальше )

Обзор М.Видео — дополнительная эмиссия неизбежна!

- 26 августа 2024, 16:03

- |

Отчет ужасный. Не ведитесь на красивые заголовки про GMV и EBITDA, прочитайте отчет сами.

❌ Чистый убыток за 1 пол. 2024 = 10,3 млрд руб. (рекорд для компании!)

Финансовые расходы выросли с 11,8 млрд руб. в 1 пол. 2023 года до 16,5 млрд руб. в 1 пол. 2024 года.

‼️ Компания не может получить прибыль уже 4-й год подряд!

❌ Собственный капитал = -10,5 млрд руб. (своих денег нет, только заемные)

Баланс М.Видео трещит по швам. 69,6 млрд руб. кредитов придется рефинансировать уже на горизонте года (!), под какую ставку банки могут дать деньги компании, которая не имеет прибыли? И дадут ли вообще? На мой взгляд, компания так близка к дополнительной эмиссии как никогда. Будьте аккуратнее.

Хотите заработать на ритейле, присмотритесь к продуктовому.

Обзор Ленты: t.me/Vlad_pro_dengi/1103

Обзор X5: t.me/Vlad_pro_dengi/1150

Подпишитесь на канал, чтобы экономить время на аналитику фондового рынка РФ! Поддержите обзор лайком, если полезно 👍

Займер заплатит большие дивиденды. Стоит ли покупать его акции?

- 26 августа 2024, 15:37

- |

Займер отчитался за 1 полугодие. Компания озвучивала такие планы, при выполнении которых акции бы удвоились в цене, поэтому мне интересно следить за их реализацией.

Напомню, Займер нацеливался на 6,8 млрд руб. прибыли за 2024 год.

Финансовые результаты за 1 пол. 2024

❌ Чистая прибыль Займера за 1 пол. 2024 = 1,66 млрд руб. (1 кв. 2024 = 0,46 млрд руб.; 2 кв. 2024 = 1,2 млрд руб.)

Чистая прибыль за 1 пол. 2023 года была 4 млрд руб., то есть год к году снижение в 2,5 раза.

Дело в том, что ЦБ последовательно снижает максимальную дневную процентную ставку по микрозаймам. В середине 2023 года ее снизили до 0,8% в день. Результаты Займера — ухудшились.

Важно вот что:

❗️ резервирование Займера во 2-м квартале снова ниже среднего уровня на истории (25% против 40% от чистой процентной маржи); это 0,5 млрд руб. разницы — для Займера много.

❗️ Займер говорил, что будет брать комиссии, и на этом подрастут его доходы, НО компания на комиссиях во 2-м квартале ничего не заработала.

( Читать дальше )

Новабев - все еще компания роста?

- 26 августа 2024, 15:06

- |

Новабев — раздали акции и выпустили отчет.

Мы уже смотрели операционные результаты за 6 месяцев 2024 года, они были нейтральные и в целом по отгрузкам наблюдалось замедление уже в течение нескольких последних кварталов.

📊Компания выпустила отчет МСФО за 6 мес 2024 г

Рассмотрим результаты:

- выручка выросла на 19% г/г. Рост выручки преимущественно за счет инфляции на продукцию и открытию новых магазинов.

- EBITDA — на том же уровне.

- коммерческие расходы +20% г/г, административные расходы +13% г/г, чистые финансовые расходы +21% г/г

- чистая прибыль -34% г/г

- открыто за полугодие новых 143 магазина, идут в том же темпе. в 1 кв. было замедление, но во 2 кв. догнали

- LFL трафик +10,7%, LFL чек +19,6%

( Читать дальше )

КИТ Финанс: ⤵️Европлан. Снижаем целевой ориентир

- 26 августа 2024, 15:05

- |

⤵️Европлан. Снижаем целевой ориентир

Идея: Long

Сектор Лизинг

Цель: ₽1050

Компания представила финансовые результаты за первое полугодие 2024 года:

• Чистая прибыль +25% г/г, достигнув ₽9 млрд.

• Отдача на собственный капитал (ROE) составила 37%.

• Чистые операционные доходы +36% г/г и достигли ₽19 млрд, а соотношение расходов к доходам снизилось до 29,2% по сравнению с 30,5% в прошлом году.

•Лизинговый портфель +12% с начала года до ₽256,7 млрд, а по итогам года ожидается рост на 20%.

❌Из негативных факторов отмечаем:

• понижение менеджментом прогноза прибыли за 2024 год до 14-16 млрд рублей;

• увеличение показателя риска COR 0,9% до 1,5%;

• увеличение резервов.

🗣Мнение: оцениваем опубликованные результаты #LEAS нейтрально и снижаем таргет с 1200 до 1050 рублей.

М.Видео-Эльдорадо: похоже на возрождение

- 26 августа 2024, 14:54

- |

М.видео ($MVID) опубликовала операционные и финансовые результаты (по МСФО) за первое полугодие 2024 года.

💪 Компания демонстрирует двузначный рост основных показателей: GMV (“общие продажи”) М.Видео-Эльдорадо в отчетный период увеличились на 13% г\г и составили 247 млрд рублей.

Выручка показала аналогичную динамику (+13% г\г), достигнув уровня в 202 млрд рублей.

☝️ Замечу, что произошло это на фоне охлаждения спроса на бытовую технику и электронику во 2 квартале 2024 года (закономерного в условиях высокой ставки ЦБ).

Основными драйверами стали расширение ассортимента до рекордного размера (200 тысяч SKU).

📌 Здесь отдельно отмечу расширение ассортимента марок внутреннего рынка – более маржинального для компании.

👍 Другим фактором стала высокая экспертиза продавцов. На этом остановлюсь особо: для $MVID повышение экспертизы продающего персонала — один из приоритетов и главных драйверов роста.

Общие онлайн продажи выросли еще сильнее: +16,7% г\г. При этом доля привычных — в рознице — продаж по-прежнему доминирует: 90% от общей суммы заказов.

( Читать дальше )

Эталон намерен завершить переезд уже в этом году, что даёт перспективу выплаты дивидендов. Наш целевой ориентир по акциям на горизонте 12 мес. — 92 руб. - ПСБ

- 26 августа 2024, 14:24

- |

В июле «Эталон» реализовал 43,4 тыс. кв. м, превысив аналогичные месячные показатели последних трех лет. В результате стоимость заключенных «Эталоном» контрактов достигла 12,2 млрд рублей, а объем денежных поступлений вырос до 8,5 млрд рублей. Это самые высокие показатели июля за всю историю компании.

«Эталон» продолжает показывать сильные операционные результаты на фоне общего охлаждения рынка недвижимости со второй половины года. Компания ориентирована на более дорогой класс жилья и коммерческую недвижимость, что тем самым делает девелопера менее зависимым от ипотечных инструментов. Таким образом застройщик менее уязвим перед высокой ключевой ставкой и сужением льготных ипотечных механизмов.

Хороший органический рост компании и улучшение видов на финпоказатели позволяют оценивать «Эталон» как инвестиционно привлекательный. Напомним, что компания намерена завершить переезд уже в этом году, что дает перспективу на выплату дивидендов, которые у компании привычно высокие. Наш целевой ориентир акций Эталона на горизонте 12 месяцев – 92 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал