Прогноз по акциям

ЛУКОЙЛ отчитался за 2024 г. — рекордный дивиденд объявлен. Компания произвела buyback и зарабатывает на невыплате дивидендов нерезидентам

- 02 апреля 2025, 10:13

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2024 г. Ожидаемо II полугодие для эмитента получилось слабым (санкции, ремонтные работы на НПЗ, сокращение добычи сырья РФ, остановка прокачки через Венгрию/Словакию), но в целом 2024 г. оказался приемлемым для компании, учитывая все трудности и как она справилась с ними, объявив рекордные дивиденды за год по итогу. Перейдём же к основным показателям:

🛢️ Выручка: 8,6₽ трлн (+8,8% г/г)

🛢️ EBITDA: 1,8₽ трлн (-10% г/г)

🛢️ Чистая прибыль: 849₽ млрд (-26,5% г/г)

⬇️ Компания не предоставила операционных данных, но мы знаем, что РФ в 2024 г. начиная со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты. Всё это было компенсировано с лихвой ослаблением ₽ (средний курс $ в 2024 г.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Евротранс. Предварительные итоги 2024 года

- 02 апреля 2025, 10:11

- |

«Евротранс» опубликовал предварительные результаты за 2024 год

Сразу отмечу, что отчетность неаудированная. Соответствующее заключение будет получено ближе к концу апреля. Итак, что получилось:

▪️Выручка: 187,3 млрд (+47,7%)

▪️EBITDA: 17,2 млрд (+39,8%)

▪️Чистая прибыль: 5,5 млрд (+7,4%)

▪️Долг/EBITDA на конец года: 2,3х (против 3х годом ранее)

Общие результаты с уверенностью можно назвать сильными. Причем значительно росли все сегменты: топливо розница, топливо опт, сопутствующие товары, электропроект. Последний уже занимает 4,1% в общей EBITDA. Предполагается, что к 2030 году данный сегмент будет составлять треть.

Отдельно отмечу значительное снижение долговой нагрузки по соотношению долг/EBITDA. Подробная отчетность еще не опубликована, но легко посчитать, что общий уровень чистого долга (включая лизинг) составляет 39,56 млрд рублей против 36,9 млрд на конец 2023 года. То есть подрос незначительно. Процентные расходы, конечно, сказываются на маржинальности по чистой прибыли. Но «Евротранс» все равно способен платить как проценты, так и дивиденды.

( Читать дальше )

Эсэфай. Без новых вводных...

- 02 апреля 2025, 08:12

- |

Вышел МСФО и РСБУ у холдинга Эсэфай за 2024 год. К сожалению, новых вводных отчет не дал для инвесторов, поэтому попробую прикинуть cправедливую цену акции из имеющихся данных ✍️

📌 Оценка Эсэфая

Cделал субъективный расчет на коленке активов холдинга Эсэфай, который оценивается в 73 млрд рублей:

— Европлан . Основной актив Эсэфай — 87% доля в Европлане 🚗 с рыночной оценкой в 72 млрд рублей

— ВСК. Второй актив — 49% в страховой компании ВСК, который принес 5.5 млрд рублей прибыль, поэтому дам оценку непубличному активу в 25 млрд рублей.

— МВИДЕО. А вот тут засада — слухи о полной смене собственника пока остаются слухами, поэтому на холдинге продолжает висеть выданный займ на 7 млрд + у компании есть 10% акций данного ''добра'' + МВИДЕО провел допку на 30 млрд рублей, что приведет к оттоку для Эсэфая в 3 млрд рублей (cкорее всего!).

Из-за специфики ситуации оцениваю для Эсэфая активы, связанные с МВИДЕО, в 0 рублей (в прошлом разборе оценивал не в ноль из-за потенцаильного избавления от актива)!

( Читать дальше )

👩⚕️Мать и дитя. Темпы роста будут замедляться?

- 01 апреля 2025, 22:21

- |

$MDMGпредставила финансовые результаты по МСФО за 2024 год.

Выручка: 33,12 млрд рублей (+19,9% г/г);

EBITDA: 10,68 млрд (+15,9% г/г);

Чистая прибыль: 10,17 млрд (+30,1% г/г).

Чистая прибыль оказалась выше ожиданий. На ряду с этим, рентабельность прибыли составила также около 30%. Рост платежеспособности населения и количества клиентов делают свое дело.

🚑Однако, EBITDA выросла меньше за счет активного инвестирования в развитие новых клиник и роста затрат на персонал. Дефицит на рынке труда вполне может продолжить давить на результаты и в текущем году. По крайней мере, во втором полугодии это стало более заметно.

Этот год также стал положительным для компании из-за переезда и возможности выплачивать дивиденды в районе 60% от чистой прибыли. Встреча акционеров назначена на 6 мая, ориентируемся на 22 рубля з акцию или 2% дивдоходность.

В период высоких ставок Мать и дитя чувствует себя очень не плохо. Отсутствие заемного финансирования, рост денежного потока на 18% вещь хорошая, при ставке в 21%.

( Читать дальше )

Оценка дивиденда Транснефти, прогноз на среднесрочную перспективу.

- 01 апреля 2025, 22:20

- |

( Читать дальше )

🛢️ Транснефть – Сохранилась ли привлекательность акций после повышения налога на прибыль? Отчет за 2024 г.

- 01 апреля 2025, 21:12

- |

📌 Всего за одну неделю ноября 2024 года привилегированные акции Транснефти потеряли в цене более 20%, причиной стал внезапный рост налога на прибыль для компании до 40%. Сегодня выясним, справилась ли компания с данным вызовом, и что стало с привлекательностью акций.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Выручка по итогам 2024 года выросла на 7% год к году и составила 1,4 трлн рублей. Рост мог бы быть выше, но, как и в случае с другими российскими нефтяниками, повлияли ограничения в рамках сделки ОПЕК+, на фоне которых объём транспортировки нефти сократился на 3%.

• Одним из драйверов роста у Транснефти является ежегодная индексация тарифов на уровень, близкий к инфляции. Так, в 2024 году повышение тарифов на прокачку нефти составило 7,2%, в 2025 году рост тарифов ещё выше – на 9,9%.

• Чистая денежная позиция компании составила 260 млрд рублей, благодаря чему чистый долг принимает отрицательное значение, показатель чистый долг/EBITDA = -0,4x. Высокая ключевая ставка привела к тому, что более 25% от прибыли Транснефть получила благодаря процентным доходам.

( Читать дальше )

❗️❗Интересны ли акции европлана для консервативного инвестора на горизонт более 10 лет?

- 01 апреля 2025, 20:48

- |

На Европлан долгосрочно я смотрю позитивно. Компания — один из лидеров в секторе и имеет очень хорошие темпы роста. Даже в условиях жесткой денежно-кредитной политики они все равно получили очень хорошие доходы.

По итогам 2024-го года чистый процентный доход подрос на 45% год к году, честный непроцентный доход на 24%, а лизинговый портфель вырос на 11%. При этом у Европлана очень хорошая рентабельность капитала, высокая чистая процентная маржа и низкая ожидаемая стоимость риска.

Если смотреть разбивку по сегментам, то объем нового бизнеса в легковом сегменте составил 84 млрд. рублей (+2% г/г), в сегменте коммерческого транспорта — 199 млрд. рублей (+1% г/г), а в сегменте самоходной техники — 35 млрд. рублей (-9% г/г). После перехода ЦБ РФ к снижению ключевой ставки и после оживления лизингового рынка у Европлана, соответственно, появится очень хороший драйвер для роста.

Компания сохранила свои рыночные позиции и среди независимых лизинговых компаний занимает 6 место по сумме всех сегментов лизинга по данным исследования Эксперт РА за 9 месяцев 2024 года. Европлан продолжает развивать партнерские отношения с автопроизводителями и дилерами и запускает в партнерстве с ними новые скидочные программы для стимулирования продаж в лизинг.

( Читать дальше )

Solidcore resources (бывший POLY) опубликовал финансовую отчетность за 2024 год, насколько изменился потенциал у акций?

- 01 апреля 2025, 20:40

- |

Выручка в 2024 году выросла до US$ 1 328 млн( +49% г/г), на фоне роста средних цен реализации золота и объемов продаж👉

На Кызыле, значительный рост выручки был обусловлен реализацией концентрата, который был накоплен в 2023 году из-за логистических трудностей👉

( Читать дальше )

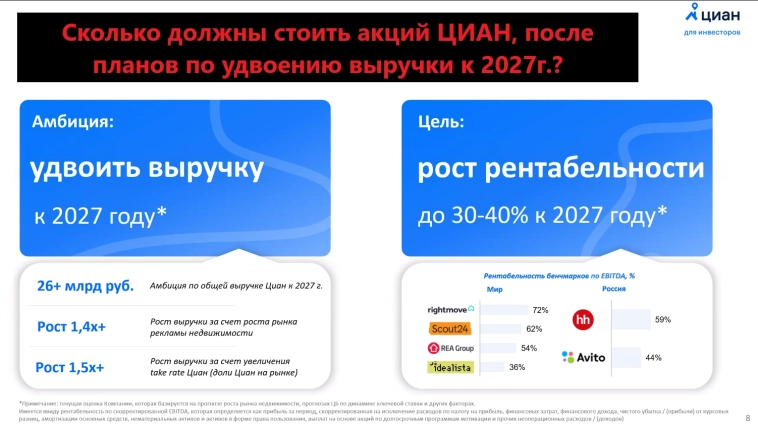

Сколько должны стоить акций ЦИАН, после планов по удвоению выручки к 2027г.?

- 01 апреля 2025, 20:30

- |

Вышли финансовые результаты по МСФО за 2024г. от компании ЦИАН:

👉Выручка — 12,99 млрд руб. (+12,2% г/г)

👉Операционные расходы — 10,76 млрд руб. (+10,3% г/г)

👉Операционная прибыль — 2,23 млрд руб. (+22,6% г/г)

👉EBITDA скор. — 3,21 млрд руб. (+15,4% г/г)

👉Чистая прибыль — 2,46 млрд руб. (+45,6% г/г)

👉Чистая прибыль скор. — 3,22 млрд руб. (+21,4% г/г)

Отчет хороший, выручка растет быстрее операционных расходов, что способствует росту операционной и чистой прибыли (+45,6% г/г до 2,46 млрд руб.), но давайте рассмотрим отчет немного подробнее:

( Читать дальше )

❓Дорого ли оценивается Мать и дитя?

- 01 апреля 2025, 19:32

- |

Сегодня изучил отчет Мать и дитя, мне нравится экономика компании, поэтому слежу внимательно.

✔️ Выручка 2024 = 33,12 млрд руб. (+19,8%); во втором полугодии темпы роста выручки несколько замедлились до 17,4%.

✔️ Чистая прибыль 2024 = 9,93 млрд руб. (в 2023 = 7,63 млрд руб.)

Больше всего мне нравится в отчетности высокая конверсия прибыли в денежный поток. При чистой прибыли 9,93 млрд руб., FCF до изменений в оборотном капитале составляет 9,82 млрд руб. Фактически вся прибыль – деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал