Прогноз по акциям

ЭЛ5-Энерго отчиталась за I квартал 2023 г., показатели улучшились, но бизнес-план компании не предусматривает выплату дивидендов до 2027г

- 10 мая 2023, 09:06

- |

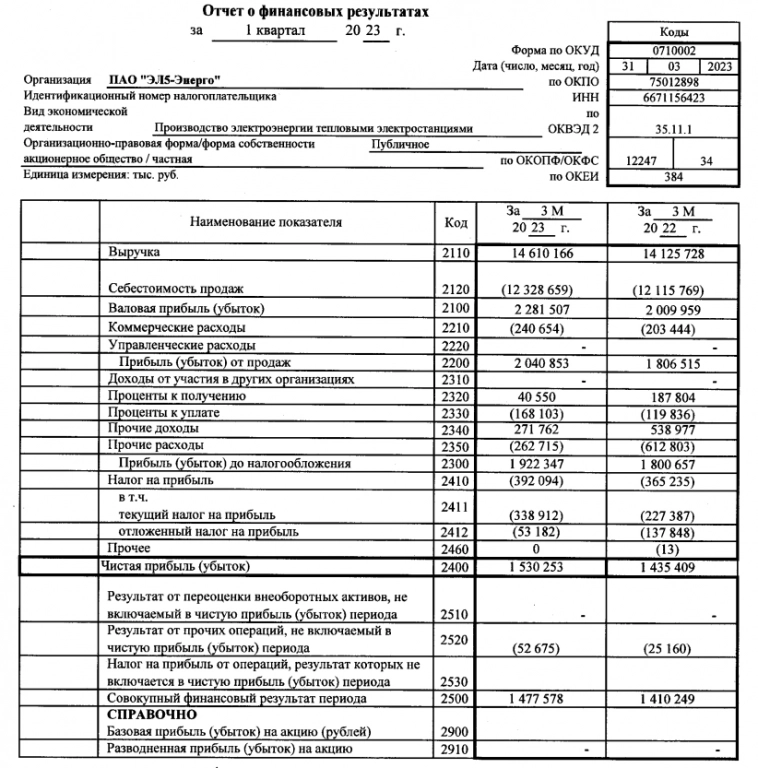

🔌 ЭЛ5-Энерго опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Прошлый год для компании получился трудным, во многом из-за продажи итальянцами компании и сопутствующих операционных расходов (в 2022 г. произошло обесценение активов в размере 29,5₽ млрд, половина суммы пришлась на недавно введённые в строй ветропарки), как итог с начала года главным акционером эмитента является — Лукойл (консолидировал 56,44% акций ЭЛ5—Энерго). Первый квартал этого года показал, что у компании есть перспективы, давайте рассмотрим основные показатели эмитента:

⚡️ Выручка: 14,6₽ млрд (3,4% г/г)

⚡️ Чистая прибыль: 1,5₽ млрд (6,6% г/г)

⚡️ Валовая прибыль: 2,2₽ млрд (13,5% г/г)

На показатели положительно повлияло введение в эксплуатацию ветропарков (Азовского, но особенно Кольского), возросшие тарифы на теплоэнергию. Стоит отметить, что компания продолжает накапливать кэш на своих счетах (5,1₽ млрд vs. 3,9₽ млрд годом ранее), видимо, для того, чтобы снизить чистый долг (сумма заёмных средств по краткосрочным обязательствам осталась прежней — 8₽ млрд, а вот по долгосрочным полностью погашена). Отсюда и вытекает бизнес-план на 2023-2025 год, который ещё 8 февраля был утверждён советом директоров ЭЛ5-Энерго, главное из него:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

🔥Обзор Башнефти. Дойная корова Роснефти или интересная возможность для инвесторов?

- 07 мая 2023, 07:16

- |

И то, и другое. Сейчас объясню почему.

Больше обзоров и сделок в моем ТГ-канале, подпишитесь и читайте: t.me/Vlad_pro_dengi

👉🏻Главные операционные и финансовые показатели

Башнефть не публиковала никакой отчетности за 2022 год, поэтому будем предполагать исходя из цен на нефть, курса доллара и объема переработки.

🇷🇺 Всю нефть Башнефть добывает и перерабатывает в России.

⬇️ У Башнефти падает нефтедобыча, за последние 5 лет она упала с 20,6 до 13 млн т. (сказалось решение ОПЕК+ и решение Роснефти сокращать добычу за счет Башнефти). По переработке цифры не такие плохие — есть снижение с 18,9 до 15,5 млн т., однако это не так значительно.

46% выручки компания получает от экспортной выручки не в страны СНГ. Большую часть выручки занимает доход от реализации нефтепродуктов.

📍Выручка компании за 2021 год составила 852 млрд руб. (мой прогноз в 2022 году – 927 млрд руб., в 2023 — 811 млрд руб.)

📍Прибыль компании за 2021 год составила 83 млрд руб. (мой прогноз по прибыли, если сохранится маржинальность в 9,78%, за 2022 год — 91 млрд руб., за 2023 год — 79 млрд руб.

( Читать дальше )

НМТП укрепление тезиса инвестиционной идеи - дивидендам быть!

- 05 мая 2023, 19:16

- |

НМТП одна из самых загадочных компаний — нет не то чтобы отчета за 22 год. даже за 4 квартал 21 года нет отчета!) Но мы не унываем т.к. это одна из первых инвестиционных идей мозговика (мейнстрим инвест сообщества до сих пор ее не понял) и нашли альтернативный способ подтверждения своих расчетов.

Основная концепция идеи тут — НМТП: каких дивидендов ждать от южных нефтяных ворот России в условиях санкций?, в этом посте лишь идет “доказательство” гипотез окольными путями.

Начнем с объемов перевалки, тут наверно вопросов ни у кого не возникнет — информацию можно получить через Ассоциацию морских портов России, да и Транснефть опубликовала пресс релиз с объемами, в 2023 году ждем естественный рост т.к. “Дружба” в Германию и Польшу выключилась.

Рост объемов перевалки нефти в Приморске этот тезис уже подтверждает.

( Читать дальше )

Продажа НПЗ на Сицилии учтена в цене акций Лукойла - Freedom Finance Global

- 05 мая 2023, 18:30

- |

«Дочка» «ЛУКОЙЛа» LITASCO S.A. и G.O.I. ENERGY получили все необходимые согласования с властями Италии и закрыли сделку по продаже принадлежавшего компании НПЗ ISAB. Причиной этой сделки стали угроза национализации этого предприятия и резкое падение поставок на него российской нефти, из-за чего в январе-феврале 30% мощностей ISAB простаивало.

В этот четверг, 4 мая, «ЛУКОЙЛ» объявил о завершении сделки по продаже НПЗ на Сицилии. Рынок на новость практически не отреагировал, потому что о планах продать этот актив стало известно еще в начале года, а детальные условия сделки по-прежнему не разглашаются.

( Читать дальше )

Бумаги Лукойла выглядят несколько перекупленными - Открытие Инвестиции

- 05 мая 2023, 15:14

- |

Закрытие сделки — положительный сигнал, поскольку существовал риск ее блокировки властями и фактической национализации ISAB. Задержка с закрытием могла быть связана с проверкой покупателя на предмет аффилированности с российскими структурами. «ЛУКОЙЛ» и G.O. I. Energy не опубликовали цену сделки.

Ранее СМИ сообщали, что другие претенденты на ISAB предлагали немногим менее €1,5 млрд ($1,6 млрд). Вероятно, фактическая цена близка к этому ориентиру.

Что делать инвестору. У нес есть актуальная инвестидея по акциям «ЛУКОЙЛа» с целью 5 367 руб. (потенциал роста с текущих уровней — 18,3%).Кокин Алексей

( Читать дальше )

Яркая компания с мутными перспективами.

- 05 мая 2023, 08:32

- |

🟢 Общая выручка +54% до 163.3 млрд. рублей.

🟢 Скорректированная Ebitda в 10 раз до 12.8 млрд – но это за счет низкой базы.

🟢 Скорректированная чистая прибыль 2.6 млрд вместо убытка 8.1 млрд.

☑️ Поиск и портал – основной кормилец группы – вырос на 54% по выручке и на 77% по Ebitda до 67.5 и 34.7 млрд соответственно. Очень классная маржинальность Ебитда сегмента в 51.4%. Продолжается тенденция на сокращение доли сегмента в структуре всей выручки. Если раньше Яндекс был наполовину поиском, то теперь лишь на треть.

☑️ Райдтех, он же такси, самокаты и каршеринг, вырос по выручке на 23% до 32.5 млрд. Не так давно Яндекс выкупил долю Uber в такси за 700 млн долларов. Таким образом, 100% такси Яндекс оценил примерно в 193.5 млрд рублей. По P/S 1.5 взяли – в принципе не дурно.

Электронная коммерция удвоилась до 40.8 млрд рублей по выручке. GMV за квартал составил 107.8 млрд рублей, увеличившись на 67%. Яндекс маркет – третий по величине маркетплейс после Озона и Вайлдберриз.

( Читать дальше )

Акции Татнефти не выглядят перекупленными - Открытие Инвестиции

- 04 мая 2023, 18:01

- |

Как правило, отчетность по РСБУ дает неплохое представление о динамике основного бизнеса компании. Кроме того, на дивиденды направляется не менее 50% чистой прибыли по РСБУ.

Выручка за 1 квартал 2023 г. снизилась на 32,4% г/г и на 13,7% кв/кв до 243,7 млрд руб.

( Читать дальше )

X5 Group - хорошая защитная история - Финам

- 04 мая 2023, 14:09

- |

Целевая цена акций X5 Group на 12 мес. составляет 1770 руб., что на 19% выше текущей цены, это соответствует рейтингу «Покупать».Буйлакова Анна

ФГ «Финам»

X5 Group — управляет продовольственными сетями «Пятерочка» и «Перекресток». Всего насчитывает 21,8 тыс. магазинов в России, крупнейший формат — «у дома».

( Читать дальше )

Насколько плохую отчетность опубликовала компания Whoosh за 2022 год и по какой цене интересны эти акции?

- 04 мая 2023, 10:44

- |

26 апреля компания Вуш Холдинг опубликовала отчетность по МСФО за 2022 год. Компания многим интересна, поэтому захотелось разобраться в отчетности и прокомментировать её. Накануне я столкнулся с мнением о том, что отчет ВУШа показал парадокс: бизнес вырос, а расходы выросли еще больше и получилось отрицательное масштабирование.

Я не держу акции Whoosh, поэтому имею возможность хотя бы постараться максимально объективно оценить ситуацию.

( Читать дальше )

Татнефть отчиталась за I квартал 2023 года, показатели сильно просели. Думаю, что считать дивиденды пока рано.

- 04 мая 2023, 08:57

- |

⛽️ Татнефть опубликовала финансовые результаты по РСБУ за I квартал 2023 года. Учитывая различные факторы, которые с конца 2022 года влияют на нефтяной рынок, то снижение чистой прибыли эмитента в 2,4 раза не кажется, каким-то немыслимым. Отчёт за прошлый год был феноменальным (фин. показатели, увеличение добычи нефти и нефтепродуктов, внушительный кэш на счетах и покупка со скидкой российских активов Nokian Tyres), мы с вами не так давно его разбирали и пришли к выводу, что среди нефтяников это лучший пример управления компанией. Но, необходимо было учитывать те риски, которые надвигались на нефтяной рынок и компанию в целом это мы обсудим ниже, а теперь давайте рассмотрим основные показатели эмитента за I квартал 2023 года:

🛢 Выручка: 243,7₽ млрд (-32% г/г)

🛢 Чистая прибыль: 50,1₽ млрд (-58% г/г)

🛢 Валовая прибыль: 89,7₽ млрд (-46% г/г)

Главное, что нужно понимать, что отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям), вы это можете увидеть на примере ежегодного отчёта Татнефти за 2022 год (где чистая прибыль по МФСО составила 284,57₽ млрд, а по РСБУ 241,86₽ млрд, разница почти в 19%). Но отрицать сокращение показателей не стоит, почему же это произошло?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал