Прогноз по акциям

Visa продолжает показывать высокие темпы роста выручки и прибыли - Финам

- 27 октября 2021, 13:46

- |

Выручка повысилась на 28,6% в годовом выражении, до $6,56 млрд, и превзошла консенсус-прогноз на уровне $6,48 млрд. Улучшение результата было обусловлено ростом деловой и потребительской активности в США и мире на фоне восстановления экономики после короновирусного кризиса.

Общее число обработанных транзакций по картам платежной системы выросло на 21%, до 45,3 млрд, а объем платежей в системе компании (GDV) вырос на 17% до $2,78 трлн, в том числе в США показатель составил $1,33 трлн, увеличившись на 21%. Более того, объем трансграничных платежей без учета колебаний валютных курсов подскочил на 38%, при этом показатель без учета сделок, совершенных внутри Европы, взлетел на 46%. По состоянию на конец сентября2021 года (последние доступные данные) всего в мире в обращении находилось 3,71 млрд карт под брендами Visa, увеличившись за год на 7%. Скорректированный показатель EBITDA Visa в 4 финквартале увеличился на 35,3% (г/г) до $4,52 млрд, при этом рентабельность по EBITDA улучшилась на 3,5 п.п.до значительных 69%. Скорректированная прибыль на акцию подскочила на 44,6% (г/г) до $1,62и оказалась на 7 центов выше средней оценки аналитиков Уолл-стрит.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Увеличение выработки ТГК-1 связано с ростом потребления электроэнергии - Промсвязьбанк

- 27 октября 2021, 13:13

- |

ТГК-1 в январе-сентябре 2021 года произвела 21,823 млрд кВт.ч электроэнергии, что на 8,5% больше, чем за аналогичный период 2020 года, говорится в сообщении компании.

Увеличение выработки связано с ростом потребления электроэнергии в условиях восстановления экономики и более сильных колебаний температуры в 2021 году. Ожидаем сильных финансовых результатов вслед за ростом операционных показателей. Рекомендуем «покупать» акции ТГК-1 с целевой ценой 0,0145 руб.Промсвязьбанк

Будьте осторожны при покупке акций выходящего на IPO Softline

- 27 октября 2021, 09:49

- |

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

( Читать дальше )

Ожидаемая дивидендная доходность акций Х5 Retail Grouр - 7,5% - Промсвязьбанк

- 26 октября 2021, 22:00

- |

Х5 Retail Grouр, крупнейший в России ритейлер по объему продаж, опубликовала финансовые результаты по МСФО за 3 кв. 2021 г.

( Читать дальше )

Polymetal - перспективная компания с хорошим потенциалом расширения производства - Финам

- 26 октября 2021, 19:57

- |

По данным за 9 месяцев с начала года данные выглядят не так плохо. В годовом сравнении добыча и переработка руды снизились незначительно и, судя по дальнейшим планам компании, временно. Более значительно, на 10,3% сократилось среднее содержание в руде металлов на фоне планового снижения содержаний на Кызыле, Светлом и Воронцовском. Общее производство, в пересчете на золотой эквивалент, сократилось на 4,1%. В том числе золота – на 4,2%, а серебра – на 3,5%. Реализация золота снизилась год к году на всего на 0,3%, а серебра – на 10,6% по мере снижения содержания на Дукате. При этом, благодаря более высоким средним ценам реализации выручка за 9 месяцев 2021 г. выросла на 3,7% и составила $ 2093 млн.

( Читать дальше )

Квартальная отчетность Lockheed Martin разочаровала инвесторов - Финам

- 26 октября 2021, 18:49

- |

Выручка компании за отчетный период уменьшилась на 2,9% г/г до $16,03 млрд, что оказалось хуже рыночных ожиданий в $17,15 млрд.

Доходы дивизиона аэронавтики сократились на 2% г/г до $6,57 млрд за счет снижения продаж истребителей F-35. Выручка подразделения по управлению ракетами и огнем уменьшилась на 6% г/г и составила $2,78 млрд за счет снижения продаж реактивных систем залпового огня GMLR и Hellfire, а также подвесных прицельных станций SNIPER. Доходы сегмента ротационных и миссионерских систем незначительно снизились с $3,998 годом ранее до $3,98 млрд, что было обусловлено снижением продаж систем по тактической разведке IWSS и TPQ-53, при этом компенсировано высокими продажами вертолетов Sikorsky. Выручка космического подразделения снизилась на 5% г/г и составила $2,7 млрд, что было связано со снижением продаж в связи с ренационализацией программы создания атомного оружия Atomic Weapons Establishment (AWE), которая больше не включается в финансовые результаты компании, начиная с третьего квартала 2021 года

( Читать дальше )

Eli Lilly опередила прогнозы по выручке, но остается недешевым вложением - Финам

- 26 октября 2021, 18:41

- |

Квартальная выручка Eli Lilly увеличилась на 17,9% г/г и составила $6,77 млрд, превысив наши ожидания на $130 млн. При этом выручка от препаратов Trulicity, Taltz, Verzenio и Emgality (каждого из них) увеличилась более чем на 30% г/г. Без учета продаж ковидного сегмента квартальная выручка Eli Lilly показала рост на 11% г/г. Мы также отмечаем, что доля выручки от категории относительно новых наименований увеличилась более чем на 35% и составила 60% от выручки.

Чистая прибыль компании за квартал уменьшилась на 8% г/г и составила $1,11 млрд, и в расчете на акцию также снизилась на на 8% г/г до $1,22. Скорректированная чистая прибыль выросла на 37% г/г и составила $1,76 млрд, а на акцию – увеличилась на 38% до $1,94 и на 2 цента не дотянула до наших ожиданий.

Компания повысила свой прогноз по годовой выручке с диапазона $26,8 — 27,4 млрд до $27,2 — 27,6 млрд, а по скорректированной чистой прибыли на акцию – с $7,80-8,00 до $7,95-8,05.

( Читать дальше )

Текущая дивидендная доходность ММК составляет порядка 3,9% - Финам

- 26 октября 2021, 18:31

- |

Выручка ММК за III квартал 2021 года составила $3031 млн, что на 6,9% ниже, чем во II квартале 2021 года. Это было уже ожидаемо после того как компания раскрыла квартальные операционные показатели. При относительно небольшом снижении кв/кв выплавки чугуна (на 0,6%) и стали (на 0,3%), падение продаж металлопродукции кв/кв составило 16,8%. Компания объясняет это ростом экспортных продаж с более длинными сроками доставки. Если это так, то мы можем увидеть увеличение объемов продаж в следующие периоды. Увеличение средней цены реализации металлопродукции на 12,0% до $1057 за тонну не могло в полной мере компенсировать падение объемов продаж.

Более сильным, чем мы ожидали, и сильнее консенсус-прогнозов оказалось снижение кв/кв показателей EBITDA на 19,4% (до $1157 млн), чистой прибыли на 20,6% (до $819 млн). Основной вклад в это внесло сокращение соответствующих показателей российского стального сегмента группы на фоне роста себестоимости производства на 11,8% до $437 на тонну стального сляба.

( Читать дальше )

Лента показала умеренно позитивные результаты за 9 месяцев - Промсвязьбанк

- 26 октября 2021, 12:28

- |

Розничные продажи выросли на 13,5% г/г до 116 млрд руб., благодаря росту LFL розничной выручки на 3,5% и увеличению общей торговой площади. Онлайн-продажи выросли на 237% год к году до 4,4 млрд руб., при этом количество онлайн-заказов увеличилось на 231% год к году до 2,4 млн. Чистая прибыль снизилась на 17,2% г/г, до 8,9 млрд руб. из-за роста коммерческих расходов.

Лента показала умеренно позитивные результаты. Компания уверенно наращивает долю в секторе, обращая особое внимание на мелкоформатные магазины. Темп роста онлайн-сегмента продолжает оставаться одним из самых высоких в отрасли. Прибыль за 9 месяцев снизилась на фоне роста коммерческих расходов, но почти удвоилась в 3 квартале. Также появились данные, что Лента может начать платить дивиденды в 2022 году. Полагаем, что компания имеет высокий потенциал органического роста. Рекомендуем «покупать», целевой уровень – 280 руб. на акцию.Промсвязьбанк

Разбор Softline перед IPO

- 26 октября 2021, 10:06

- |

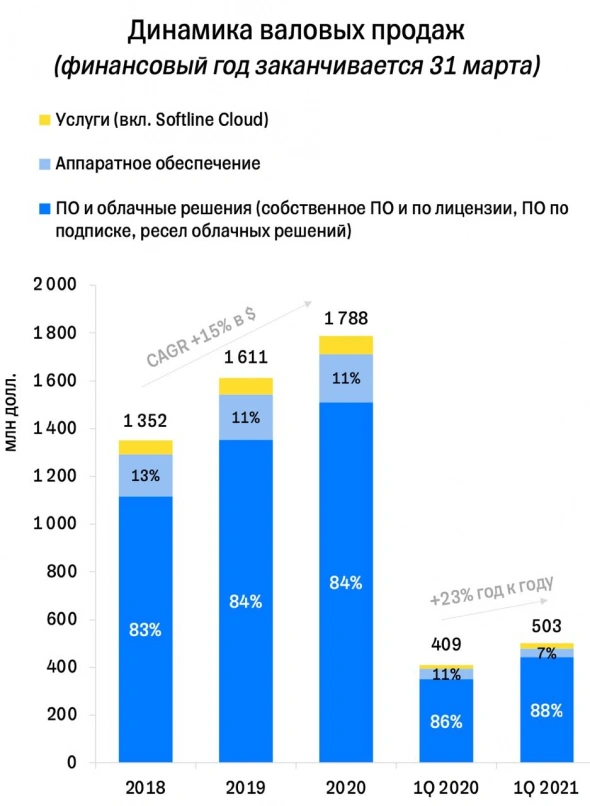

Продолжается золотая пора для IPO. На текущей неделе планируется размещение GDR на Лондовской и Московской биржах Softline. Это ведущий международный поставщик решений и услуг в области цифровой трансформации и кибербезопасности со штаб-квартирой в Лондоне. Осуществляет свою деятельность почти в 100 городах на четырех континентах в более чем 50 странах мира, обслуживая более 150 000 клиентов организаций. Главной фишкой компании является статус поставщика Licensing Service Providers Microsoft, который имеют всего 10 компаний в мире.

В результате листинга Softlinе рассчитывает привлечь около $400 млн для органического или неорганического роста за счет M&A. Для укрепления стратегического позиционирования и катализатора для развития возможностей компании в части цифровой трансформации.

IT-компании принято оценивать по темпу роста выручки. Так, совокупный годовой темп роста выручки Softlinе с 2006 года по 2020 год составил 25% при CAGR зарубежных аналогов в 20%. Долговая нагрузка несколько высокая, но на приемлемом уровне 2,5х.

Есть вероятность, что размещение планируется проводить по нижней границе целевого диапазона $7,5 за GDR. В этом случае мультипликатор P/S составит 0,75х, а большинство зарубежных конкурентов торгуются в среднем с мультипликатором P/S 1,5х.

Из плюсов можн отметить среднегодовой темп выручки, который выше, чем у конкурентов. Инвесторы всегда дают предпочтение быстрорастущим компаниям. А также фокус менеджмента на масштабировании бизнеса на развивающихся рынках, что позволяет рассчитывать на сохранение высоких темпов роста выручки в будущем, поскольку в данных странах низкий уровень цифровизации экономики.

Резюмируя выше сказанное, Softlinе достаточно интересная компания для нашего фондового рынка. Цифровизация мировой экономики с каждым годом будет набирать обороты, давая бизнесу развиваться. Однако, стоит учитывать риски. Все-таки компания не чистый IT-бизнес, а скорее «цифровой ритейлер», поэтому назвать дешевым IPO я бы точно не стал.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал