Прогноз

Утренний брифинг Артема Деева 06.11.2017. Курс Форекс

- 06 ноября 2017, 10:18

- |

- комментировать

- Комментарии ( 0 )

Экономический дайджест 05.11.2017

- 05 ноября 2017, 19:47

- |

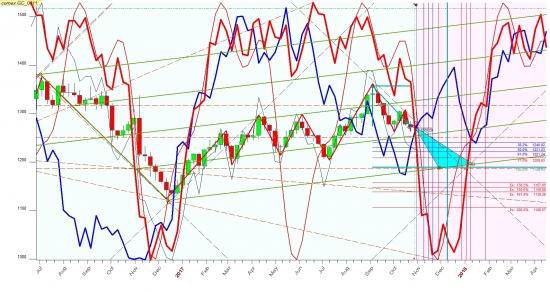

На российском рынке пара доллар/рубль на прошедшей неделе весьма прилично подрастала, достигла максимального уровня с 21 августа — 59.2825 и закрылась на уровне 59.08, несмотря на более чем позитивную динамику нефти. Скорее всего, пара находится в давно ожидаемой большой коррекции с первыми целями 62.5-63 и 67-67.5 (второй волне в КДТ). Варианты долгосрочных разметок здесь. Индекс РТС снизился, несмотря на повышение нефти и индекса S&P, и закрылся на уровне 1109.38. Стало уже очевидно, что снижение с февральского максимума было зигзагом с треугольником в волне В (разметки здесь и здесь). Сейчас определённо сказать, закончилось оно или нет, сложно. Индекс российских государственных облигаций подрос, незначительно обновил исторический максимум (457.76) и закрыл неделю на уровне 457.08. Тут очень похоже на завершение большой третьей волны роста с декабря 2014 года. На дневном графике имеется дивергенция. Подробнее слушайте в последней части

( Читать дальше )

05.11.2017 — GBPusd

- 05 ноября 2017, 15:19

- |

h4.

Красный вариант — развивается волна 3′ of 5*

Зеленый вариант — развивается волна с^ of a» of b’ of 4* of C

На прошедшей неделе Банк Англии повысил свою ключевую процентную ставку с 0,25% до 0,5%, а также в заявлении Банка Англии после решения прозвучали намерения повысить ставку еще 2 раза до конца 2020 года. Т.е. за последующие три года повышение ожидается ещё только два раза, что рынок воспринял, как слишком мягкие намеренья и после чего британский фунт и доходность государственных облигаций Великобритании резко упали.

Давление на Фунт в среднесрочно-долгосрочной перспективе будет оказывать и Брекзит, который так и будет висеть над экономикой Великобритании и фунтом, как дамоклов меч, вселяя страх и неопределенность в умы инвесторов.

Прогноз:

В краткосрочной перспективе жду обновление локального минимума 1.3027

( Читать дальше )

Прогноз по нефти 100 %. Отзыв Т. Мартынова + А. Мурманска.

- 04 ноября 2017, 14:05

- |

Удивительно лицезреть, что за мой прошлый выпуск Интервью А. Мурманска + подробности, поставили плюсики целых 2 человека. Один из которых Тимофей Мартынов, несмотря на то, что топик полу_рекламного типа… так как призываю народ покупать астро прогнозы по нефти аж за 50 рублей/сутки.

Я понимаю Тимофея.

Он поддерживает мой астро-проект чисто по человечески — за что ему отдельный звездный респект. Но как модератор, не имеет права вытаскивать не оплаченную рекламу на главную страницу — и это правильно. Полностью солидарен.

Но все это приводит к тому, что те 5 человек, которые рискнули внести свой инвестиционный вклад по 50 рублей * 10 суток вперед = 500 рублей, все они уже в шоколаде, но ПРОЕКТ при таком количестве подписчиков — будет закрыт. Секрет в том, что его рентабельность начинается от 33 подписчиков. Вариантов три.

1) или мне кто-то поможет набрать от 33 подписок (ядро постоянной аудитории) и тогда я оставлю смешные цены для народного пользования.

2)

( Читать дальше )

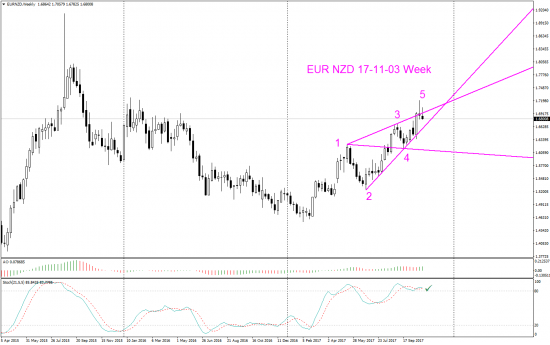

V! EUR NZD торг сигн Weekly

- 03 ноября 2017, 16:09

- |

Ниже минимума прошлой недели продажи по недельной Волне Вульфа.

Не менее половины фикс на 1й цели (трендовая 2-4)

Остаток на 2й (трендовая 1-4).

Прошлый раз продавала эту пару — дала только 1ю цель.

Картиночка выглядит скромно — но первая цель порядка 150 пт, вторая 700пт.

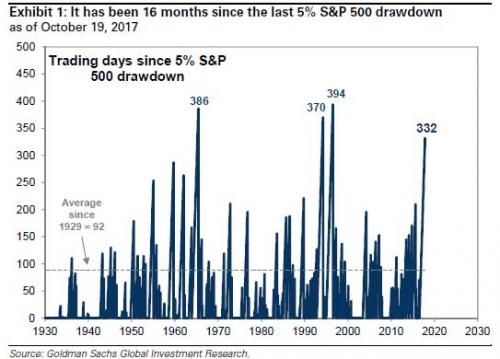

Клиенты Goldman нервничают

- 03 ноября 2017, 08:27

- |

В минувшие выходные клиенты Goldman нервничали: после 16 месяцев без 5%-ного отката, они боялись, что крутая коррекция может произойти в любой момент.

Сегодня они так же боятся, но не имеют иного выбора, кроме как оставаться инвестированными и покупать каждый провал, или, как пишет кредитный аналитик Goldman Чарльз Химмельберг, «они характеризуют себя как «вынужденные быки». Несмотря на то, что оценки растянуты, рост является сильным, и ни один из основных секторов экономики США не показывает значительных дисбалансов, которые могут привести к рецессии».

Перечитывая это предложение, «вынужденные быки», вероятно, не лучшее обозначение, потому что, когда дело доходит до торговых решений, клиенты Goldman становятся «шизофрениками»: как объясняет Химмельберг, есть основания быть как оставаться быками, так и переворачиваться в медвежью сторону. Вот общие причины этого бесконечного «риска»:

( Читать дальше )

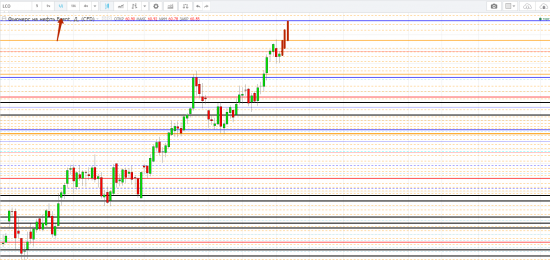

Картина дня 03.11.2017. НЕФТЬ

- 03 ноября 2017, 08:16

- |

Приветствую!

Вчерашний блог вы сможете прочитать здесь smart-lab.ru/blog/430046.php

Уровни

ключевые 55.34, 56.39, 56.93, 57.26, 57.65, 59.02, 63.00

остальные 55.21, 55.42, 55.58, 55.78, 56.03, 56.24, 56.73, 57.52, 58.30

58.03, 58.41, 58.88, 59.47, 59.69, 60.16, 60.50, 60.81, 61.08, 59.25, 61.63, 62.35, 62.74

Вчера весь день закономерно пытались отскочить от 60.16. Но отскока быстрого не получилось, что в моменте говорит в сторону продолжения лонга.

То есть, если бы вчера, быстро отскочили от 60.16 и после слили от 61.08, то это шортовая модель.

Но мы весь день практически стояли на лоях, и загоняли в шорты и постепенно начали плавный рост. И сегодня скорей всего день будет лонговый. Есть признаки в ближайшие дни продолжение тренда и текущего перехая.

Внутри дня лонговый вариант может быть таким

( Читать дальше )

Прогноз дивидендных доходностей от ВТБ24 на ближайшие 12 месяцев.

- 02 ноября 2017, 16:23

- |

|

Прогнозная дивид.доходность |

цена 02.11.17 |

таргет |

потенциал |

|

|

|

|

|

НЛМК (1GDR=10акций) |

10,43% |

$22,94 |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал