Продажа опционов

Синица professional. Как грамотно продавать опционы. Контроль риска

- 21 декабря 2023, 18:33

- |

Стратегия Синица основана на умеренном заработке 0,5-1% от капитала в неделю за цикл построения с понедельника по четверг. В 19:00 позиция закрывается автоматически, принося прибыль. При этом не нужно гадать, куда пойдет рынок.

Если базовый актив – фьючерс на индекс РТС, остается в заданном диапазоне цен: не выше указанной и не ниже указанной, то получится профит. РТС стоит на месте – трейдер зарабатывает, умеренно растет до указанного предела – профит, аналогично снижается – тоже получаем прибыль. Прибыль имеет заранее фиксированное значение – стоимость опционов, которые мы продаем.

Продажа опционов всегда считалась рискованной торговлей. Если актив выходит за заданные пределы, то значение, составляющее разницу, и будет убытком по каждому проданному опциону. Если рынок начинает активно двигаться, даже не доходя до заданных пределов, то текущее значение вариационной маржи может быть отрицательным. Это даст негативную эластику капитала.

- Рассказываем в статье, как продавать опционы с плановой доходностью 0,5-1% в неделю с крайне высокой стабильностью вармаржи с более высокой ликвидностью.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 13 )

Друзья, если продать фьючерс на Si то контанго c течением времени будет работать на нас, а если продать пут на Si?

- 24 мая 2022, 19:31

- |

Покупаю ТУРЕЦКИЙ РЫНОК с P/E=7,92

- 17 июля 2021, 11:31

- |

Идеей со мной поделился мой друг Григорий с канала Investiary, вот что он написал:

«Сейчас Турция – это чисто наш российский 2014 год. Ключевая улетела в космос и рынок смыло. В 2014 надо было покупать наш рынок и крепко держать. Сейчас у турков прошел эпицентр бури, если справятся, то будет все ок».

Я решил заработать на росте турецкого рынка. Нашел ETF «TUR. Какие у него характеристики:

— в ETF входят крупнейшие компании Турции;

— ETF упал в 1,5 раза с вершины начала года;

— дивидендная доходность = 3,6% годовых;

— плата за пользование (expanse ratio) ETF = 0,59% в год;

— премия рыночной цены к чистым активам -0,55%. То есть ETF на 0,55% стоит дешевле чем активы на его балансе.

— P/E = 7,92 (для сравнения P/E S&P500 = 46)

( Читать дальше )

Итоги продажи опционов на GameStop (GME) – 635% годовых

- 12 июня 2021, 12:06

- |

Кратко:

Управлял позицией и, несмотря на реализацию убыточного сценария, получил доходность 635% годовых.

Подробно:

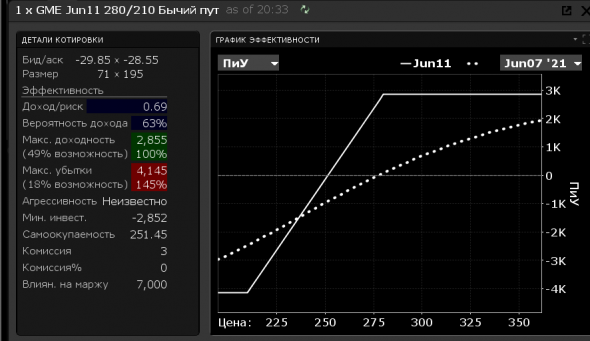

В понедельник 7 июня я открыл позицию по Продажа опционов на GameStop (GME) – 6285% годовых:

продал 280 пут с экспирацией 11 июня за 35,10 и купил 210 пут с экспирацией 11 июня за 5,75 пунктов.

После открытия позиции GME быстро рос, позиция показывала 70% от максимальной прибыли.

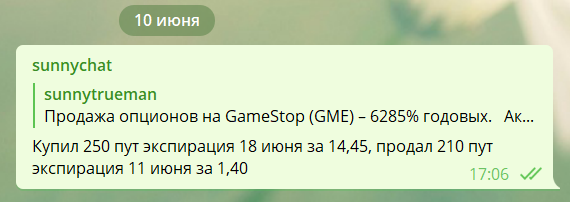

Затем GME так же быстро падал, упала волатильность, и 10 июня я принял решение подстраховать позицию от дальнейшего падения, купив 250 пут с экспирацией на следующей неделе, о чем написал в комментарии в своем Телеграм-канале:

Чем я руководствовался при принятии именно этого решения:

1) Ощущениями. Я публично открыл позицию и мне не хотелось показывать убыток, особенно после моих заявлений про 6285% годовых)))

( Читать дальше )

Продажа опционов на GameStop (GME) – 6285% годовых

- 07 июня 2021, 21:08

- |

Акции GameStop (GME) в последнее время показывают сильный трендовый рост.

Какие есть варианты поучаствовать в этом росте?

1. Покупать акции по такой цене очень рисковая идея. Акция уже сильно выросла.

2. Покупать опционы очень дорого:

например, опцион колл со страйком 280 на 4 дня стоит 34 пункта при цене акции 280.

Это 1149% годовых (34/270*365/4=11,49).

То есть акция должна вырасти за год в 11,5 раз, чтобы покупать опцион колл было выгодно.

Так что же делать если таки хочется поучаствовать в росте?

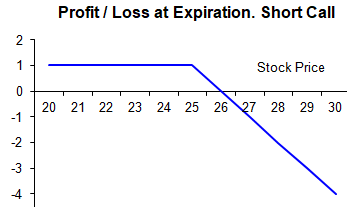

3. Если покупать опционы дорого, то значит и продавать их можно за дорого.

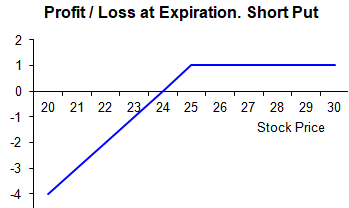

Поэтому можно продать центральный пут, а для подстраховки купить пут более низкого страйка.

Что я и сделал: продал 280 пут с экспирацией 11 июня и купил 210 пут.

( Читать дальше )

Опционы. Тест одной известной системы

- 19 апреля 2021, 19:57

- |

Если цена перешла страйк, мы тут же покупаем один базовый актив и убираем риски дальнейшего роста цены. Мы получаем короткий синтетический пут и спокойно сидим в нем, пока цена находится выше страйка.

( Читать дальше )

В чём отличия Аланеса и Коровина?

- 10 декабря 2020, 16:15

- |

Сразу оговорюсь, что это не наезд ни на кого, на обоих авторов подписан. Просто хочу понять: торговля у них, вроде бы, одинаковая — продажа непокрытых опционов; при этом один считается хорошим, другой плохим.

Или я чего-то не понимаю?

Как увеличить доходность своих инвестиций? Простой и надежный способ - продажа покрытых опционов

- 21 августа 2020, 16:56

- |

Если говорить про фондовый рынок, то сейчас у всех примерно один консенсус – на горизонте 3-5 лет акции будут стоить дороже. Но вот на ближайший год, все очень и очень не определенно.

Что делать? Как генерировать доходность в этот период времени? Одним из возможных решений является продажа покрытых опционов. Вэтом видео я расскажу, что это за метод, какие плюсы и минусы он имеет, а также покажу возможности с доходностью более 250% годовых, которые существуют на сегодняшнем рынке.

( Читать дальше )

Почему не продаю непокрытые опционы, даже со стопом. ES-mini.

- 04 августа 2020, 15:20

- |

Мне нравилось торговать CFD контракты, да еще с 500 плечом,

только заканчивалось в итоге плачевно, через стопосъем недремлющего кукла.

Тогда задумался, может аналогичный принцип на ПОКУПКУ опционов? Тоже дело.

Однако там вместо кукла, никогда не спящая, дико ускоряющаяся тетта. Тем более, обожаю торговать в день экспирации.

CFD риски 500 плеча, а здесь риски бешеной тетты. Не так, так эдак.

Покупка опциков без стопов радует, но ускоряющаяся тетта… удручает.

Куда крестьянину податься?

Неужели на ПРОДАЖУ опционов?

Решил организовать практическое занятие на демо. Можете его лицезреть.

Тетта становится другом!

Но почему проскальзывают стопы?? Даже при отличной ликвидности.

Коровин перед глазами маячит. Он за все заплатил.

Хорошая музычка, 4 минуты пролетят со скоростью Света. ;)

( Читать дальше )

Что осталось у ФРС для стимулирования экономики? Смотрим на шаг вперед | Идеи по продаже опционов

- 31 июля 2020, 15:40

- |

00:00 – заседание ФРС, о чем будет видео

00:45 – основной тезис заседания ФРС

01:30 – изменение таргета по инфляции

02:13 – структура баланса ФРС, что еще можно выкупить?

02:48 – цитата от Namura, чего больше всего боится ФРС

04:24 – операция Twist, первая оставшаяся опция для стимулирования экономики

04:55 – кривая доходности гособлигаций США

05:38 – отрицательные процентные ставки уже в 2021 году, почему это убивает банковскую систему и убивает капитализм

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал