РЕПО с ЦК

Результаты доверительного управления портфелями ВДО (15,2% за 2024, 30,9% годовых за 1 квартал 2025). Деньги, вторичка и A+

- 04 апреля 2025, 07:20

- |

__________

Доверительное управлением на стратегии ВДО доступно от 6 млн р., для квалифицированных инвесторов. Комиссия управляющего – 1% от активов в год (во всех приведенных результатах комиссия учтена).

__________

Хороший был квартал. Но что на будущее?

Рынок акций показал рекордную по продолжительности серию потерь, 12 сессий подряд. Котировки облигаций тоже отправились на юг.

Если акции, возможно, уже на излете коррекции (не сегодня, так в понедельник поймем). То облигации к ней только присоединились.

Вывод более-менее однозначен: придерживаемся денег. Рублей.

Много слов вокруг о том, что рубль «точно-точно» упадет. И пока так, мы за него спокойны.

В портфелях доверительного управления высокодоходными облигациями на рубли в РЕПО с ЦК сейчас приходится в среднем 43% активов. И эти 43% приносят около 23% годовых.

И выводят портфели на средний кредитный рейтинг примерно «A+».

Облигации мы продолжаем покупать на вторичном рынке. На первичном это случается сильно реже. Да, купоны нынешней первички, объективно, высокие, как и доходности. Но доходности вторички выше. И на более короткой дюрации. Мы исторически не идем в длину и в надежде заработать на росте тела бумаги. Надеждам на рынке свойственно обманываться. Даже если об этом не рассказывать и быстро забывать.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тактика доверительного управления Иволги (средняя доходность 16,5-20% до НДФЛ). Набегали тучки

- 03 апреля 2025, 07:42

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 14,5 – 17,5% годовых «на руки» / 16,5-20% годовых до удержания НДФЛ.

• Если раньше, месяц назад, мы просто не ждали продолжения восстановления рынка акций и облигаций. То теперь имеем опасения, что оба рынка снизятся еще, хотя в течение марта и так значительно просели.

• Ставки по депозитам продолжили снижаться. Однако оттока средств с депозитов (в частности, на фондовый рынок) вопреки нашим надеждам не происходит.

• Рубль вряд ли завершил фазу своего укрепления.

1️⃣ ВДО

• Доходности облигаций в наших портфелях за месяц заметно поднялись, с 32,5% до 34,5% годовых к погашению / оферте. Т. е. котировки облигаций снизились. Мы продолжаем получать текущий доход, хотя сейчас он опустился с 30%+ до 20%+. Поскольку, облигации у нас почти исключительно короткие, снижение их котировок слабо отражается на результате, поток платежей от купонов намного больше.

( Читать дальше )

Время покупать акции? До сих пор не пришло

- 01 апреля 2025, 07:25

- |

Неделю назад, а до этого еще за сколько-то недель я сообщал о желании сокращать вес акций в портфеле PRObonds Акции / Деньги. И воплощал желание в жизнь (по тегу #сделки в нашем ТГ-канале – вся история операций).

Так что доля корзины акций в активах портфеля сократилась с фактических 67% на конец февраля до 56% на конец марта. И более вероятно, в близкой перспективе сократится еще, нежели увеличится. Соответственно, доля денег в РЕПО с ЦК поднялась с менее чем 1/3 до 44% от активов.

Эти доли, вообще, подвижны, и мы чаще угадываем с рынком, чем нет.

Надо сказать, базовые ставки РЕПО последнее время обычно выше 21,5% годовых, что способно давать эффективную доходность вблизи или выше 23%. Денежный рынок по текущей доходности вновь выше банковского депозита.

А также при стабильной в районе 10% инфляции и жестком настрое ЦБ относительно будущего ключевой ставки.

Динамика и состав модельного портфеля – 👆на первой иллюстрации. 👇На второй – динамика реального портфеля нашего клиента доверительного управления, на этой же стратегии «Акции / Деньги». Портфель ДУ еще более консервативен, чем и так, в общем, далекий от агрессии модельный. И на этом или больше выиграл, или меньше проиграл.

( Читать дальше )

Портфель ВДО (17,8% за 12 мес и 35% годовых с начала года). Зачем нам столько рублей, почему мало покупаем на первичке и будем ли брать валютные облигации?

- 27 марта 2025, 07:16

- |

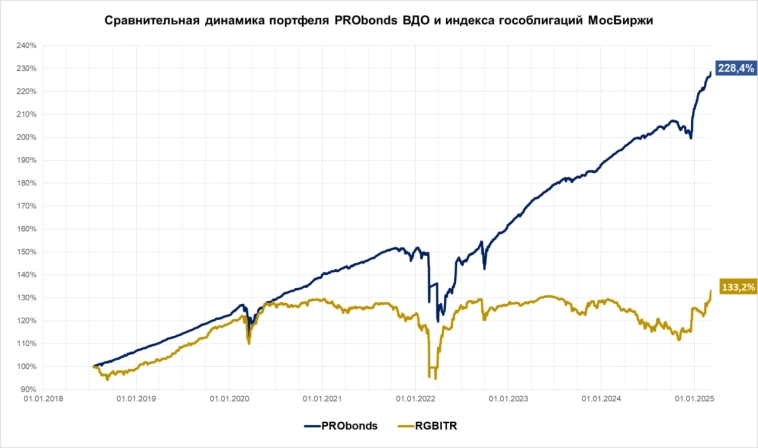

17,8% за последние 12 мес. 8,2% с начала 2025 года (в годовых это 35%). Результирующие показатели публичного портфеля PRObonds ВДО (публичного – потому что любой может повторить примерно эти результаты; сделки портфеля публикуются в нашем ТГ-канале до момента их совершения).

На годичном отрезке мы всё еще только приближаемся к банковскому депозиту (его средняя максимальная ставка за 12 мес., по оценке ЦБ, 18,4%). С начала года, правда, в годовых портфель впереди депозита сразу на 13,7% (35% против 21,3).

И слишком заметно опережаем ОФЗ (+6,8% за 12 мес.) и Индекс ВДО от Cbonds (+1,7%).

Сводный кредитный рейтинг портфеля PRObonds ВДО – А-, дюрация 0,7%, доходность к погашению 30,8% годовых.

( Читать дальше )

Рынок и портфель акций. Рубль не дает продохнуть

- 25 марта 2025, 07:09

- |

Большую часть времени представления не имеешь, куда пойдет рынок. Если быть частным. Моего понимания опять нет, с середины февраля.

Собственно, с тех пор вес корзины акций в портфеле PRObonds Акции / Деньги и снижается. В пользу рублей. С рублями как раз всё понятно.

Понятно, что базовая ставка их размещения в РЕПО с ЦК 21,5%, с реинвестированием – ближе к 23%.

Понятно, что это накопление без колебаний. Еще и рубль почти полгода укрепляется к основным валютам. А ЦБ дает очередной жесткий сигнал на тему ДКП (что к снижению ключевой ставки не готов).

Бум акций в этих обстоятельствах – случайность, а не следствие накопленных причин.

Не значит, что у акций нет возможностей вырасти. Есть низкая база котировок, есть инфляция, которая только накапливается. Есть всё-таки ожидания лучшего. Но против всего этого стоит предсказуемый и весьма приличный поток платежей от денежного рынка.

А потому, если акции продолжат проседать, их вес в портфеле, видимо, снизится еще (с февраля по март он и так сократился с 67% до 60%). В остальных случаях вырастет вряд ли.

( Читать дальше )

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

- 11 марта 2025, 06:53

- |

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

( Читать дальше )

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

- 10 марта 2025, 06:59

- |

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

( Читать дальше )

Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

- 07 марта 2025, 07:08

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 13,8 – 15,7% годовых «на руки» / 17-19% годовых до удержания НДФЛ.

• Мы перестали ждать от рынка акций или облигаций дальнейшего восстановления. Паника 4 квартала уже компенсирована ростом декабря – марта. Дальше неопределенность. Надеемся, с некоторым отклонением в плюс.

• Из очевидно положительного – заметное снижение ставок по депозитам. Это не влияет на ДКП Банка России, однако оставляет больше ликвидности на фондовом рынке, страхует его от нового обвала.

1️⃣ ВДО

• Доходности облигаций в нашем портфеле стабильны уже месяц – два, 32-33% к погашению / оферте. Деньги в РЕПО мы размещаем под эффективные 23,5% и выше. Оба значения достаточно высокие. Поэтому можем себе позволить и очень короткие облигации (обычно до 1 года дюрации), и большую долю денег, вплоть до 40% от активов.

( Читать дальше )

Ставка депозита (20,85%) наконец опустилась ниже ключевой ставки (21%). Переломный момент для фондового рынка?

- 04 марта 2025, 06:36

- |

Со второй половины ноября мы наблюдаем ставки по депозитам в среднем выше уровня ключевой. И за давностью времени привыкли. Хотя это не норма.

Банковское регулирование и прочие обстоятельства могут влиять на %% по депозитам и помимо базовой стоимости денег. Но, вообще, ситуация середины ноября – середины февраля была аномалией. Которая теперь устранена.

Куда дальше направится банковский тренд и как повлияет на фондовые активы?

Первое. Последние отчетные 20,85% — всё равно много. При КС = 21% мы должны видеть что-то около 19% на депозитах.

Второе. Не знаю, какой будет реальная траектория снижения самой КС, но это траектория снижения. Иначе в официальных экономических дискуссиях оставалась бы только инфляция, а там акцент на беспокойстве об экономическом росте.

И тут уже депозиты могут опережать или запаздывать в собственном снижении, не важно. Важно, что они перестают быть безальтернативным вариантом вложения денег. Пока больше на уровне ощущений, далее – на уровне фактов.

( Читать дальше )

Акции. Время расставаться

- 25 февраля 2025, 06:52

- |

Всего за 2-3 месяца российский рынок акций пережил метаморфозу восприятия, от источника разочарований до источника надежд.

Сперва с мая по декабрь падение на -33%. Затем с декабря по февраль рост на 39%.

Чья угодно психика «поплывет».

Можем себя погладить по головке. В летнее падение ушли с минимумом акций в портфеле Акции / Деньги, зиму встретили с их максимумом (см. схему изменения долей акций и денег на диаграмме).

И вот, вчера в Альфа-Капитале сообщили, что российские акции могут прибавить еще 60-70% за 2025-26 гг. Уже не первый подобный прогноз, хотя их еще немного. Но будет больше. Новое направление аналитической мысли понятно. Очередная запоздалая попытка зацепиться за тренд, который уже состоялся. Ибо +39% – это не предстартовая разминка.

Послушай людей в галстуках и сделай наоборот – правило не строгое, но применимое.

Вот и мы, ставившие на риск, пожалуй, потихоньку будем сворачиваться.

Ждите сделок по сокращению корзины акций и увеличению веса денег в РЕПО с ЦК. Тем более, РЕПО по эффективной ставке давно стоИт выше 23% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал