SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РОСНЕФТь

Новости компаний — обзоры прессы перед открытием рынка

- 10 мая 2018, 09:05

- |

Российские компании могут «закрыть» от акционеров крупные сделки

Минэкономразвития опубликовало законопроект, в котором предлагает правительству определить случаи закрытия российскими компаниями корпоративной информации. В случае если поправки Минэкономразвития будут приняты, правительство по своей инициативе сможет не только определять раскрываемую публичными обществами информацию, но и ограничивать свободный доступ к сведениям об участниках и директорах обществ, содержащимся в ЕГРЮЛ, указывает старший юрист Nektorov, Saveliev & Partners Екатерина Знаменская. Новая инициатива Минэкономразвития, по ее мнению, шаг назад на пути к прозрачности гражданского оборота. (Ведомости)Суд США может арестовать активы компании, заложенной по кредиту «Роснефти»

Канадская компания Rusoro, которой до 2011 г. принадлежали золотые шахты в Венесуэле, подала иск в окружной суд Южного Техаса с требованием арестовать активы Citgo. Эта компания принадлежит венесуэльской нефтяной госкомпании PDVSA и владеет тремя нефтеперерабатывающими заводами и 6000 заправок в США. С ноября 2016 г. 49,9% акций Citgo находятся в залоге у «Роснефти» в качестве обеспечения по выданному PDVSA кредиту на $1,5 млрд. Rusoro намерена взыскать с Венесуэлы $1,367 млрд, рассказал «Ведомостям» ее совладелец Андрей Агапов. (Ведомости)( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Сечина на пенсию. Грааль. Или как стать фундаментальным аналитиком за полчаса

- 09 мая 2018, 19:17

- |

1) Заходим на сайт РБК. Вот сюда quote.rbc.ru/companies/1124

2) Оцениваем финансовые показатели компаний ТЭК по пятибальной шкале.

3) Выводим средний балл.

4) Открываем «лонг» по лучшей компании и «шорт» по худшей.

5) Едем на Бали.

По этому методу надо открывать лонг в ГП и шорт в РН.

Это конечно шутка. Но зерно истины здесь всё-же есть.

Для большей эффективности входа используйте ТА.

P.S. Данный блог не является торговой рекомендацией.

( Читать дальше )

2) Оцениваем финансовые показатели компаний ТЭК по пятибальной шкале.

3) Выводим средний балл.

4) Открываем «лонг» по лучшей компании и «шорт» по худшей.

5) Едем на Бали.

По этому методу надо открывать лонг в ГП и шорт в РН.

Это конечно шутка. Но зерно истины здесь всё-же есть.

Для большей эффективности входа используйте ТА.

P.S. Данный блог не является торговой рекомендацией.

( Читать дальше )

Рубль рано хоронить. Пока.

- 08 мая 2018, 17:22

- |

Товарищ Волк считает, что в случае начала распродажи пакетов акций компании Роснефть, а также возможно и других пакетов акций российских компаний крупными участниками рынка (в рамках стратегии «Sell in may»), рубль может краткосрочно укрепиться в район примерно 45 рублей за доллар США.

Хотя фундаментально это будет неоправданно. Поэтому на этом уровне Минфин а возможно и ЦБ проведут массированную скупку валюты.

P.S. Товарищ Волк в данный момент без позиции по паре доллар-рубль. Так-как ТА в данный момент не даёт сигнала на открытие шорта.

Хотя фундаментально это будет неоправданно. Поэтому на этом уровне Минфин а возможно и ЦБ проведут массированную скупку валюты.

P.S. Товарищ Волк в данный момент без позиции по паре доллар-рубль. Так-как ТА в данный момент не даёт сигнала на открытие шорта.

АФК Система - размер возможных инвестиций приемлемый, но отдача от них непонятна

- 08 мая 2018, 15:10

- |

Сделка с Ростехом по объединению активов в области микроэлектроники может быть закрыта в мае

Система, возможно, внесет 1,5 млрд руб. для получения контроля в СП. АФК «Система» и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г. Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью и ее дочерней компанией «Башнефть».

( Читать дальше )

Система, возможно, внесет 1,5 млрд руб. для получения контроля в СП. АФК «Система» и Госкорпорация «Ростех» готовы закрыть сделку по созданию СП, объединяющего активы в области микроэлектроники, в мае или июне. Об этом сообщает РБК. По данным его источников, АФК «Система» должна будет в дополнение к активам внести в капитал СП 1,5 млрд руб., но при этом она получит в нем контроль.

Сделка обсуждается с 2016 г. Технологический сегмент Системы в прошлом году сгенерировал 51 млрд руб. выручки (сокращение на 4% за год) и 6,6 млрд руб. EBITDA (рост на 14%), что составило 7% и 3% от соответствующих консолидированных показателей. Система и Ростех начали обсуждать слияние активов в области микроэлектроники в 2016 г. и в июне прошлого года заключили соглашение о намерении создать объединенную компанию. Однако сделка была заморожена из-за спора Системы с Роснефтью и ее дочерней компанией «Башнефть».

( Читать дальше )

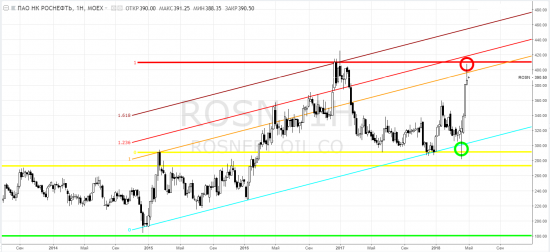

Роснефть: Buyback не спасёт компанию от долгов

- 08 мая 2018, 12:29

- |

Аналитики КИТ Финанс Брокер рекомендуют открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию:

( Читать дальше )

Обратный выкуп акций будет совершаться скорее всего на коррекциях рынка и не поддержит дальнейший рост котировок, а дивидендная доходность по-прежнему остаётся ниже банковского депозита. Маржинальность компании с 2007 г. упала в несколько раз. При такой маржинальности, компания неспособна увеличивать дивиденды и совершать обратный выкуп без увеличения долговой нагрузки. Учитывая технический сигнал с вышеперечисленными фундаментальными факторами, мы рекомендуем открывать короткую позицию по акциям Роснефти с целевым ориентиром 300 руб. за акцию.Акции Роснефти с 25 апреля выросли на 15%. Первым катализатором роста стало увеличение дивидендов. Совет директоров Роснефти рекомендовал выплатить дивиденды за 2017 г. в размере 6,6 руб. на акцию, что соответствует 50% чистой прибыли по стандартам МСФО. По нашим расчётам, текущая дивидендная доходность составит 1,7%. Напомним, в сентябре 2017 г. акционеры Роснефти утвердили промежуточные дивиденды по результатам I полугодия 2017 г. в размере 3,8 руб. Таким образом, суммарные дивиденды за 2017 г. составят 10,4 руб. на акцию.

( Читать дальше )

ВТБ готов профинансировать покупку катарским инвестфондом QIA 18,93% акций «Роснефти» у Glencore

- 07 мая 2018, 18:41

- |

Покупку катарским фондом QIA почти всей доли Glencore в «Роснефти» с консолидацией около 19% ее акций, готов финансировать ВТБ. На днях Glencore объявил о разрыве сделке с CEFC, которая хотела купить 14,16% акций «Роснефти», также заняв значительную часть средств у ВТБ. Но у китайцев возникли проблемы — и с финансированием приобретения, и с властями КНР. В рамках сделки с QIA источники “Ъ” в отрасли сложностей не ожидают, но допускают, что объявленный недавно buy back акций «Роснефти» может быть призван поддержать котировки в интересах нового крупного акционера.

ВТБ готов кредитовать консолидацию катарским инвестфондом QIA 18,93% акций «Роснефти» у швейцарского трейдера Glencore, сообщил глава банка Андрей Костин: «Мы всегда готовы кредитовать, это же наша работа. Мы все можем».

Коммерсант

ВТБ готов кредитовать консолидацию катарским инвестфондом QIA 18,93% акций «Роснефти» у швейцарского трейдера Glencore, сообщил глава банка Андрей Костин: «Мы всегда готовы кредитовать, это же наша работа. Мы все можем».

Коммерсант

Умным банковским евреям

- 07 мая 2018, 17:47

- |

«ВТБ закрыл кредитную линию китайской CEFC в 5 млрд евро, открытую ранее для покупки акций «Роснефти». Об этом сообщает «РИА Новости» со ссылкой на председателя правления второго по активам российского банка Андрея Костина.

«Уже все закрыто», – сказал Костин, отвечая на вопрос о кредитной линии.»

Источник:

www.vedomosti.ru/business/news/2018/05/07/768784-vtb-zakril

Молодцы. Быстро среагировали.

А вот что делать тем евреям, которые прямо сейчас кредитуют безумные долги «Роснефти», в полтора раза превышающие капитализацию компании?

Это смотря что является обеспечением кредита. Если акции Роснефти, то возможно их надо продать в рынок. Чтобы откупить после обвала.

А на вырученные от продажи акций деньги... зашортить Роснефть на всю котлету. Таким образом можно даже и в плюс выйти.

Мысль о хеджировании фьючем, которая может возникнуть в голове у некоторых товарищей, нужно отбросить сразу, как особо опасную. Нужно продать именно акции, чтобы откупить их позже. Не об кого открыть такой объём фьюча. Только о биды Товарища Кукла. А тогда цена пойдёт не туда, куда надо. Товарищ Кукл не захочет становиться осликом. Помните об этом.

( Читать дальше )

В отмене сделки с CEFC есть ряд позитивных моментов для Роснефти

- 07 мая 2018, 12:40

- |

Суверенный фонд Катара станет владельцем почти 19% Роснефти, сделка с китайской CEFC отменена

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Сделка между CEFC China Energy Company Limited и консорциумом Glencore и суверенного фонда Катара, по итогам которой китайская компания должна была стать собственником 14,16% акций НК Роснефть, отменена, объявила Glencore. Как сообщила компания, в пятницу консорциум направил CEFC уведомление о расторжении сделки в соответствии с ее условиями. Одновременно участники консорциума, созданного в декабре 2016 г для приобретения 19,5% Роснефти, договорились о прекращении его существования. Пакет, который предназначался для продажи CEFC, получит QIA, которая в итоге станет владельцем 18,93% Роснефти.

Проблемы у компании CEFC одна из причин расторжения сделки. В тоже время в этом событии есть и ряд позитивных моментов. В частности, Роснефть, видимо предполагая такое развитие событий, провела ряд мер для улучшения своей инвестиционной привлекательности. Ключевые из них это программа выкупа акций на 2 млрд долл., а также дивидендная политика, предполагающая выплаты на уровне 50% от чистой прибыли.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал