РОснефть

Новости компаний — обзоры прессы перед открытием рынка

- 05 мая 2021, 08:28

- |

Аналитики прогнозируют резкий спад на фондовом рынке США

На фондовом рынке США, если верить истории, в следующие пять месяцев может произойти резкий спад, говорят стратеги Stifel. В период с мая по октябрь фондовый рынок исторически не может похвастаться блестящими результатами, и в этом году он вполне может оправдать этот тренд. Судя по данным начиная с 1950 года, индекс S&P 500 за этот период снижался в среднем на 1,7%. Согласно стратегам, с мая по октябрь индекс в среднем рос на 5,48 процентного пункта меньше, чем в период с ноября по апрель. «С 1 мая по 31 октября мы обычно наблюдали либо флэтовую динамику, либо падение индекса на 5%-10%… конкретно в этот период», – написал главный стратег по акциям Stifel Барри Баннистер.

https://1prime.ru/Financial_market/20210505/833602114.html

Мосбиржа работает над повышением качества эмитентов для защиты интересов инвесторов

ПАО "Московская биржа" видит необходимость формирования и развития системы защиты интересов инвесторов — физических лиц, сообщил директор по развитию Сектора роста биржи Дмитрий Таскин на международной банковской конференции «Санкт-Петербург-МБК-2021».

https://www.e-disclosure.ru/vse-novosti/novost/4793

( Читать дальше )

- комментировать

- Комментарии ( 0 )

СП Роснефти и BP откажется от двух участков в Якутии

- 04 мая 2021, 15:33

- |

BP попросила о консолидации Среднеленского и Олекминского участков в Якутии Роснефтью.

Ранее «Ермак» уже передавал Роснефти два участка в 2019 году, а в 2020 году другие две лицензии были включены в проект Роснефти «Восток ойл» на Таймыре.

Сейчас у СП остались два участка — Верхнекубинский в Красноярском крае и Западной-Ярудейский в ЯНАО.

источник

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

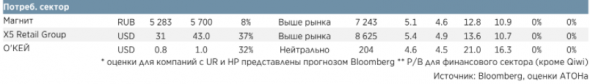

Оценки акций российских компаний

Новости компаний — обзоры прессы перед открытием рынка

- 29 апреля 2021, 08:24

- |

Рубль, мир, май. Валютный рынок настраивается на длинные выходные

Курс доллара на российском рынке резко пошел вниз, обновив месячный минимум. За пять дней американская валюта потеряла в стоимости почти 2 руб. Укреплению рубля способствуют снижение геополитических рисков, а также рост цен на нефть. С учетом завершения основных налоговых выплат и приближения длинных выходных волатильность на валютном рынке может вырасти, считают аналитики.

https://www.kommersant.ru/doc/4793757

НОВАТЭК поделится перевалкой СПГ. Компания может привлечь новых акционеров в терминалы в Мурманске и на Камчатке

НОВАТЭК передал французской Total 10% в проекте по перевалке сжиженного газа в Мурманске и на Камчатке «Арктическая перевалка». В рамках сделки Total компенсирует НОВАТЭКу исторические затраты. При этом, по данным “Ъ”, НОВАТЭК ведет переговоры с другими акционерами проекта «Арктик СПГ-2» — CNPC, CNOOC и японским консорциумом Mitsui и JOGMEC — о вхождении также и в перевалку СПГ. Таким образом, состав акционеров комплексов по перевалке СПГ может оказаться таким же, как в «Арктик СПГ-2».

https://www.kommersant.ru/doc/4793638

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 28 апреля 2021, 08:26

- |

Форексу трудно даются клиенты. Российские дилеры пока отстают от белорусских

Приход частного инвестора на российский фондовый рынок не обошел стороной и форекс-индустрию. Несмотря на то что лицензируемых дилеров на рынке осталось лишь трое, количество клиентов выросло в первом квартале текущего года на 19%, число активных клиентов, совершающих хотя бы одну сделку в месяц,— на 23%. При этом в абсолютных цифрах эти показатели оставляют желать лучшего — число активных клиентов составило за квартал лишь 5,6 тыс. Тем временем в Белоруссии действуют 18 форекс-дилеров, а количество клиентов на порядок выше, чем на российском рынке.

https://www.kommersant.ru/doc/4793023

«Норникель» одобрил обратный выкуп акций. Компания приобретет 3,4% бумаг за $2 млрд

«Норникель» одобрил обратный выкуп с рынка 3,4% своих акций, намереваясь потратить на это $2 млрд. Рынок позитивно отреагировал на объявленный выкуп: акции компании выросли на 1,5%. Основные акционеры «Норникеля» пока не объявили о своем участии в buy back. По мнению аналитиков, маловероятно, что обратный выкуп изменит расстановку сил среди основных акционеров ГМК.

https://www.kommersant.ru/doc/4792988

( Читать дальше )

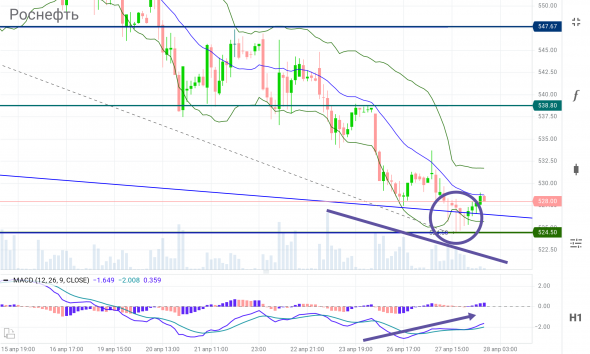

Два варианта от Сечина / Роснефть, ROSN

- 28 апреля 2021, 01:55

- |

За отскок или рост:

— возврат нефтяных котировок к уровню, где были мартовские и апрельские максимумы,

— перепроданность,

— касание важного уровня,

— формы свечей «в виде молота вверх»,

— дивергенция на снижающихся объёмах,

— пересечение по индексу MACD.

( Читать дальше )

Высокие дивиденды Роснефти ожидаются уже в 2021-2022 годах - Атон

- 27 апреля 2021, 20:51

- |

Мы считаем Восток Ойл основным драйвером для акций в ближайшие годы. Наша оценка ЧПС составляет $69.7 млрд (по условиям сделки с Trafigura, проект был оценен приблизительно в $85 млрд), и мы полагаем, что по мере того как проект будет все больше учитываться в оценке Роснефти, цена ее акций будет расти. Мы сохраняем консервативную позицию, учитывая на данном этапе всего 25% ЧПС Восток Ойл, что добавляет $1.6/ADR к нашей оценке справедливой стоимости бумаги. На наш взгляд, объявления о продаже долей в проекте (на настоящий момент Роснефть планирует продать 50% -1 акцию в Восток Ойл) могут появиться уже в этом году и скорее всего станут важным катализатором для акций.

Рост еще впереди, а высокие дивиденды ожидаются уже в 2021-2022. Роснефть приятно удивила рынок, вернув свою чистую прибыль в позитивную зону в последнем квартале 2020, что предполагает дивидендную доходность 1% за 2020. Мы ожидаем, что в течение следующих нескольких лет дивидендный профиль Роснефти существенно улучшится: Роснефть не планирует снижать свои дивиденды для финансирования проекта Восток Ойл. Исходя из наших допущений по цене нефти и валютному курсу, мы полагаем, что ее дивидендная доходность вырастет до 9%/10% за 2021 и 2022 соответственно.

Оценка. Для оценки Роснефти мы использовали метод DCF и метод оценки по мультипликаторам. Наша объединенная оценка дала целевую цену $9.8 с потенциалом роста 39% к текущей рыночной цене. Стоимость капитала Роснефти была рассчитана с использованием бета 1.2, безрисковой ставки 3.5%, WACC 8.6% и темпов роста в постпрогнозный период 0%. Мы также учли 25% ЧПС Восток Ойл (наша оценка – $69.7 млрд), что добавило $1.6 к нашей целевой цене ADR. Для оценки по мультипликаторам мы использовали целевой форвардный мультипликатор EV/EBITDA 4.5 и P/E 7.0.

Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА, и Роснефть остается одним из наших фаворитов среди покрываемых нами нефтегазовых компаний. Основные риски, которые мы выделяем – рост потенциального санкционного давления и риски реализации проекта Восток Ойл.Бутко Анна

Федорова Мария

«Атон»

ROSN, Rosneft, Роснефть, преждевременно откладывть FIBO, но тут по свечным моделям топчем локальное дно

- 27 апреля 2021, 20:12

- |

Безусловно наблюдается поддержка в ROSN на 524.50 — 527.00.

Как ни откладывай FIBO сетку минимальные цели роста в диапазоне: 563.00… 585.25 ₽.

Роснефть выиграла аукцион на участок в ЯНАО, заплатит ₽17,6 млрд

- 27 апреля 2021, 18:19

- |

При стартовой цене в 696 млн рублей Роснефть заплатит 17,6 млрд руб, обойдя, при этом Газпром.

Тота-Яхинское газовое месторождение с извлекаемыми запасами газа категорий С1 — 1,611 млрд куб. м. Ресурсы нефти участка по категории D0 составляют 6,48 млн т, газа — 281,173 млрд куб. м, конденсата — 17,821 млн т. Ресурсы нефти по категории Dл составляют 0,6 млн т, газа — 25 млрд куб. м; по D1: нефти — 39 млн т, газа — 120,2 млрд куб. м, конденсата — 16 млн т.

Ресурсы по категории D2 составляют: нефти — 26,7 млн т, газа — 277,6 млрд куб. м, конденсата — 32 млн т. Ближайший нефтепровод находится в 152 км от участка (НПС Заполярье — Пурпе НПС), ближайший газопровод — в 94 км (Пеляткинское — Мессояхское), железная дорога — в 154 км, ЛЭП — в 347 км. Ближайшее шоссе находится 150 км юго-западнее участка, зимняя автомобильная дорога проходит через участок.

источник

Британская ВР plc оценила прибыль за I кв 2021г от доли в "Роснефти" в $451 млн

- 27 апреля 2021, 18:06

- |

Британская BP plc оценила прибыль до вычета налогов и процентов от участия в «Роснефти» в качестве акционера в I квартале 2021 года в $451 млн по сравнению с прибылью в $295 млн в четвертом квартале 2020 года, следует из отчетности компании.

BP принадлежит 19,75% «Роснефти», однако с учетом квазиказначейского пакета свою экономическую долю в НК она оценивает в 22,03%. Таким образом, если экстраполировать расчеты ВР на финансовые показатели «Роснефти» в целом, ее прибыль до налогов и процентных платежей за отчетный квартал может составить порядка $2 млрд, или около 152 млрд руб. (средний курс за квартал при пересчете 74,4 руб./$1).

Показатели, которые использует для своей отчетности ВР, обычно не совпадают с показателями, позднее публикуемыми самой «Роснефтью». Свою оценку прибыли или убытков от доли в «Роснефти» ВР корректирует, исходя из цены приобретения инвестиции и амортизации отложенной прибыли от продажи доли в ТНК-ВР.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал