РОссия

Какая справедливая цена Европлана?

- 29 марта 2024, 16:05

- |

3 моих успешных IPO из 3, в которых участвовал.

Дали 5 акций, для меня это неинтересный объем, чтобы его держать.

По факту, можно было не дергать деньги из других активов, которые хоть дали и меньше в %, НО на больший объем сумма была сопоставима. Мой обзор Европлана был вот тут: t.me/Vlad_pro_dengi/845

Справедливая цена на конец года = 1 118 руб. (по P/E = 7,5)

В любом случае, фундаментальный анализ снова себя показывает хорошо. Я поздравляю тех, кто заработал!

Подпишитесь на мой канал, чтобы читать больше качественной аналитики по российскому рынку: t.me/Vlad_pro_dengi

- комментировать

- Комментарии ( 2 )

IPO Европлан: Краткий разбор в день выхода на Мосбиржу 29.03.2024

- 29 марта 2024, 15:13

- |

IPO Европлан: Краткий разбор в день выхода на Мосбиржу

Краткая предыстория размещения

19 марта 2024 года Лизинговая Компания Европлан, входящая в публичный диверсифицированный холдинг ЭсЭфАй (IMOEX: SFIN), объявила о своих намерениях выйти на первичное размещение уже в конце марта 2024 года. Индикативный диапазон стоимости был установлен в диапазоне от 835 до 875 рублей за акцию.

Детали сделки

• Тикер – LEAS

• Диапазон – 835 – 875 руб. за акцию

• Капитализация – 100-105 млрд. руб.

• Cash-out – 12.5%

• Lock-up период – до 180 дней

• Предусмотрен стабилизационный механизм на срок до 30 дней после сделки

О компании

Компания Европлан была образована в 1999 году. Компания предоставляет полный спектр услуг для ФЛ и ЮЛ, связанных с приобретением и эксплуатацией специализированной техники, а также легкого, коммерческого и грузового транспорта. Европлан занимает около 10% в своем секторе, являясь самым крупным независимым игроком рынка лизинговых услуг.

( Читать дальше )

Золото 2 250. Какие справедливые цены Полюса и ЮГК?

- 29 марта 2024, 14:39

- |

🔥 Золото растет, и акции золотодобытчиков вместе с ним

✔️ Полюс – 12 100 (моя средняя 11 004)

Мой обзор Полюса от 26 февраля вот тут. Я открыто вам рассказал, что открыл позицию и объяснил, почему.

И вот мой обзор отчета Полюса за 2023 год, по итогам которого я увеличил позицию в бумаге.

Акции прибавили 9% за месяц, что значительно лучше индекса Мосбиржи.

Справедливая цена акций Полюса при цене золота 2 050 = 13 960, при 2 200 = 16 100

✔️ ЮГК – 0,87 (моя средняя 0,7782)

Мой обзор ЮГК от 13 марта вот тут.

Справедливая цена акций ЮГК при цене золота 2 050 = 0,945, при 2 200 = 1,227

Акции прибавили 11% за 2 недели при нейтральной динамике рынка.

Я открыто с вами делился обеими идеями. Поздравляю тех из вас, кто воспользовался моими идеями в акциях золотодобытчиков, это уже не случайные движения, а переоценка активов.

Подпишитесь на мой канал, чтобы читать качественную аналитику! t.me/Vlad_pro_dengi

Запад создал оранжерейные условия для русских заводов

- 29 марта 2024, 11:14

- |

Необходимое условие развития отечественной промышленности — проблемы с импортом. Особенно это верно для станкостроения в России, так как десятилетия назад иностранные производители станков заходили на наш пустой рынок с толстыми пачками грязных денег — практически в открытую прикармливая и приручая инженеров. Отечественному производителю конкурировать с импортом было сложно по трём причинам.

1. Производственная база и инженерные традиции у нас объективно слабее. На Западе совершенствовали свои станки веками, тогда как у нас в 20-м веке был длинный «нерыночный» период, за время которого мы накопили значительное отставание.

2. Инженеры, ответственные за закупки станков, лоббируют технику, за которую получают откаты, то есть станки западных производителей. Я пишу «западных», так как системная коррупция, когда будущего главного инженера «ведут» десятилетиями, начиная ещё со студенческой скамьи — это западное ноу-хау. Русские и китайские производители так не делают.

( Читать дальше )

Книга заявок на IPO Европлана переподписана в 4 раза. Что это значит?

- 28 марта 2024, 18:59

- |

Это за день до закрытия по информации Коммерсанта

1) Хорошая новость для тех, кто решил участвовать в IPO. Спрос есть — у Европлана был большой объем размещения – 13 млрд руб., то есть переподписка в 4 раза – это 52 млрд руб. Большие деньги для нашего рынка. И в последний день всегда много заявок.

2) Большая часть этих денег завтра высвободится, и вероятно часть из них вернется на рынок. Я, например, собираюсь те деньги, на которые акции не дадут, завести обратно в качественные компании. Это добавит спроса в пятницу на хорошие бумаги.

Мой подробный обзор Европлана читайте вот тут: t.me/Vlad_pro_dengi/845

Подпишитесь на мой канал и читайте больше качественной аналитики! t.me/Vlad_pro_dengi

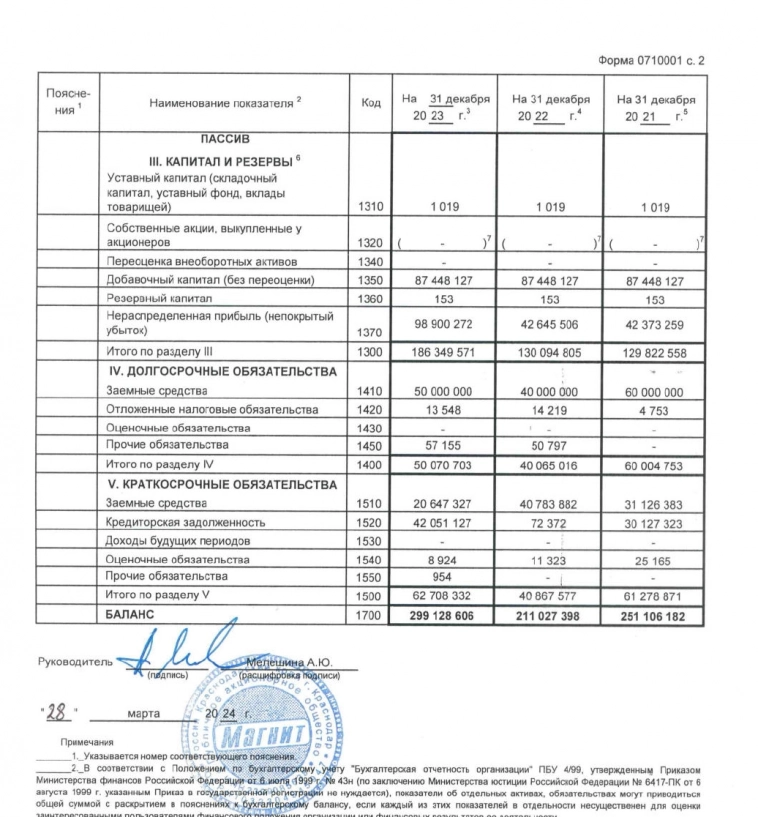

Какие дивиденды заплатит Магнит?

- 28 марта 2024, 18:44

- |

Один уважаемый канал про фундаментальный анализ опубликовал скрин с СПОД — я приложил этот скрин в комментариях (события после отчетной даты), последняя страница отчета по РСБУ Магнита. Вывод такой — Магнит уже потратил всю чистую прибыль за 2023 году в новом году (часть – выплаченные дивиденды, часть – займы), поэтому новые дивиденды платить не из чего.

Я недосмотрел отчет сразу до этого места, но хорошо — теперь посмотрел повнимательнее, посмотрел на историю, и остаюсь при том мнении, что написал изначально —Магнит заплатит рекордные дивиденды около 970 руб.: t.me/Vlad_pro_dengi/852

Вот мои аргументы:

1️⃣ Пункт 3.1. дивидендной политики «Дивиденды Общества выплачиваются только из прибыли Общества, полученной по результатам соответствующего периода в соответствии с Российскими стандартами бухгалтерского учета (РСБУ) после налогообложения»

Магниту важно создать прибыль по РСБУ, и получить нераспределенную прибыль, вот ее компания может направлять на дивиденды. При этом она не обязана после держать эти деньги на балансе.

( Читать дальше )

Западные СМИ публикуют ряд публикаций со "страшилками" в отношении торговли Турции и России, в них много дезинформации — РИА Новости со ссылкой на источник в администрации президента Турции

- 28 марта 2024, 16:16

- |

Ранее Reuters со ссылкой на свои источники сообщил о том, что Россия сталкивается с задержками платежей за нефть из-за ужесточения контроля по соблюдению санкций США банками Китая, ОАЭ и Турции.

«Вы знаете, очень много публикаций с дезинформациями и страшилками. Мы все видим, картина совсем иная, две страны работают во всех сферах, в том числе и упомянутой вами (энергетической)», — заявил собеседник агентства.

1prime.ru/20240328/oil-846814656.html

Магнит выплатит рекордные дивиденды! Идея сработала!

- 28 марта 2024, 15:16

- |

Магнит опубликовал долгожданный отчет по РСБУ за 2023 год.

Мой последний апдейт по компании был вот тут (я в позиции с осени): t.me/Vlad_pro_dengi/773

✔️✔️ Чистая прибыль по РСБУ составляет 98,34 млрд руб. Магнит поднял дивиденды с дочек на материнскую компанию, чтобы заплатить дивиденды.

Нераспределенная прибыль в отчете по РСБУ = 98,9 млрд руб. Именно эта цифра – база для дивидендных выплат.

💸 Дивиденды

Дивиденды при распределении всей этой суммы (что случится с высокой вероятностью) составят 970,56 руб. на 1 акцию, что дает доходность к текущей цене на уровне 12,4%. Мой прогноз был на уровне 686,95 руб. на 1 акцию. Так что я доволен.

Напомню, что компания уже выплачивала дивиденды в январе 412,13 руб. на акцию из нераспределенной прибыли прошлых лет. Осталось дождаться назначения выплаты.

Поздравляю всех инвесторов, кто поверил в эту идею! Дождемся МСФО и я расскажу о своих планах по бумаге 🔥

Подпишитесь, чтобы не пропустить! t.me/Vlad_pro_dengi

( Читать дальше )

Газовая промышленность России выходит из кризиса

- 28 марта 2024, 09:54

- |

В феврале добыча газа снизилась по сравнению с январем на 1,4 млрд куб м до 54,3 млрд. Однако если перевести добычу на среднесуточные объемы, то в последний месяц зимы в России производилось по 1,87 млрд куб. м газа в день, что является абсолютным рекордом с марта 2022 г.

По сравнению с февралем прошлого года суточная добыча увеличилась на 12,3%. Пик падения производства пришелся на июль 2023 г. — 1,1 млрд куб. м или всего лишь 58% объема февральской добычи. Июль традиционно самый слабый месяц в году, но так мало в России газа не добывалось очень давно.

Учитывая, что в прошлом месяце производство достигло 95% рекордного 2021 г., то можно сделать вывод, что газовая промышленность России преодолела кризис и идет по пути быстрого восстановления.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал