РОссия

FT: слова Трампа по поводу необходимости территориального расширения США — абсолютный подарок России и Китаю – Ъ

- 15 января 2025, 07:10

- |

Высказывания и угрозы избранного президента США Дональда Трампа по поводу необходимости территориального расширения Соединенных Штатов могут быть выгодны России и Китаю. Такой вывод содержится в статье британской газеты Financial Times (FT).

В материале отмечено, что заявления господина Трампа о возможном контроле над Гренландией и возвращении Панамского канала предоставляют Москве и Пекину возможность так же защищать свои национальные интересы в контексте Украины и Тайваня. В этой связи FT назвала подобные высказывания республиканца «абсолютным подарком» России и Китаю.

Источник: www.kommersant.ru/doc/7432072

- комментировать

- Комментарии ( 0 )

ЕС рассматривает возможность введения ограничений на импорт российского алюминия и прекращение поставок СПГ, а также возможность отключить от банковской системы SWIFT еще ряд банков – BBG

- 15 января 2025, 06:59

- |

ЕС в рамках нового, 16-го, пакета санкций против России рассматривает возможность постепенного отказа от российского СПГ и запрета на импорт алюминия, сообщает Bloomberg со ссылкой на источники. Кроме того, в ЕС обсуждают ограничения в отношении российских судов, а также возможность отключить от банковской системы SWIFT еще ряд банков.

Ограничения на алюминий будут вводиться постепенно, их сроки и масштабы пока не определены. Отказ от СПГ может быть осуществлен как в виде санкций, так и в рамках «дорожной карты», которую исполнительный орган блока должен представить в следующем месяце. Предполагается, что ограничения будут введены к трехлетию с начала спецоперации на Украине.

По словам некоторых чиновников, введение санкций в отношении российского трубопроводного газа нецелесообразно, поскольку ряд стран, включая Венгрию и Словакию, по-прежнему зависят от поставок «Газпрома».

13 января Bloomberg писал, что группа из 10 стран Европейского союза выступила за ужесточение санкций против России путем введения дополнительных ограничений на природный газ. По данным агентства, такое желание изъявили Швеция, Ирландия, Польша и другие страны. Они хотят запретить импорт трубопроводного и сжиженного природного газа в блок, чтобы ограничить доходы России.

( Читать дальше )

Трамп: Я знаю, что Путин хочет встречи, и я собираюсь встретиться с ним очень скоро. Я бы сделал это раньше, но... нужно попасть в офис — в интервью Newsmax.

- 14 января 2025, 09:43

- |

Избранный президент США Дональд Трамп заявил о намерении встретиться с российским президентом Владимиром Путиным в ближайшее время. В интервью Newsmax Трамп отметил, что встреча состоится, как только он займет должность в Белом доме. Он также подчеркнул, что для некоторых вопросов важно находиться в офисе президента, что и стало причиной задержки встречи.

Отвечая на вопрос о стратегии прекращения конфликта между Россией и Украиной, Трамп отметил, что все зависит от позиции Путина, добавив, что не может представить, что российский лидер доволен текущим развитием событий. По мнению Трампа, ситуация для России не сложилась удачно.

Байден в итоговой внешнеполитической речи признал риск ядерной конфронтации с Россией из-за конфликта на Украине – Ъ

- 14 января 2025, 08:07

- |

Президент США Джо Байден в итоговой внешнеполитической речи признал, что оказание со стороны США помощи Украине сопровождалось риском развязывания ядерной конфронтации с РФ. По его словам, Вашингтон сохранил и укрепил лидерство в борьбе за глобальное доминирование. Трансляция выступления велась на канале Госдепартамента на Youtube.

«У меня было две задачи: объединить мир в защите Украины и избежать войны между ядерными державами. Мы справились с обеими»,— сказал глава Белого дома.

По словам господина Байдена, США и их союзники в дальнейшем также не могут позволить себе отказаться от поддержки Киева и должны продолжать оказывать помощь. «Нужно делать еще больше. Мы не можем уйти. Для этого мы объединили 50 стран не только в Европе, впервые в Азии»,— заявил американский президент.

Джо Байден добавил, что у администрации под руководством Дональда Трампа есть шанс решить конфликт. «Мы заложили основы, благодаря чему у следующей администрации будет возможность обеспечить украинцам будущее»,— высказал мнение президент США.

( Читать дальше )

Объем рынка труб в России в 2025 году останется на уровне прошлого года, несмотря на снижение спроса на 9% в 2024 году – Ъ

- 14 января 2025, 07:43

- |

В 2025 году объем рынка труб в России останется на уровне прошлого года, несмотря на снижение спроса на 9% в 2024 году. Незначительный рост ожидается лишь в сегменте премиальных OCTG-труб, потребление которых увеличится на 2%, по оценкам экспертов.

Главными факторами стагнации остаются высокая стоимость финансирования и недостаточные инвестиции в нефтегазовый сектор. В 2024 году объем эксплуатационного бурения сократился на 1,2%, а ввод новых скважин упал на 12,3%. Это привело к снижению спроса на OCTG-трубы на 10% и на трубы большого диаметра (ТБД) — на 5%.

Рынок ТБД продолжит сокращаться в 2025 году — еще на 3%. Основные перспективы роста связываются с импортозамещением в нефтегазовом оборудовании и расширением горизонтального бурения.

Эксперты также отмечают влияние геополитических факторов. Реализация проектов, таких как поставки труб в Иран или завершение «Силы Сибири-2», могла бы увеличить спрос на ТБД до 1 млн тонн. Однако для этого требуются политические решения.

( Читать дальше )

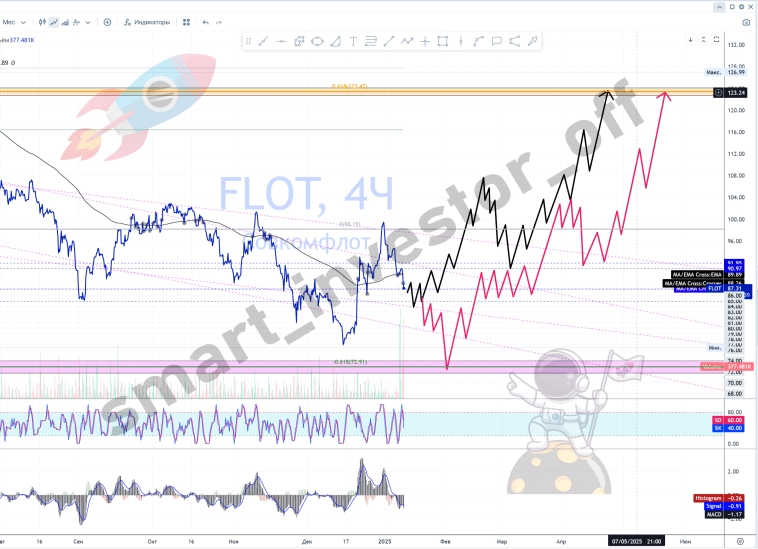

Какие акции покупать в 2025 💵 Обзор Тех-анализ Совко$FLOT #FLOT 💵 Прогноз цены на графике

- 13 января 2025, 17:04

- |

Фундаментальный анализ акций Совкомфлот (FLOT)

Совкомфлот — ведущая российская судоходная компания с глобальной значимостью, специализирующаяся на транспортировке сжиженного газа (СПГ), нефти и нефтепродуктов, а также на обеспечении морских проектов по добыче углеводородов.

( Читать дальше )

Какие акции могут удвоиться?

- 13 января 2025, 13:04

- |

Друзья, всем привет!

Давайте с вами проведем мозговой штурм 👀

Акции каких компаний могут удвоиться за 2-3 года и при каких условиях?

Пишите ваши варианты компаний в комментариях.

-//-

Мой вариант (он не единственный и довольно рискованный, потому что в портфеле есть облигации не самых качественных эмитентов).

Совкомбанк

Текущая капитализация = 330 млрд руб.

На снижении ставки вырастет процентная маржа, снизится резервирование. Прибыль в 2026 году (при ключевой ставке 12-13%) может быть на уровне 120 млрд руб.

По P/E = 5, капитализация может быть около 600 млрд руб. Нормализация в денежно-кредитной политике может приведет к удвоению цен на акции Совкомбанка.

И приглашаю вас подписаться на мой канал, чтобы экономить время на аналитику фондового рынка РФ!

Сырьевой индекс рассчитываемый ЦЦИ Газпромбанка в 2024 году снизился на 2% г/г, из-за слабого спроса, что оказало давление на курс рубля – Ъ

- 13 января 2025, 08:57

- |

В 2024 году сырьевой индекс Газпромбанка снизился на 2% из-за слабого спроса, что оказало давление на курс рубля. Экспортная цена российской нефти не показала роста, несмотря на лучшие результаты по сравнению с мировыми эталонами. Цены на уголь снизились на 19% из-за рекордных запасов в Китае, а подсолнечное масло подорожало на 42,5%. Цена на российский газ выросла на 6%, а карбамид подорожал на 20% из-за повышения цен на газ и перебоев с поставками.

Цены на сырьевые товары продолжают оставаться важным фактором для валютного курса. Снижение сырьевого индекса ЦЦИ предсказуемо приводит к ослаблению рубля с задержкой в два-три месяца, что проявилось в ноябре и декабре 2024 года. В первом квартале 2025 года, благодаря ожидаемому восстановлению сырьевых цен, рубль может укрепиться до 95–97 руб./$, однако низкая доступность валютной ликвидности из-за санкций и недостаточной финансовой инфраструктуры ограничивает его укрепление. В то же время вероятность валютного кризиса в 2025 году остается низкой.

( Читать дальше )

Китай в 2024 году увеличил импорт угля на 14,4% г/г, до 542,69 млн тонн – ТАСС

- 13 января 2025, 08:38

- |

Объем импорта угля Китаем в 2024 году достиг 542,69 млн тонн, увеличившись по сравнению с показателем 2023 года на 14,4%. Об этом сообщило Главное таможенное управление (ГТУ) КНР.

Из опубликованных данных следует, что в стоимостном выражении угольные поставки в Китай из-за границы, напротив, сократились на 1,8%. Они составили $52,09 млрд.

Как уточняется, в декабре КНР закупила 52,34 млн тонн угля — на 4,8% меньше, чем в ноябре. По стоимости импорт в месячном исчислении упал на 7,4%, до $4,58 млрд.

Россия постоянно наращивает угольный экспорт в Китай. В 2023 году КНР увеличила закупки этого энергоносителя у РФ до рекордной отметки: поставки превысили 100 млн тонн.

Источник: tass.ru/ekonomika/22861967

В 2024 году объем закупки газа Китаем за границей вырос на 9,9% г/г, достигнув 131,69 млн тонн, тогда как импорт нефти снизился на 1,9% г/г, составив 553,41 млн тонн – ТАСС

- 13 января 2025, 08:31

- |

В 2024 году объем закупки газа Китаем за границей вырос на 9,9%, достигнув 131,69 млн тонн, тогда как импорт нефти снизился на 1,9%, составив 553,41 млн тонн. В стоимостном выражении поставки газа увеличились на 1,2% до $65,16 млрд, а нефти — сократились на 3,9%, до $324,79 млрд.

В декабре объем импорта газа увеличился на 7%, составив 11,55 млн тонн, в то время как закупки нефти снизились на 1,4%, достигнув 47,84 млн тонн. Стоимость газа в декабре возросла на 11,3%, до $5,9 млрд, а нефти снизилась на 3,2%, составив $25,42 млрд.

Россия продолжает оставаться главным поставщиком энергоносителей в Китай, с увеличением поставок нефти на 24% в 2023 году, до 107 млн тонн, и газа — на 23%, до 8 млн тонн. Поставки по газопроводу «Сила Сибири» выросли на 50%, до рекордных 22,7 млрд кубометров.

Источник: tass.ru/ekonomika/22861953

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал