РСБУ

Сургутнефтегаз: сильная отчётность и перспективы фантастических дивидендов

- 12 декабря 2020, 09:56

- |

Сургутнефтегаз отчитался по РСБУ за 9 месяцев 2020 года, сообщив о рекордной чистой прибыли в размере 903,7 млрд рублей, которая превзошла аналогичный результат шестилетней давности. Если сравнивать с прошлым годом, то чистая прибыль выросла и вовсе почти в 8 раз, оказавшись заметно выше средних прогнозов аналитиков, ожидавших увидеть за отчётный период 850 млрд рублей:

И это притом, что выручка компании с января по сентябрь сократилась почти в 1,5 раза (г/г) до 764,1 млрд рублей, что объясняется снижением цен на нефть по сравнению с прошлым годом, негативным влиянием нового соглашения ОПЕК+ (снижение добычи) и коронавирусными явлениями, неминуемо оказавшими заметное влияние на спрос нефти и нефтепродуктов в целом.

Но разве о снижении прибыли от продаж (см.синий столбец на картинке ниже) должны переживать акционеры префов Сургутнефтегаза? Ну конечно же нет! Куда важнее валютная кубышка компании, которая на конец отчётного периода оценивалась на уровне 3,8 трлн рублей в отечественной валюте, по-прежнему принося небольшую часть доходов в виде процентов за владение кубышкой (см.зелёный столбец) и, самое главное, отражаемую в чистой прибыли рублёвую переоценку этой кубышки. А с учётом того, что по состоянию на 31.12.2019 за один доллар давали 61,91 руб., а девятью месяцами спустя – уже 79,68 руб., сами понимаете – переоценка оказалась весьма существенной.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 23 )

Подскажите пожалуйста, кто знает, где в отчёте компании можно узнать расходы на зарплату и прочие выплаты сотрудникам?

- 17 ноября 2020, 00:28

- |

Небольшие корректировочки

- 02 ноября 2020, 20:22

- |

Понедельник день тяжелый и бредовый. Бредовый касательно нашего Министерства финансов.

Может кто в курсе, а кто нет – держу в курсе, то Минфин РФ предложил разрешить компаниям не раскрывать в отчетностях информацию, которая может привести к экономическим потерям или урону деловой репутации, проект соответствующего приказа опубликован на портале проектов нормативных правовых актов.

«Предусмотренные проектом изменения в нормативные правовые акты по бухгалтерскому учету направлены на снижение риска, возникающего в случаях, когда раскрытие организациями в бухгалтерской (финансовой) отчетности той или иной детализированной информации, предусмотренной правилами бухгалтерского учета, приводит к нежелательным для организации и (или) иных лиц, в отношении которых организация раскрывает такую информацию, последствиям, в частности к введению мер ограничительного характера».

Чиво ёпт?

Компании постоянно пытаются не раскрывать или прятать негатив, а сейчас и вовсе могут не показывать. Бухгалтера выдохнут, можно убрать магическую кисточку и перестать рисовать красивые отчёты. А с другой стороны, туда очень мало людей заглядывает, большинству будет наплевать на это.

( Читать дальше )

МСФО vs РСБУ

- 30 октября 2020, 11:33

- |

Какую отчетность (показатели) cледует смотреть при выборе рос акций на среднесрок МСФО или РСБУ и почему?

smart-lab.ru/q/GAZP/f/y/RSBU/

💵 РПБУ VS МСФО | КАКУЮ ОТЧЕТНОСТЬ ИСПОЛЬЗОВАТЬ ПРИ АНАЛИЗЕ АКЦИЙ | ВАЖНЫЙ ВЫБОР ИНВЕСТОРА

- 10 августа 2020, 10:12

- |

По просьбе подписчиков снял видео на тему какую использовать отчётность при анализе акций.

В видео мы разбираем:

— что такое консолидированная МСФО отчетность,

— чем отличаются РПБУ и МСФО отчетности,

— для каких целей можно использовать каждую отчетность,

— к каким последствиям может привести некорректный выбор отчетности для принятия инвестиционных целей и другие особенности отчетностей.

Надеюсь видео будет полезным!

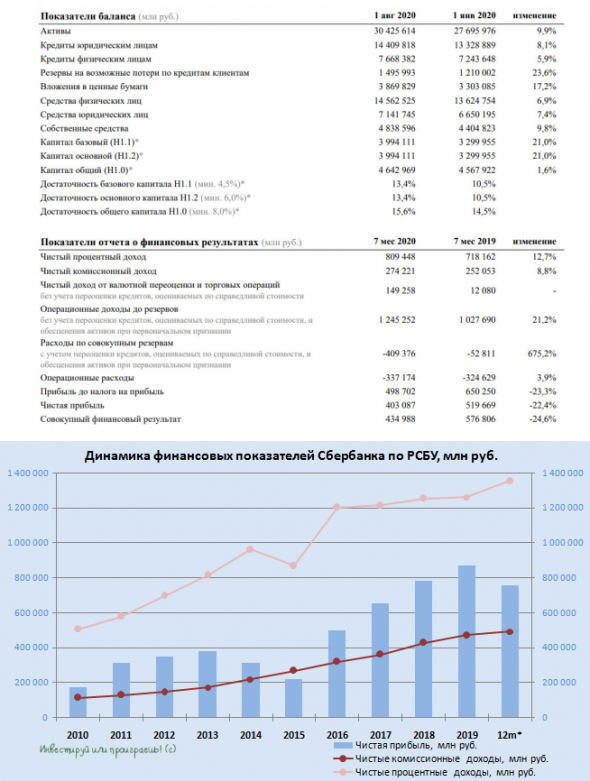

Сбербанк отчитался по РСБУ за 7 месяцев 2020 года

- 07 августа 2020, 11:00

- |

Сбербанк представил сегодня бухгалтерскую отчётность по РСБУ за 7 месяцев 2020 года, которая отметилась падением чистой прибыли на 22,4% (г/г) до 65,6 млрд рублей, на фоне роста чистых процентных доходов (+12,7%) и чистых комиссионных доходов (+8,8%).

В этом смысле куда любопытней посмотреть на результаты июля, чтобы посмотреть насколько успешно российский банк №1 справляется с последствиями карантинных ограничений, по мере возвращения деловой активности в стране:

( Читать дальше )

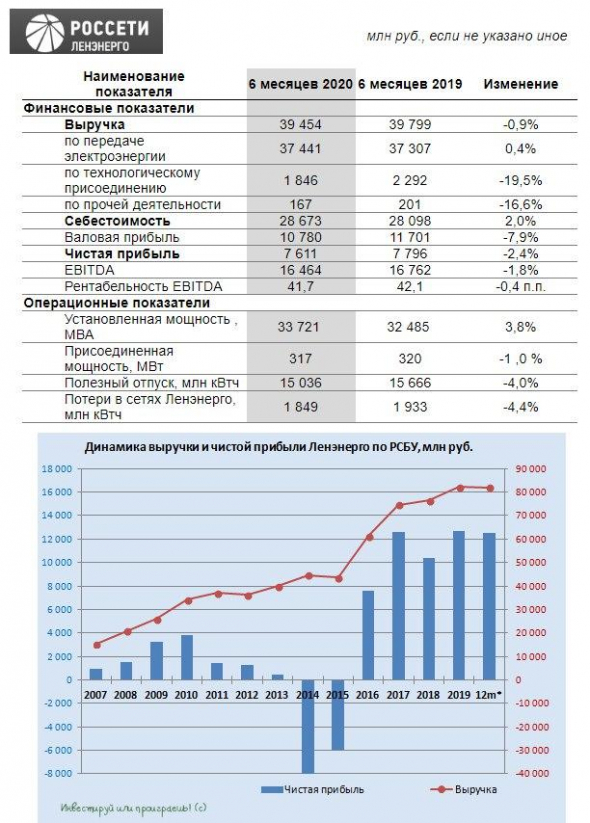

Ленэнерго умеет радовать

- 01 августа 2020, 14:06

- |

ИСТОЧНИК

Ленэнерго в пятницу, традиционно после закрытия основной торговой сессии, представила свою бухгалтерскую отчётность по РСБУ за 1 полугодие 2020 года. Напомню, именно на неё опирается компания при расчёте дивидендных выплат по префам, а потому интерес к ней у акционеров всегда весьма высокий.

Итак, что мы видим: выручка Ленэнерго с января по июнь не досчиталась 0,9% (г/г) и довольствовалась результатом в 39,5 млрд рублей, из-за весомого падения в сегменте техприсоединения (с 2,29 до 1,85 млрд). Не забываем, что именно ТП является самым высокомаржинальным видом деятельности компании, несмотря на свой вклад в совокупную выручку, и Ленэнерго объясняет это падение «исполнением в отчётном периоде крупных договоров, ранее заключенных АО «ПЭС» и АО «СПб ЭС», права и обязанности по которым перешли к Ленэнерго в результате состоявшейся реорганизации».

( Читать дальше )

В чем основная разница между отчетностью по МСФО и РСБУ ?

- 16 июня 2020, 17:02

- |

Кто в теме подскажите, какой отчетности стоит больше верить? Почему иногда происходит такая большая разница? Какая польза от такой системы?

Календарь выхода отчетности по компаниям: апрель 2020.

- 20 апреля 2020, 10:53

- |

24.04.2020 — X5 RetailGroup (FIVE), Северсталь (CHMF) МСФО 1 квартал 2020 год

26.04.2020 — Межрегиональная распределительная сетевая компания Северо-Запада (MRKZ) РСБУ 1 квартал 2020 год

28.04.2020 — Энел Россия (ENRU) (ENEL) МСФО 1 квартал 2020 год

28.04.2020 — Юнипро (UPRO) РСБУ 1 квартал 2020 год

29.04.2020 — Межрегиональная распределительная сетевая компания Северного Кавказа (MRKK), Авиакомпания «ЮТэйр” (UTAR) МСФО 12 месяцев 2019 год

30.04.2020 — Детский мир (DSKY), Сбербанк (SBER) МСФО 1 квартал 2020 год

30.04.2020 — Мосэнерго (MSNG), Межрегиональная распределительная сетевая компания Сибири (MRKS), Федеральная гидрогенерирующая компания — РусГидро (HYDR), Энел Россия (ENRU) (ENEL) РСБУ 1 квартал 2020 год

30.04.2020 — Территориальная генерирующая компания №1 (TGKA) РСБУ 1 квартал 2020 год

30.04.2020 — НМЛК (NLMK) выход отчетности по МСФО 1 квартал 2020 год

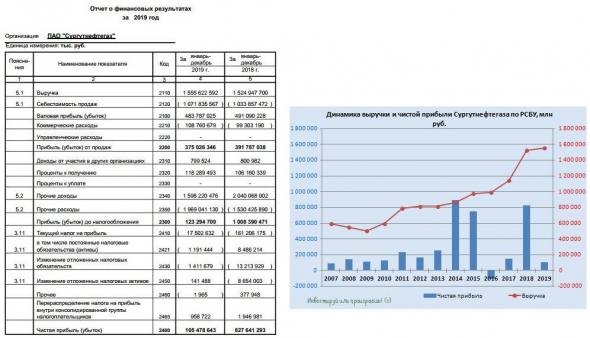

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал