Блог им. Klinskih-tag

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

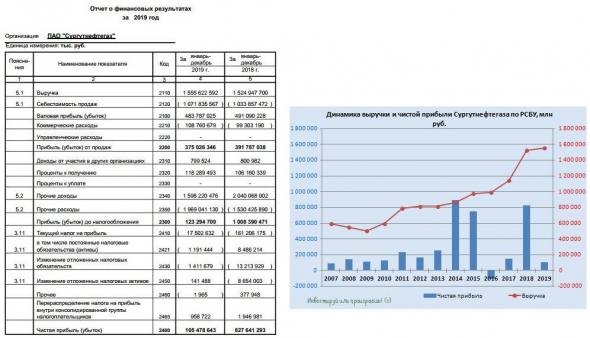

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

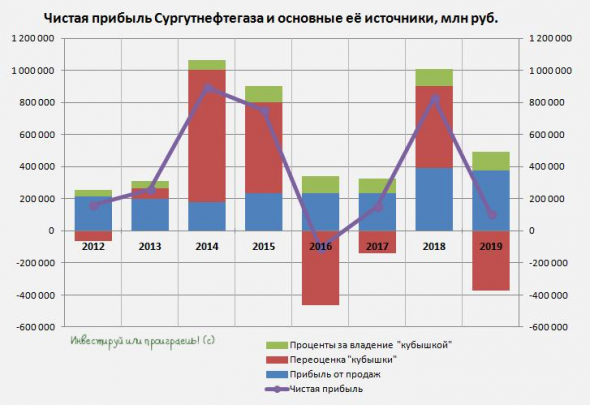

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

А вот прибыль от продаж непосредственно нефти и нефтепродуктов в 2019 году не досчиталась 4,3% от прошлогоднего результата и составила 375 млрд рублей – всему виной немного снизившиеся в цене нефтяные котировки.

В итоге чистая прибыль Сургутнефтегаза по РСБУ за 2019 год упала почти в 8 раз до 105,5 млрд рублей.

А не пора ли нам посчитать дивиденды по префам Сургутнефтегаза? Я думаю самое время!

Вспоминаем дивидендную политику компании, берём в руки калькулятор и после нехитрых вычислений получаем 97 коп. на одну привилегированную акцию, что по текущим котировкам сулит скромную ДД=2,5%.

Скромно? Конечно скромно, но ожидаемо! А вот по итогам 2020 года дивиденды и ДД будут куда веселее!

------------------------

Читать также:

Белуга: COVID-2019 может внести положительную лепту в фин.показатели

Детский мир: акционеры зря боялись!

- 07 апреля 2020, 09:15

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Элемент

- Энел Россия

- Эталон

- Юнипро

- Яндекс