SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РУбль

В этом разделе можно найти последние новости и прогнозы по рублю, причины роста или падения валютного курса.

Парадоксы валютного рынка

- 30 октября 2013, 11:05

- |

По сообщению агентства Интерфакс, 23 октября Федеральное казначейство начало тестовые операции по приобретению валюты на открытом рынке (через ЦБ РФ), которая по итогам текущего финансового года может быть перечислена в Резервный фонд или Фонд национального благосостояния. Таким образом, власти начали проверку нового механизма конвертации средств для суверенных фондов, эффект от применения которого должен оказаться нейтральным для денежного рынка. Напомним, что раньше эти средства приобретались напрямую у ЦБ РФ, что, фактически, означало абсорбцию рублевой ликвидности.

На этапе тестирования Казначейство было намерено тратить на приобретение валюты порядка 2 млрд. руб. ежедневно в течение пяти торговых дней начиная с 23 октября. Первые четыре сессии прошли в оптимальном режиме. Рынок был сильным и никак не реагировал на относительно небольшие заказы на покупку валюты, которые исполнял ЦБ. Однако во вторник ситуация изменилась. На фоне некоторых перемен во внешней конъюнктуре обменный курс вернулся в зону интервенций регулятора. Напомним, что при превышении ценой бивалютной корзины уровня 37,4 руб. ЦБ начинает продажи валюты в объеме до $200 млн. в день.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Немного о валютах, комодах и в целом о рынке.....

- 29 октября 2013, 22:12

- |

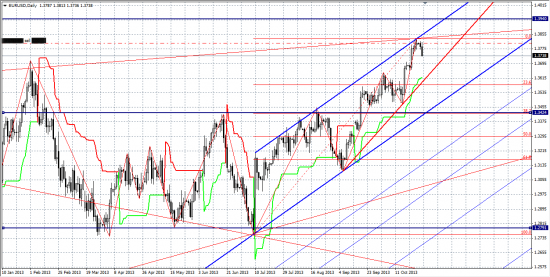

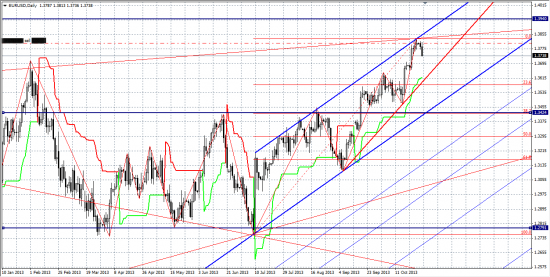

Собственно как и писал ранее, что по евро достигнут потолок роста и на текущих уровнях начнется разворот.

Причины фундаментального характера описывать не буду, они и так известны. Достаточно посмотреть на безработицу и экономический рост в Еврозоне и все станет понятно.

В целом к шортам по евро было принято решение взять шорт по GBPUSD

( Читать дальше )

Причины фундаментального характера описывать не буду, они и так известны. Достаточно посмотреть на безработицу и экономический рост в Еврозоне и все станет понятно.

В целом к шортам по евро было принято решение взять шорт по GBPUSD

( Читать дальше )

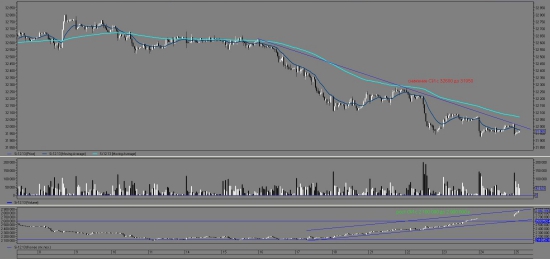

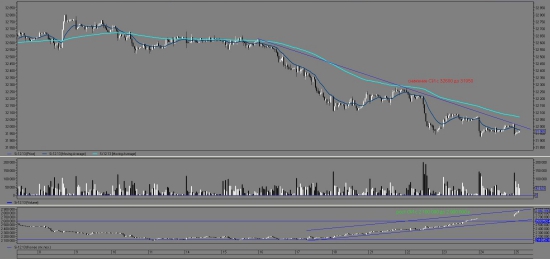

Изменение открытого интереса в Si (f USD/RUB)

- 25 октября 2013, 12:31

- |

Последнюю неделю идёт явный рост открытого интереса в Si на фоне снижения цены самого фьючерса на доллар-рубль. Прирост ОИ составил почти 750-800 тыс. контрактов (с 2 100 000 к. 16.10.13 г. до 2 900 000 к. сегодня, 25.10). Цена же фьючерса снижалась с 32 600 до 31 950 с минимумов ниже 31 925.

По выкладкам структуры ОИ физлица нарастили чистую лонговую позицию, а юрлица — чистую шортовую позицию.

( Читать дальше )

По выкладкам структуры ОИ физлица нарастили чистую лонговую позицию, а юрлица — чистую шортовую позицию.

( Читать дальше )

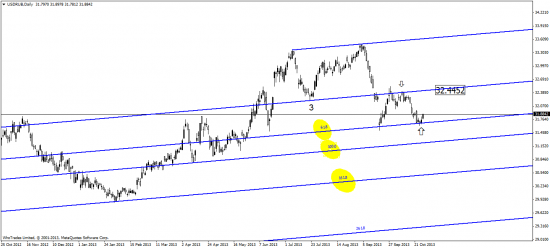

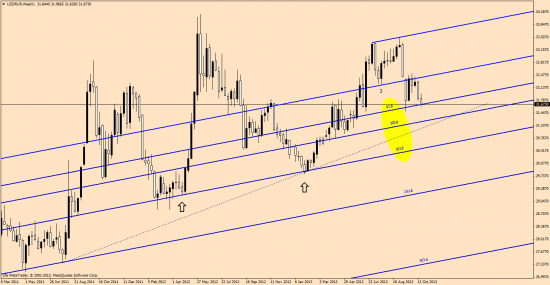

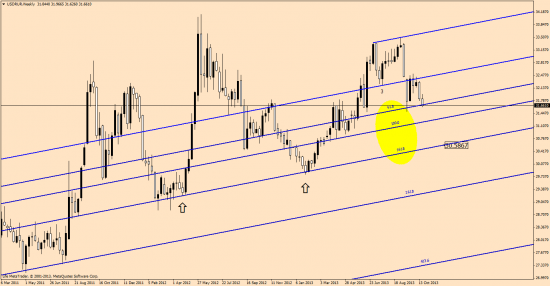

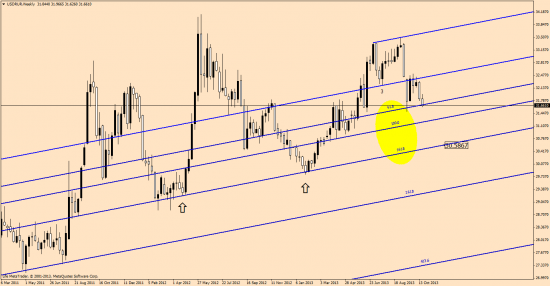

рубль - наблюдайте за уровнем 61.8

- 25 октября 2013, 10:55

- |

если уровень 61.8 не удержит ( и уровень последнего лоу) то 100.0 будет как промежуток а цель в районе 161.8

соответственно на данный момент имеем диапозон №3 — 61.8

пойдет северное движение — цель №3

р

соответственно на данный момент имеем диапозон №3 — 61.8

пойдет северное движение — цель №3

р

Торги к закрытию. Что делать?

- 23 октября 2013, 18:34

- |

Рынок в течение дня довольно сильно просел. Насыщение роста почувствовалось уже в предыдущий день после отчета по рынку труда в США и известиях о чистом оттоке иностранного капитала. Из наиболее интересных новостей дня можно упомянуть снижение прибыли компании Caterpillar. В течение дня раздражающими факторами были сохраняющаяся слабость ведущих фондовых рынков и сильно снижающаяся цена на нефть. Провал нефтяных цен в первую очередь проявился за океаном, однако к вечеру распродажи пришли и в Европу. Очевидным образом снижение цен на нефть потянуло за собой рубль и ослабило наш фондовый рынок. К закрытию индекс ММВБ теряет около полутора процентов. Очень сильным оказалось снижение цен акций Газпрома.

В сложившихся условиях можно пробовать покупку доллара против рубля.

В сложившихся условиях можно пробовать покупку доллара против рубля.

Рубль вставил палки в колеса

- 23 октября 2013, 13:19

- |

Российский рынок акций во вторник не смог освободится от пут крепнущего рубля. Позитивная реакция мировых рынков на данные по рынку труда для Московской биржи прошла незаметно. Два фактора сошлись в клинч, что не позволило индексу ММВБ преодолеть локальные сопротивления. Фондовый индикатор «завис» между 1525-1535 пунктов и так и не смог набрать необходимую кинетическую энергию, чтобы вырваться из диапазона. Потери к концу дня составили 0,3%, закрытие прошло на 1 528.76 пунктах. Объемы торгов были ниже средних за последнее время значений.

«Раскочегарить» рынок не смогли и новости с корпоративного фронта. Дружба с Китаем вчера получила новое вещественное доказательство. Роснефть и Новатэк подписали соглашения о наращивании энергоресурсов в КНР. Был к этому близок также Газпром, однако согласовать позиции по поводу формулы цены за газ, пока не удалось. Перспектива наращивания добычи из-за теплой зимы в России держателей акций монополиста не согрела – акции подешевели на 1.31%. Вяло отреагировали на переговоры с Поднебесной бумаги Роснефти (+0.16%) – договоренности подразумевают поставки нефти Sinopec по 10 млн тонн в течение 10 лет на 85 млрд долл. с задатком в 20-30%. Новатэк в свою очередь нашел сбыт для газа с проекта Ямал-СПГ, подробности не оглашались – инвесторы не впечатлились, капитализация независимого газодобытчика понизилась на 0.52%. Попытки наладить партнерство с китайскими госкомпаниями предпринял также Лукойл (обсуждается поставки с Западной Курны-2 в Ираке), до конкретики дело пока не дошло, акции подешевели на 0.45%.

( Читать дальше )

«Раскочегарить» рынок не смогли и новости с корпоративного фронта. Дружба с Китаем вчера получила новое вещественное доказательство. Роснефть и Новатэк подписали соглашения о наращивании энергоресурсов в КНР. Был к этому близок также Газпром, однако согласовать позиции по поводу формулы цены за газ, пока не удалось. Перспектива наращивания добычи из-за теплой зимы в России держателей акций монополиста не согрела – акции подешевели на 1.31%. Вяло отреагировали на переговоры с Поднебесной бумаги Роснефти (+0.16%) – договоренности подразумевают поставки нефти Sinopec по 10 млн тонн в течение 10 лет на 85 млрд долл. с задатком в 20-30%. Новатэк в свою очередь нашел сбыт для газа с проекта Ямал-СПГ, подробности не оглашались – инвесторы не впечатлились, капитализация независимого газодобытчика понизилась на 0.52%. Попытки наладить партнерство с китайскими госкомпаниями предпринял также Лукойл (обсуждается поставки с Западной Курны-2 в Ираке), до конкретики дело пока не дошло, акции подешевели на 0.45%.

( Читать дальше )

очередной казус от ВОЖДЯ

- 22 октября 2013, 19:15

- |

s30145554036.whotrades.com/blog/43653480659 вот он и объемный анализ, человек года 3 на нем сидит, и дает такие опусы, а ромыч вчера ясно сказал ВНИЗЗЗЗЗЗ

Мысли по рынку

- 22 октября 2013, 17:37

- |

В своей книге Алан Гринспен сказал, что у многих появлялся соблазн управлять финансовыми рынками с помошью печатного станка, однако все понимали, что сколько бы не напечатали денег, рынок все равно не сможет вместить всхех продавцов.

Возможно, одна из причин ухода Бена Шалом как раз заключается в том, что стимулирования просто недостаточно, чтобы удержать рынки на плаву. Представляете, если бы Бен заявил, что они ошиблись с расчетами и требуется расширить КУе 3, иначе все рухнет? Его на этих объемах в г-ном скоро съедят. А госдолг растет и растет без просвета и рынки все дороже.

Поэтому, поменяют одного еврея на другого со «свежим планом» (во всех смыслах).

индекс бакса приуныл

( Читать дальше )

Возможно, одна из причин ухода Бена Шалом как раз заключается в том, что стимулирования просто недостаточно, чтобы удержать рынки на плаву. Представляете, если бы Бен заявил, что они ошиблись с расчетами и требуется расширить КУе 3, иначе все рухнет? Его на этих объемах в г-ном скоро съедят. А госдолг растет и растет без просвета и рынки все дороже.

Поэтому, поменяют одного еврея на другого со «свежим планом» (во всех смыслах).

индекс бакса приуныл

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал