РЫНКИ

Про перспективы рынка или "С Новым Годом!"

- 04 января 2019, 04:14

- |

Дело в том, что практически каждому трейдеру из книжек по биржевой торговле давно известно, что все рыночные инструменты (акции и т.д.) можно разделить на «сильные» и «слабые» («растущие» и «падающие») в моменте.

Если применять это утверждение к фондовому рынку, то в какой-то определенный момент времени некоторые акции уверенно и долгое время растут, становясь «сильными» бумагами (т.е. которые надо покупать), а некоторые другие акции, наоборот, превращаются в «слабые» бумаги (которые НЕ надо покупать).

Проще говоря, если какая-то акция растет вопреки всему, без коррекций и даже при отсутствии видимых причин для ее роста, то такую акцию имеет смысл покупать, а если какая-то акция продолжительное время падает без отскоков, то такую акцию покупать не следует.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 18 )

Сухой остаток 2018 года

- 30 декабря 2018, 16:39

- |

Итак, пора подвести главные итоги 2018 года. Почти все рынки и активы находятся в глубоком минусе. Можно сколько угодно придумывать причины, почему так произошло, винить Трампа и т.д., но к делу это не имеет никакого отношения. В 2017 году тоже было много разных тревожных моментов, но рынки не останавливались в своем росте. Основная причина, по которой так себя повели рынки в текущем году, это частичное снятие пациента с капельницы.

Напомню, что пациент (мировая экономика) серьезно болен с 2008 года и сам не в состоянии поддерживать свои жизненно важные функции. И ему поставили капельницу. Докторами выступили главные центральные банки мира — ФРС, ЕЦБ и Банк Японии. Можно еще упомянуть мелочь пузатую типа Банка Англии и даже Банка Швейцарии, но их роль не так существенна в применяемом лечении.

Для поддержания жизнедеятельности пациента за эти 10 лет в систему был влит эквивалент 15 трлн долларов через программу скупки активов, которая получила название «количественное смягчение» (quantitative easing). Говоря по-простому, тупо напечатали 15 трлн $ на троих! Параллельно с работой печатного станка ставки были опущены до нуля. Т.е. пациент настолько болен, что проценты по займам платить совсем не может. Это породило кучу компаний зомби, но речь сейчас не о них. Вот такая была история до 2018 года. Худо-бедно, но пациент здравствовал.

( Читать дальше )

Рынок и Трамп VS ФРС

- 27 декабря 2018, 22:21

- |

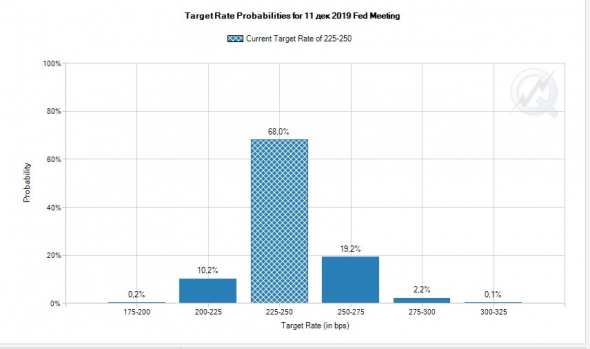

После недавнего падения фондового рынка в США и критики ФРС от г-на Трампа, инвесторы вообще перестали закладывать повышение ставки в 2019 году. На данный момент вероятность того, что в декабре 2019 года ставка останется на текущем уровне, равняется почти 70% (см.график внизу). Интересный момент, учитывая, что глава ФРС обещал еще 2 повышения в следующем году.

Рынок и Трамп фактически требуют от ФРС быть предельно мягкой в вопросе монетарной политики. «Хотелки» инвесторов и Трампа понятны. Итоги текущего года наглядно демонстрируют (ранее на эту тему писал в телеграм канале https://tele.click/MarketDumki/858), что происходит на рынках, когда ФРС придерживается жесткой риторики. Но надо понимать, что главная задача у ФРС — это не обеспечивать заработки инвесторам-тунеядцам, коих много наплодилось за последние 10 лет. Поэтому далеко не факт, что ФРС прогнется и перестанет повышать ставку. Гораздо важнее, какие будут выходить макроэкономические данные в США и что будет происходить в Европе и Китае. Именно от этого и будет зависеть политика ФРС.

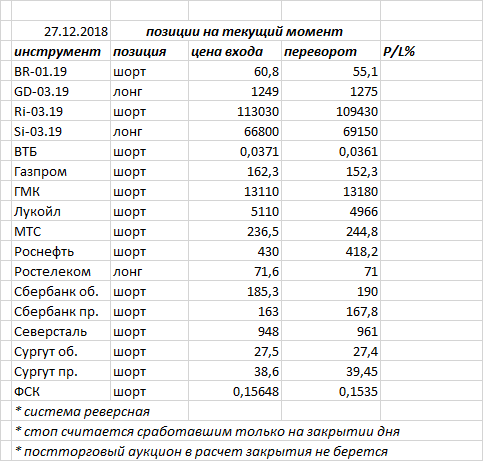

Ситуация на текущий момент

- 27 декабря 2018, 07:42

- |

Вчера индекс ММВБ закрыл день белой свечкой. Зона2290-2292 (на утро 2290-2294) была пробита, хотя и не протестирована сверху, после чего индекс отправился дальше вверх к своим целям (на утро 2328, 2345 и 2350), но отбился от локального сопротивления 2315 и залег в дрейф до вечера. Здесь пока ждем продолжения роста и выполнения целей, после чего рынок снова должен развернуться вниз и пробить, наконец, последнюю поддержку 2260, что тем самым выведет его из аптренда.

Ситуация на утро выглядит позитивно:

СиПи так и не дотянул до своих нижних целей (2310, 2280 и 220) и двинул наверх, пробив локальное сопротивление 2343, что подтвердило глубокий отскок, и выполнил две из трех поставленных целей, которые на утро образовали локальные поддержки (2405 и 2380), пробой которых вниз снова сделает вероятным добой до основных целей. Тормознул фьюч на дневном сопротивлении 2472 и вполне вероятно что оттуда снова двинет вниз, но в случае пробоя этого уровня с ретестом сверху мы получим разворотный сигнал или сигнал на глубокую коррекцию с новыми верхними целями: 2522, 2595 и 2620.

( Читать дальше )

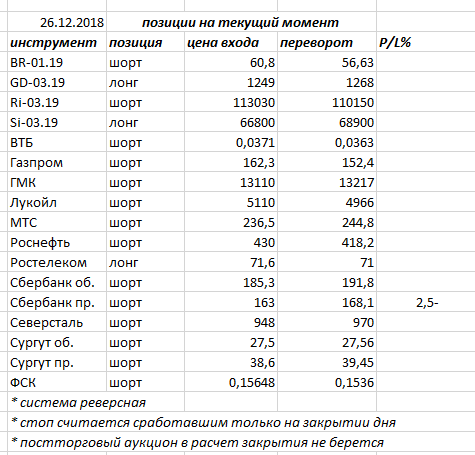

Ситуация на текущий момент

- 26 декабря 2018, 07:54

- |

Вчера индекс ММВб закрыл день черной свечкой, отвалившись от пробитой поддержки (на утро2323) и выполнив все три своих цели, отбившись от последней (2260) и закрывшись тестом зоны 2290-2293 Ситуация здесь становится более шортовой, однако индекс закрылся выше основной поддержки 2280 (на утро 2278), поэтому шансы еще немного подрасти у индекса остаются. Сегодня ждем теста 2278 сверху: отбой покупаем, пробой вкупе с пробоем 2260 продолжаем продавать с целями 2225 и 2195. Цели наверху в случае пробоя зоны локальных сопротивлений — 2323, 2343 и 2355.

Ситуация на утро выглядит умеренно негативно:

СиПи открылся вниз после праздников и движется к своим первым нижним целям: 2310 и 2280. Ждем добоя до одной из целей и пробуем покупки в случае отбоя. Цели наверху: 2400, 2440 и 2550. Локальное сопротивление располагается на отметке 2346. Отбой от него подтвердит добой до нижних целей, пробой с ретестом может означать небольшой недобой и локальный разворот вверх.

( Читать дальше )

Санта-Клаус дарит нефть почти бесплатно

- 25 декабря 2018, 09:35

- |

Цены нефти в понедельник показали впечатляющее снижение, опустившись за день более чем на 6%. В ходе низко ликвидной предпраздничной сессии потери цены были более чем впечатляющими. Можно сказать у рынка продолжилось свободное падение. Цена опустилась до уровней полуторагодичной давности (июля 2017 года). А далекие максимумы начала октября отстоят от сегодняшних уровней цены уже на 70%.

Наверное, самое печальное состоит в том, что цены проигнорировали позитивные сигналы, которые пытались сгенерировать из ОПЕК. В выходные в СМИ были запущены обсуждения того, что ОПЕК и его союзники намерены продлить соглашение о сокращении добычи до конца 2019 года, а также, в случае необходимости, готовы к более глубокому сокращению. Но, как видим, это не произвело впечатления на цены. Стоит особо отметить, что впечатляющее проседание нефти было лишь компонентой в сильной дестабилизации основных рынков, включающей в первую очередь провал фондового рынка США.

( Читать дальше )

Ситуация на текущий момент

- 25 декабря 2018, 08:02

- |

Вчера индекс ММВБ закрыл день черной свечкой. Поддержка 2330 не устояла и индекс продолжил снижение, выполнив первую цель 2318, от которой слегка откатил и закрылся тестом снизу основной поддержки на дневном ТФ — 2322. Утренний внешний фон говорит о том, что откроемся вы отбоем от уровня и продолжим снижение. Последние поддержки в этом цикле роста располагаются в зоне 2290-2295, 2280 и 2260. Основная поддержка — на 2280, ее пробой официально выведет рынок из аптренда и снижение по идее должно ускориться. Удержание 2280 можно пробовать покупать на отскок.

Ситуация на утро выглядит негативно:

СиПи не удержался в своем даунканале, вновь пробив его нижнюю границу и после ретеста возобновил снижение. Здесь ждем его продолжения. Цели: зона 2310-2280 и 2225 в случае пробоя.

Евро-доллар удержал свои локальные поддержки (на утро 1,139 и 1,135) и снова будет тестить свои сопротивления (1,1418 и 1,1465). Их пробой подтвердит выход пары из боковика и обозначит новые верхние цели: 1,152 и 1,19 в случае пробоя.

( Читать дальше )

Ситуация на текущий момент

- 24 декабря 2018, 07:37

- |

В пятницу индекс ММВБ закрыл день еще одним «молотом», продолжая отбиваться от своих локальных поддержек, но пока не в силах добраться до первых сопротивлений, расположенных в зоне 2358-2361. Пока ждем теста зоны сопротивлений: отбой снова продаем с целями 2318, 2290 и 2280, пробой с ретестом покупаем с целями 2382, 2392 и 2415. Подтверждение захода на нижние цели — пробой локальной поддержки 2330.

Ситуация на утро выглядит умеренно негативно:

СиПи пробил свою локальную поддержку (на утро 2416), однако сумел вернуться в локальный канал. Ждем теста уровня сверху: отбой покупаем с целями 2500 и 2550, повторный пробой с ретестом продолжаем продавать с целями 2310 и 2200.

Евро-доллар отбился от зоны своих сопротивлений (на утро 1.147-1,15) и снова скатился в зону боковика, пробив локальную поддержку 1,14. Ждем ее теста снизу: отбой продаем с целями 1,1346, 1,128 и 1,123. Пробой с ретестом снова покупаем с целью повторного теста зоны сопротивлений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал