SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РЫНКИ

Шарик! Ты - Балбес

- 31 мая 2013, 23:10

- |

Как ни как но это про трейдеров! Сколько уже было сказано и сколько уже пройдено на своем горьком опыт да и на чужом тоже! Ведь на данном ресурсе можно воочию наблюдать как толпа порой ошибается!

Сейчас по РТС явный тренд вниз!

Скажите зачем проверять свои яй… а на прочность?! Да и счет тоже?!

Есть тренд работай по нему!!! Пошел отскок или коррекция ищи уровень для входа! Но нет — Я же человек стальные яйца и крепкая жо… а Я буду искать точку входа на пике или дне!!! И к чему это все приводит???

— Я ухожу с рынка

— Кукол опять меня пои… л

— Российский рынок га… но

— и т.д.

В довесок:

P.s. Все гораздо проще чем кажется — но в это тяжело поверить! Всем хороших выходных.

Кстати данный ролик отображает сущность большинства трейдеров!!! Не узнаете себя в сраче?!

Сейчас по РТС явный тренд вниз!

Скажите зачем проверять свои яй… а на прочность?! Да и счет тоже?!

Есть тренд работай по нему!!! Пошел отскок или коррекция ищи уровень для входа! Но нет — Я же человек стальные яйца и крепкая жо… а Я буду искать точку входа на пике или дне!!! И к чему это все приводит???

— Я ухожу с рынка

— Кукол опять меня пои… л

— Российский рынок га… но

— и т.д.

В довесок:

P.s. Все гораздо проще чем кажется — но в это тяжело поверить! Всем хороших выходных.

Кстати данный ролик отображает сущность большинства трейдеров!!! Не узнаете себя в сраче?!

- комментировать

- Комментарии ( 8 )

Чего ожидать и ...

- 27 мая 2013, 14:58

- |

… И на чем можно заработать?!

Ни на чем — 2-3 дня в боковике. Поэтому, просто наблюдаем за рынком…

Ни на чем — 2-3 дня в боковике. Поэтому, просто наблюдаем за рынком…

Рецессия в РФ идет уже около года!

- 25 мая 2013, 17:11

- |

Сразу скажу букв будет много, но почитать и обсудить наверное стоит, хотя могу и ошибаться и весь этот блог покажется не интересным.

Все что напишу из собственных наблюдений, опыта, и обладания информацией.

Я хочу пойти с конца т.е. с того, что меня подвигло на написание этого блога и так сказать в ретроспективе попытаться найти истину.

Первая часть:

Вчера я приехал на заправку ЛУКОЙЛ в селе Самбек — это в 7 км. от г. Таганрога в котором я имею счастье проживать.

Заправляюсь я и вся наша компания с 2007 года по топливным картам ЛУКОЙЛ Интеркард смысл в которых в том, что мы заранее осуществляем предоплату ЛУКОЙЛу за бензин и потом перераспределяем средства на карты наших сотрудников, которые ездят на служебном транспорте. За что мы получаем скидки до 5% от стоимости и разумеется возмещаем НДС.

На заправке мне сказали, что все терминалы оплаты сгорели, кроме терминалов принимающих кредитные карты или я могу оплатить наличкой.

Нет как говорится проблем, если бы не одно но.

В апреле ЛУКОЙЛ сообщил нам, что меняет карты на новый вариант и нам необходимо завести новые и средства на них т.е. перевести средства со старых не получится, а старые использовать до конца мая.

Ну все бы ничего — завели новые кинули бабок, потратили средства на старых. Приезжаем на заправки (конец апреля, начало мая) и опа — а они не работают — сгорели терминалы. Заправляйтесь говорят за бабки.

Заправляемся, звоним, ругаемся, нам говорят — есть проблема в новых терминалах, давайте киньте бабок на старые мы их до июня продляем и все будет хорошо, ну а те деньги что на новых — они не пропадут, потом все заработает и вы все используете.

Окей кидаем бабок на старые, на новых оставляем, что было.

Заправки Лукой у нас только либо в Самбеке либо следующие 2-ве уже под Ростовом, там такая же ситуация — т.е. сгорели терминалы.

В Таганроге можно было заправится по этим картам через заправки ТНК (у них там договор с ЛУКОЙЛом) — теперь нельзя, у ТНК нет терминалов ЛУКОЙЛа.

Ну вот и итог вчера — снова сгорели терминалы и теперь уже все и по новым и по старым картам. Заправлялся я за наличку.

( Читать дальше )

Все что напишу из собственных наблюдений, опыта, и обладания информацией.

Я хочу пойти с конца т.е. с того, что меня подвигло на написание этого блога и так сказать в ретроспективе попытаться найти истину.

Первая часть:

Вчера я приехал на заправку ЛУКОЙЛ в селе Самбек — это в 7 км. от г. Таганрога в котором я имею счастье проживать.

Заправляюсь я и вся наша компания с 2007 года по топливным картам ЛУКОЙЛ Интеркард смысл в которых в том, что мы заранее осуществляем предоплату ЛУКОЙЛу за бензин и потом перераспределяем средства на карты наших сотрудников, которые ездят на служебном транспорте. За что мы получаем скидки до 5% от стоимости и разумеется возмещаем НДС.

На заправке мне сказали, что все терминалы оплаты сгорели, кроме терминалов принимающих кредитные карты или я могу оплатить наличкой.

Нет как говорится проблем, если бы не одно но.

В апреле ЛУКОЙЛ сообщил нам, что меняет карты на новый вариант и нам необходимо завести новые и средства на них т.е. перевести средства со старых не получится, а старые использовать до конца мая.

Ну все бы ничего — завели новые кинули бабок, потратили средства на старых. Приезжаем на заправки (конец апреля, начало мая) и опа — а они не работают — сгорели терминалы. Заправляйтесь говорят за бабки.

Заправляемся, звоним, ругаемся, нам говорят — есть проблема в новых терминалах, давайте киньте бабок на старые мы их до июня продляем и все будет хорошо, ну а те деньги что на новых — они не пропадут, потом все заработает и вы все используете.

Окей кидаем бабок на старые, на новых оставляем, что было.

Заправки Лукой у нас только либо в Самбеке либо следующие 2-ве уже под Ростовом, там такая же ситуация — т.е. сгорели терминалы.

В Таганроге можно было заправится по этим картам через заправки ТНК (у них там договор с ЛУКОЙЛом) — теперь нельзя, у ТНК нет терминалов ЛУКОЙЛа.

Ну вот и итог вчера — снова сгорели терминалы и теперь уже все и по новым и по старым картам. Заправлялся я за наличку.

( Читать дальше )

Страшен ли на самом деле раздуваемый пузырь.

- 24 мая 2013, 14:38

- |

Поток денег был вкачан в глобальную экономику центральными банками и повышал стоимость активов далеко за пределами фундаментальных оценок, и если цены вернутся к обоснованным, это вызовет «взрыв», разрушительный и непредсказуемый в своих последствиях. «Пузырь», по крайней мере, для меня провокационное слово, и имеет весьма специфическое значение.

По-настоящему определяющей характеристикой пузыря является сам взрыв. Пузырей не боятся, когда счастливо зарабатывают деньги. Проблема пузырей в том, что они лопаются; лопающиеся пузыри опасны своими непредсказуемыми последствиями. Если же представить иной сценарий: цены на активы просто падают без причинения существенного ущерба, тогда это называется по-другому: был бычий рынок, а стал медвежий.

Наиболее вероятный сценарий заключается в том, что цены на активы начинают падать, и это бьют по людям, которые владеют этими активами. Это не лопающийся пузырь, а всего лишь заурядный медвежий рынок того типа, который все инвесторы должны быть способны пережить.

По-настоящему определяющей характеристикой пузыря является сам взрыв. Пузырей не боятся, когда счастливо зарабатывают деньги. Проблема пузырей в том, что они лопаются; лопающиеся пузыри опасны своими непредсказуемыми последствиями. Если же представить иной сценарий: цены на активы просто падают без причинения существенного ущерба, тогда это называется по-другому: был бычий рынок, а стал медвежий.

Наиболее вероятный сценарий заключается в том, что цены на активы начинают падать, и это бьют по людям, которые владеют этими активами. Это не лопающийся пузырь, а всего лишь заурядный медвежий рынок того типа, который все инвесторы должны быть способны пережить.

Как же так .....

- 24 мая 2013, 10:25

- |

Вчерашний день для американских бирж хоть и не был глубоко красного цвета, но тем не менее показал, что рост хотя бы в краткосрочной перспективе скорее всего окончен. Выступление Бернанке само по себе никакого негатива в себе не несло и более того программы количественного смягчения ещё не планируются завершать, но тем не менее рынок это пропустил и поступил так как ему хочется. А именно начал снижение. По итогу завершения торгов ведущие индексы америки так и не смогли выкарабкаться в зеленую зону, хоть для этого и были предприняты все усилия. Сегодняшний день скорее всего не будет показательным ибо америка будет стоять не распутье куда смотреть в южную или северную сторону. А поскульку все таки северная сторона уж очень сильно задрана, то в лучшем случае будет топтаться на месте с небольшим креном вниз.

Наши рынки тоже вряд ли сдвинутся в плюс. Напуганные выстрелом мы бежали быстрее зайцев. И этот бег скорее всего лишь в состоянии только замедлится но не развернуться. Поэтому позиция для торговли остается только шорт. При каждом удобном выносе вверх и попытки развить движение вверх нужно использовать для усиления шортовых поз.

Всем ПРОФИТА! Удачи!

Фьючерс NIK225 уже -12% oO

- 23 мая 2013, 12:44

- |

Тут хорошо помнить что вчера он был +3% на бене… спот у них закрыт уже конечно. Но падение уже 15% за день во фьючах.

дневки их:

дневки их:

No exit

- 23 мая 2013, 00:59

- |

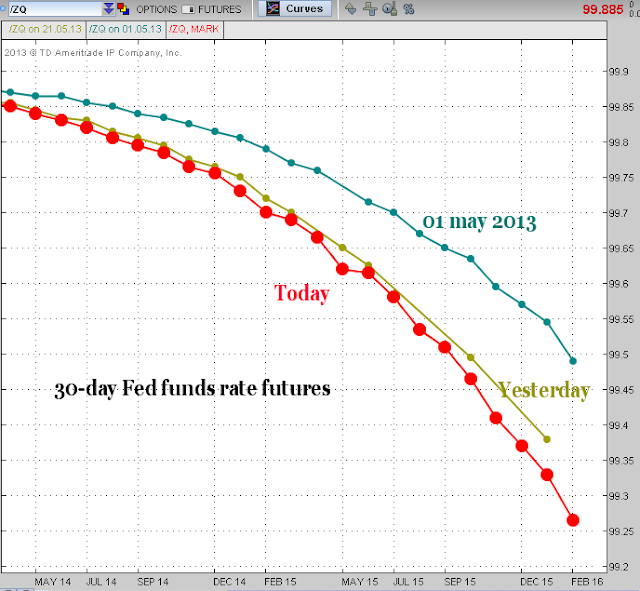

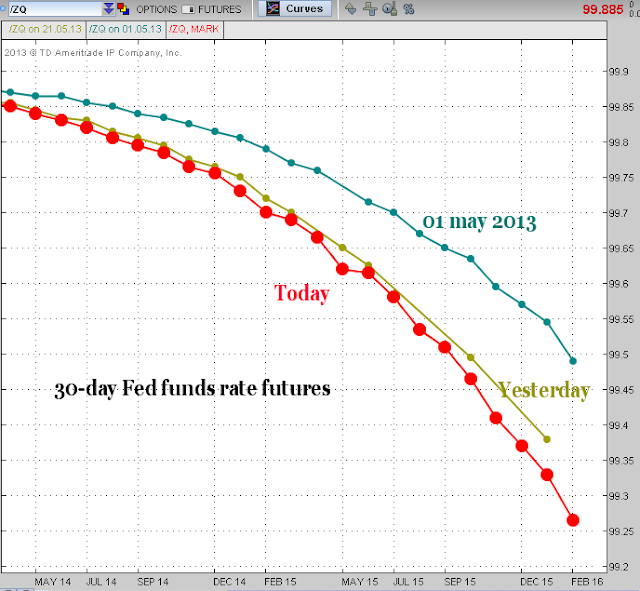

На картинке ниже — значения фьючерсов на ставку по федеральным фондам (тикер ZQ, значение фьючерса = 100 — ожидаемая ставка, то есть, если фьючерс, например, =99, значит ждут ставку 1%). Как видно из картинки, с начала мая рынок демонстрирует рост ожиданий повышения ставки ФРС, чем и объясняется сила доллара к иным валютам и процессы, происходящие на рынках облигаций.

Фьючерсы на ставку показывают те самые «ожидания рынка» в конкретной цифре и что еще важнее — в реальном времени. Например, наглядно видно, как сегодняшние заявления Бернанке и протоколы прошлого заседания ФРС привели к еще большему росту ожиданий переходу Федрезерва к более жесткой политике.

Однако, это лишь ожидания рынка. А что будет на самом деле, то думаю, даже Бернанке не известно. И если посмотреть на историю ожиданий за последние 3 года, можно легко увидеть, как рынок многократно «ошибался» в своих расчетах на повышение ставки.

( Читать дальше )

Фьючерсы на ставку показывают те самые «ожидания рынка» в конкретной цифре и что еще важнее — в реальном времени. Например, наглядно видно, как сегодняшние заявления Бернанке и протоколы прошлого заседания ФРС привели к еще большему росту ожиданий переходу Федрезерва к более жесткой политике.

Однако, это лишь ожидания рынка. А что будет на самом деле, то думаю, даже Бернанке не известно. И если посмотреть на историю ожиданий за последние 3 года, можно легко увидеть, как рынок многократно «ошибался» в своих расчетах на повышение ставки.

( Читать дальше )

Пузырь-3

- 18 мая 2013, 23:14

- |

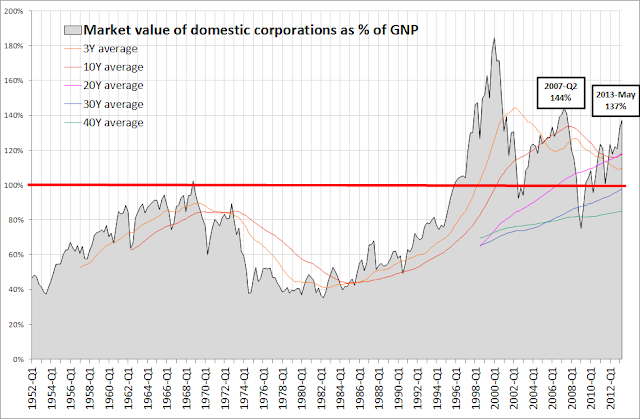

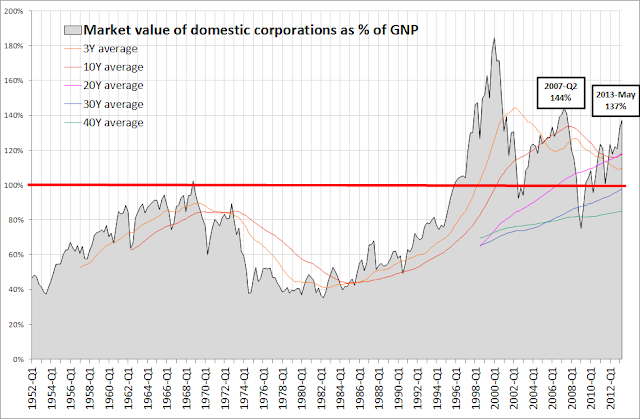

Общая рыночная капитализация всех компаний США превысила 22 триллиона долларов и составляет теперь 137% валого национального дохода страны (gross national product или gross national income).

Последний раз подобное наблюдалось в 2007 году, перед эпичным обвалом. Пик 2007 г. составлял 144%. До этого — в 2000 г. «Пузырь доткомов» надувался до 180% GNP.

Совершенно определённо: то что сейчас происходит на американском рынке — это надувание 3-го мегапузыря. Может ли пузырь надуваться дальше? Может. Может ли пузырь с треском лопнуть? Может. На что ставить — дело индивидуальное.

Методические пояснения:

( Читать дальше )

Последний раз подобное наблюдалось в 2007 году, перед эпичным обвалом. Пик 2007 г. составлял 144%. До этого — в 2000 г. «Пузырь доткомов» надувался до 180% GNP.

Совершенно определённо: то что сейчас происходит на американском рынке — это надувание 3-го мегапузыря. Может ли пузырь надуваться дальше? Может. Может ли пузырь с треском лопнуть? Может. На что ставить — дело индивидуальное.

Методические пояснения:

- общая рыночная капитализация всех компаний США считалась исходя из данных Z1 Flow of Funds, таблица L.213 строка 23 (Market value of domestic corporations). Эта цифра включает данные по всему корпоративному сектору, в т. ч. финансовым компаниям, с учетом перекрестного владения бумагами.

- поскольку данные в отчете Z1 Flow of funds публикуются с большой задержкой и в текущем отчете приведены данные на конец 4-го кв. 2012 г., и не отражают рост рынка за 2013 г., текущая цифра была получена через динамику индекса широкого рынка Wilshire5000, отражающего изменения капитализации 99% торгуемых компаний. На конец 2012 г. общая рыночная капитализация американских компаний составляла 19494.9 млрд. долл. Wilshire5000 с начала года вырос на 15.8%. Значит текущая капитализация 19494.9 х 1.158 = 22575 млрд. долл.

( Читать дальше )

Будет ли сегодня пятница 17 мая 2013 "красной"?

- 17 мая 2013, 15:44

- |

Будет ли сегодня пятница 17 мая 2013 "красной"?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал