SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Развивающиеся рынки

Как я зарабатываю на бирже. 25.04.2014. Вот какой вопрос меня волнует...

- 25 апреля 2014, 18:49

- |

Вот какой вопрос меня в последнее время волнует.

Ни для кого не секрет, что рынок это, в достаточно большой степени, саморегулируемая система. Как любая саморегулируемая система, рынок это система с обратной связью. Импульс обратной связи возникает только после прохождения системой состояния равновесия и чем дальше система уходит от состояния равновесия, тем сильнее растет импульс, направленный в сторону равновесия. В какой то момент времени величина импульса обратной связи превышает инерцию движения системы и направление движения изменяется. Однако к этому моменту импульс настолько велик, что при обратном движении систему проносит через состояние равновесия и все снова повторяется, но уже в противоположном направлении.

Так вот, при анализе информационного фона и рыночных индикаторов в последнее время не могу отделаться от ощущения, что на глобальном рынке надуваются «пузыри». В терминологии саморегулируемых систем они, эти системы, все ближе подвигаются к своим крайним состояниям, точкам разворота. Я имею в виду, по-крупному, развитые рынки с одной стороны и развивающиеся рынки с другой.

В первом случае, на развитых рынках, это классический пузырь перекупленности (введем термин «положительный пузырь»), а в другом, на развивающихся, - пузырь перепроданности (назовем его «отрицательным пузырем»). По-моему, складывается уникальная ситуация, когда сдувание разнонаправленных пузырей вызовет мощный, я бы даже сказал мощнейший переток средств с развитых на развивающиеся рынки.

В чем видится уникальность ситуации? Мне кажется в двух моментах.

( Читать дальше )

Ни для кого не секрет, что рынок это, в достаточно большой степени, саморегулируемая система. Как любая саморегулируемая система, рынок это система с обратной связью. Импульс обратной связи возникает только после прохождения системой состояния равновесия и чем дальше система уходит от состояния равновесия, тем сильнее растет импульс, направленный в сторону равновесия. В какой то момент времени величина импульса обратной связи превышает инерцию движения системы и направление движения изменяется. Однако к этому моменту импульс настолько велик, что при обратном движении систему проносит через состояние равновесия и все снова повторяется, но уже в противоположном направлении.

Так вот, при анализе информационного фона и рыночных индикаторов в последнее время не могу отделаться от ощущения, что на глобальном рынке надуваются «пузыри». В терминологии саморегулируемых систем они, эти системы, все ближе подвигаются к своим крайним состояниям, точкам разворота. Я имею в виду, по-крупному, развитые рынки с одной стороны и развивающиеся рынки с другой.

В первом случае, на развитых рынках, это классический пузырь перекупленности (введем термин «положительный пузырь»), а в другом, на развивающихся, - пузырь перепроданности (назовем его «отрицательным пузырем»). По-моему, складывается уникальная ситуация, когда сдувание разнонаправленных пузырей вызовет мощный, я бы даже сказал мощнейший переток средств с развитых на развивающиеся рынки.

В чем видится уникальность ситуации? Мне кажется в двух моментах.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Рынки об украинском кризисе: страдают интересы РФ

- 08 марта 2014, 13:11

- |

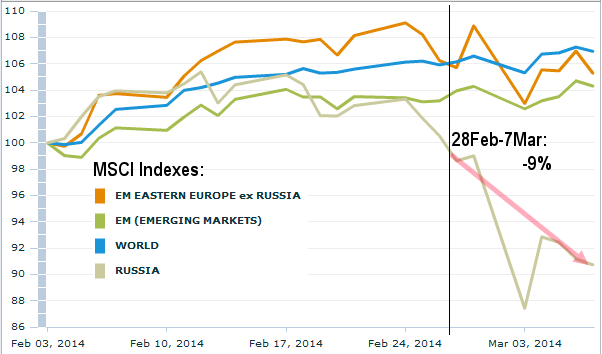

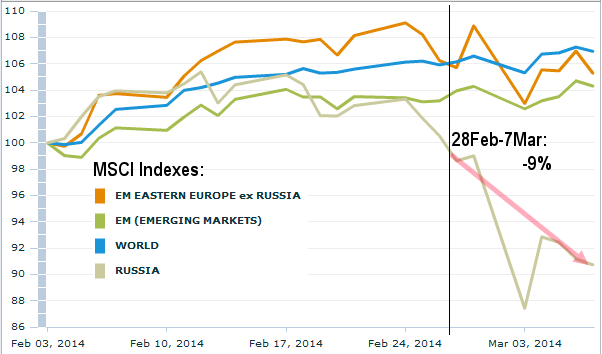

Основной негатив от событий на Украине достался российским финансовым рынкам. Рынок российских акций потерял за неделю порядка 9%, в то время как все остальные рынки, включая Восточную Европу, не показывали какой-либо выраженной негативной динамики:

Динамика индексов рынков акций MSCI с начала февраля 2014 г. Источник: MSCI Barra

CDS на Россию взлетели на 23% (44 bps), даже больше, чем CDS на Украину (которые сейчас котируются даже ниже максимумов прошлого и этого года):

( Читать дальше )

Динамика индексов рынков акций MSCI с начала февраля 2014 г. Источник: MSCI Barra

CDS на Россию взлетели на 23% (44 bps), даже больше, чем CDS на Украину (которые сейчас котируются даже ниже максимумов прошлого и этого года):

( Читать дальше )

Недооцененные акции развивающихся рынков обещают большие возможности

- 06 марта 2014, 23:05

- |

Годы игры в обороне оставили многие портфели акций развивающихся рынков (emerging-market, EM) состоящими из слишком дорогих безопасных акций. Мы думаем, что инвесторы рискуют пропустить большие возможности, назревающие в области недооцененных (value) акций, тем более что развивающиеся экономики начинают стабилизироваться.

Рисковое ралли, которое в течение последних 18 месяцев громыхало на развитых рынках (developed markets, DM), по большому счету обошло развивающийся мир. Страны с развивающейся экономикой реагировали медленнее, чем обычно, на действия развитых рынков, поскольку вырисовывалась неопределенность в отношении денежно-кредитной политики богатых стран. Пугливые инвесторы в развивающиеся рынки, не спешили отказываться от относительно безопасных в плане прогнозирования, очень стабильных акций, одновременно избегая рискованных акций, независимо от их оценки.

( Читать дальше )

Сравнение инвестиций в пограничные и развивающиеся рынки

- 01 марта 2014, 07:50

- |

Пограничные рынки — фондовые рынки в небольших странах, находящихся на ранних стадиях экономического развития по сравнению с более крупными и зрелыми развивающимися рынками. Они по определению являются более рискованными и инвесторы предполагают более высокий уровень возврата на инвестиции. Эти рынки в основном сконцентрированы в Восточной Европе, Африке, Среднем Востоке, Южной Америке и Азии. Крупнейшими из них являются Кувейт, Катар, ОАЭ, Нигерия, Аргентина и Казахстан. Распространенная метрика отношение средней цены акций к прибыли составляет сейчас примерно 13.6 для пограничных рынков (на графике внизу обозрачен FM). Аналогичный показатель для развивающихся рынков (на графике внизу обозначен EM) на 18% меньше. Возникает закономерный вопрос, не являются ли пограничные рынки переоценными? В самом деле: в Украине политичесская ситуация остается очень напряженной, валюта Аргентины подешевела нв 22% с начала года, валюта Казахстана — на 18% и т.д.

Дмитрий Конаш, автор книги «Как инвестировать»

Дмитрий Конаш, автор книги «Как инвестировать»

Gold: мы продаем золото

- 30 января 2014, 19:52

- |

ФРС по итогам заседания 29.01 дал понять, что цикл на нормализацию денежной политики получит продолжение — умеренный негатив для ликвидности и золота. Центробанки EM активно повышают процентные ставки, защищая свои валюты — негатив для драгоценнных металлов, которые как таковые не приносят процентного дохода.

( Читать дальше )

( Читать дальше )

Мысли о ситуации в мире (СИПоне, Рублю, Доллару, ММВБ и пр.)

- 30 января 2014, 09:50

- |

Мысли о ситуаци в мире (СИПоне, Рублю, Доллару, ММВБ)

Нам СМИ объясняют, что все валюты развивающихся стран падают, так как "ФРС сворачивает программу количественного смягчения и соответственно фонды выводят деньги". Но как мы видим эти самые фонды уже 3и года выводят ежедневно, еженедельно, ежегодно валюту и по моему мнению давно уже все вывели на свои рынки (высоконадежные) и мы это наблюдаем по бычьему тренду на той же СИПе и др. индексах США. Щаз по факту сворачивания происходит раздача акций штатовским домохозяйкам и по логике вещей эти капиталы должны наоборот перетечь в развивающиеся (дешевые по р/е, относительно США) рынки, с целью войти на лоях и заработать, используя не только ннизкую цену входа в бумаги но и на валютных конверсиях (паника).

Кароче мое мнение: фонды наоборот используют панику на вал. рынках развивающихся стран — чтоб войти на них по мин. цене (не только бумаги но и местной валюты), на СИПоне происходит раздача бумаг с выводом капиталов в туже Россию. Вся эта паника с рублем выгодна этим фондам.

Как-то так… к весне будет видно.

S&P500: фиксация прибыли, новые торговые идеи (Gold, Treasuries)

- 29 января 2014, 15:48

- |

- Мы зафиксировали прибыль по позициям на продажу по S&P500. Сейчас «вне рынка».

- Повышение ставок со стороны ЦБ Турции, Индии, Аргентины, Бразили и т. д., а также ожидаемое сегодня QE3 tapering — это понижательный риск для цен на золото.

- Решение ФРС сократить программу еще на 10$ млрд — это риск повторного снижения S&P500 к 1770 п.

- Постепенная стабилизация ситуации на развивающихся рынкам и QE3 tapering — повод к снижению цен на 10-летние Treasuries и возобновлению роста доходности к 3%.

( Читать дальше )

S&P500: риск 10% коррекции в 1кв 2014 г

- 08 января 2014, 13:15

- |

Предпосылки:

Мы близки к тому, чтобы приступить к формированию «коротких» позиций по S&P500 в расчете на 10% понижательную коррекцию до конца 1кв 2014 г. При этом мы полагаем, что рынок акций США сохраняет силы для еще одного рывка выше/к 1850/60 пунктам, что будем в итоге рассматривать как потенциальную дивергенцию к текущим фундаментальным реалиям и возможность для продаж.

( Читать дальше )

- Политическая и экономическая неопределенность на развивающихся рынках.

- QE3 tapering и политика ФРС

- Перекупленность рынка акций США (Shiller P/E Ratio)

Мы близки к тому, чтобы приступить к формированию «коротких» позиций по S&P500 в расчете на 10% понижательную коррекцию до конца 1кв 2014 г. При этом мы полагаем, что рынок акций США сохраняет силы для еще одного рывка выше/к 1850/60 пунктам, что будем в итоге рассматривать как потенциальную дивергенцию к текущим фундаментальным реалиям и возможность для продаж.

( Читать дальше )

Больше, чем распродажа

- 07 января 2014, 16:02

- |

Аналитики ведущих инвестиционных банков, от Goldman до JPMorgan, считают, что недавняя распродажа на фондовых площадках развивающихся рынков — это только начало снижения. Goldman Sachs рекомендует снизить вложения в развивающиеся рынки на треть, ожидая снижения акций, облигаций и валют в ближайшие 10 лет. Morgan Stanley прогнозирует снижение турецкой лиры, бразильского реала и российского рубля после снижения на 17% в 2013 году. Индекс развивающихся рынков MSCI Emerging Markets Index снизился в этом году на -3,2% против снижения на -1,3% развитых рынков. Китай показал признаки ослабления в производстве и сфере обслуживания. Облигации развивающихся стран принесли доход + 205% в долларовом выражении за 10 лет до 2012 года, это гораздо больше, чем рост на 58% U.S. Treasuries за тот же срок. Фондовые рынки развивающихся стран, согласно MSCI index, выросли на +261% против роста развитых площадок на +69%. В 2013 году ситуация отразилась. Облигации развивающихся рынков упали на 6,3%, наибольшее снижение с 2002 года согласно JPMorgan. Индекс MSCI emerging-market снизился на -5% против роста MSCI emerging-market на 24%. И эта тенденция будет продолжаться в будущем. С другой стороны, развивающиеся рынки более недооценены, чем далее

Развивающиеся страны: экономического роста не будет

- 05 декабря 2013, 13:30

- |

Уходящий год для развивающихся рынков стал неудачным. Если смотреть на динамику индексов акций развитых и развивающихся рынков, то видно, что с начала этого года первые выросли на 21%, а вторые снизились на 5%.

Перспектив восстановления темпов экономического роста в развивающихся странах при отсутствии каких-либо серьезных реформ нет. Помимо этого некоторые страны в следующем году планируют проведение политических выборов — то есть, нестабильность будет сохраняться, соответственно, ожидать возобновления интереса инвесторов не приходится. В текущем году помимо традиционного термина БРИК и БРИКС появился новый термин — «хрупкая пятерка»: таким словосочетанием аналитик Morgan Stanley назвал экономики Бразилии, Индонезии, Индии, Турции и ЮАР. Именно в этих «хрупких» странах и пройдут в следующем году выборы.

— в Турции муниципальные выборы в марте и президентские выборы в августе

— в Индонезии законодательные выборы в апреле и президентские выборы в июле

— в ЮАР законодательные выборы в июле

— в Индии всеобщие выборы в мае

— в Бразилии президентские, всеобщие и местные в четвертом квартале 2014 года

( Читать дальше )

Перспектив восстановления темпов экономического роста в развивающихся странах при отсутствии каких-либо серьезных реформ нет. Помимо этого некоторые страны в следующем году планируют проведение политических выборов — то есть, нестабильность будет сохраняться, соответственно, ожидать возобновления интереса инвесторов не приходится. В текущем году помимо традиционного термина БРИК и БРИКС появился новый термин — «хрупкая пятерка»: таким словосочетанием аналитик Morgan Stanley назвал экономики Бразилии, Индонезии, Индии, Турции и ЮАР. Именно в этих «хрупких» странах и пройдут в следующем году выборы.

— в Турции муниципальные выборы в марте и президентские выборы в августе

— в Индонезии законодательные выборы в апреле и президентские выборы в июле

— в ЮАР законодательные выборы в июле

— в Индии всеобщие выборы в мае

— в Бразилии президентские, всеобщие и местные в четвертом квартале 2014 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал