Разумный Инвестор

Краткое описание моего портфеля

- 12 мая 2021, 22:04

- |

- комментировать

- ★31

- Комментарии ( 61 )

Разумный инвестор. Переход количества в качество

- 10 мая 2021, 01:04

- |

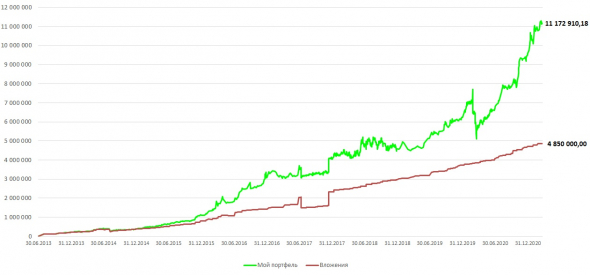

250 000 руб. => 15 000 000 руб. => 350 000 000 руб.

Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества предмета, то есть к его развитию. В этом и заключается закон перехода количества в качество — развитие осуществляется путём накопления количественных изменений в предмете, что приводит к выходу за пределы меры и скачкообразному переходу к новому качеству.

При преодолении меры количественные изменения влекут за собой качественное преобразование. Таким образом, развитие выступает как единство двух стадий — непрерывности и скачка. Непрерывность в развитии — стадия медленных количественных накоплений, она не затрагивает качества и выступает как процесс увеличения или уменьшения существующего. Скачок — стадия коренных качественных изменений предмета, момент или период превращения старого качества в новое. Эти изменения протекают сравнительно быстро даже тогда, когда принимают форму постепенного перехода.

( Читать дальше )

Бенджамин Грэхем. Разумный инвестор. Принцип инвестирования. Учитель Уоррена Баффета.

- 02 мая 2021, 13:28

- |

Решил написать сегодня пост о Великом человеке Бенджамине Грэхеме. Я долго не смел трогать эту тему, т.к надо было очень хорошо подготовиться! Тяжело писать о Великом человеке (тем более о таком).

Итак, Бенджамин Грэхем – известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Его карьера началась с должности посыльного в брокерской фирме Henderson & Loeb. Помимо его обязанностей посыльного он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата составляла 600 тысяч долларов.

В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффета.

В 1928-1956 годах, занимаясь делами компании Graham – Newman, Грем одновременно преподавал курс «Финансы» в Колумбийском университете. Написанная им в соавторстве с Дэвидом Доддом в 1934 году книга «Анализ ценных бумаг»

( Читать дальше )

10 лет на смартлабе!

- 23 марта 2021, 16:48

- |

Если не считать моего длинного бана в почти 4 года, но даже в это время мой дух был здесь)

Многое изменилось на смартлабе за 10 лет. Уже инвестиции в фаворе, а не спекуляции. Это хорошо.

10 лет, это и много и мало. Прошла целая эпоха. Цели, которые я ставил десятилетие назад почти исполнились. Но путь впереди может оказаться еще более грандиозным. Сейчас в планах иностранные инвестиции, но на это нужны компетенции, думаю, не ранее 2024-2025 гг. выйду на них.

Всем весеннего настроения!

P.S. Еще картинка эквити, время делает своё дело

( Читать дальше )

Обвала не будет

- 18 февраля 2021, 22:59

- |

Разумный инвестор. Реверс

- 07 февраля 2021, 19:08

- |

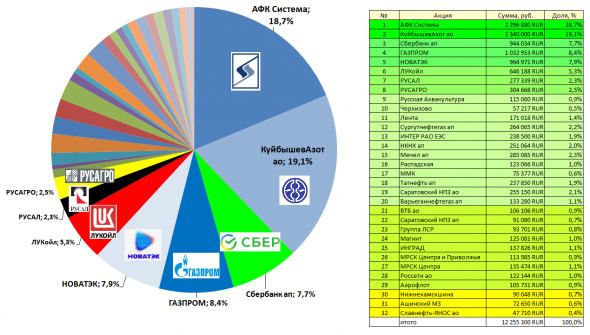

Сегодня опять про диверсификацию, а также о планах; и последние новости по портфелю.

В январе 2021 г.:

-покупал КуйбышевАзот ао.

-продал Варьёганнефтегаз ап.

Не совсем, как я планировал месяц назад в Разумный инвестор 2021, а точнее совсем не по плану. Но на то были объективные причины, рынок вырос достаточно бодро в январе выше 3300-3500 п. и я остановил покупки в принципе.

Однако КуйбышевАзот еще купил, так как заметил, что при росте цен на газ, капролактам и карбамид, а это важные товары для компании – акции не особо реагировали. Я покупал по 157-165 руб., и потом уже после разгона РДВ и сдувания взял еще по 162 руб.

Посмотрел, что пишет РДВ про КУАЗ, так всё правильно, актив дешевле аналогов, рост цен на газ ему на руку, а также рост цен на карбамид. Есть, правда, у них неточность: они не знают о квазиказначейском пакете акций, считая его собственностью руководства компании.

( Читать дальше )

30-50% годовых или стоимостное инвестирование на стероидах

- 23 января 2021, 18:05

- |

В моей прошлой статье Стоимостное инвестирование в эпоху высоких технологий я в общих чертах обрисовал свой подход применении Value Investing к растущим технологическим компаниям. Однако, данную методику можно применять гораздо более агрессивно. Об этом и пойдет речь в данной статье.

Мир ускоряется, технологии развиваются космическими темпами. Цикл подрывных инноваций укоротился с десятилетий до буквально десятка лет. К примеру, компания General Motors была лидером мирового автопрома на протяжении 70 лет. Компании Toyota потребовалось полвека, чтобы сместить GM с пьедестала. При этом платформам Android и iOS достаточно было десятилетия на “инновационный подрыв” легендарных смартфонов Blackberry. Подробней о теории подрывных инноваций вы можете почитать в книгах Клейтона Кристенсена. А про теорию ускорения развития и даже ускорения самого ускорения развития (технологическая сингулярность) — у Рэя Курцвейла.

В 21-м веке мы видим немало историй типа Netflix, Instagram, Nvidia и др., которые буквально за десятилетие превратились в бизнес-империи. А взрывной рост таких продуктов, как Zoom или Tiktok говорит продолжении тенденции к ускорению.

( Читать дальше )

Прочитал книгу "Разумный инвестор" Бенджамин Грэм

- 13 января 2021, 15:47

- |

Как говорится, в первых и последних главах книги зачастую содержится самая ценная информация. И вот на последнее странице наконец-то для меня открылась вся суть книги в нескольких строчках)

Идея в том чтоб купить компанию которая стоит 1$ по цене 40 центов.

«Он не изучает квартальные прогнозы, не смотрит на прогнозные прибыли на следующий год, не задумывается о том, какой сегодня день недели, не читает отчётов финансовых аналитиков, не интересуется текущими ценами, объём торгов и т. п. Он просто спрашивает: „А сколько на самом деле стоит этот бизнес?“

( Читать дальше )

Дивидендные аристократы России 2021

- 05 января 2021, 13:51

- |

Ранее по теме дивидендных аристократов:

1. Дивидендные аристократы США и России(март 2019)

2. Дивидендные аристократы США и России 2020(январь 2020)

3. Как дивидендные аристократы переживают коронакризис?(июнь 2020)

4. ЛУКойл может остаться дивидендным аристократом!(октябрь 2020)

5. Дивидендные аристократы. Прогноз на 2021-2022 гг. (ноябрь 2020)

Список российских дивидендных аристократов на 2021 год готов

( Читать дальше )

Разумный инвестор 2021

- 03 января 2021, 12:12

- |

«Только тот, кто видит невидимое, может достичь невозможного». Фрэнк Гейнс

За полтора месяца с крайнего поста про портфель Разумного инвестора — Разумный инвестор: перезагрузка не произошло больших изменений. В ноябре 2020 г. получена рекордная прибыль от переоценки портфеля за один календарный месяц! Миллион за месяц! 30 декабря 2020 г. счет закрылся на ист.хаях. Да и весь 2020 год оказался очень хорошим, рекордным по прибыли. Вот и кризис.

Портфель на конец 2020 года выглядит вот так

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал