Распадская

Распадская - чистая прибыль по МСФО за 1 полугодие 2018 года выросла на 34%

- 24 августа 2018, 09:23

- |

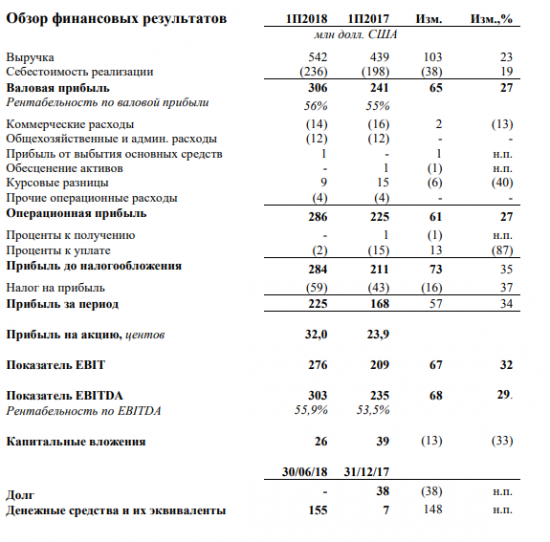

- В первом полугодии 2018 года выручка составила 542 млн долл. США, что на 23% выше, чем в первом полугодии 2017 года.

- Показатель EBITDA составил 303 млн долл. США, что на 68 млн долл. США выше, чем в первом полугодии 2017 года. Рентабельность по EBITDA выросла до 55,9% по сравнению с 53,5% в первом полугодии 2017 года.

- Чистый денежный поток от операционной деятельности составил 166 млн долл. США по сравнению со 201 млн долл. США в первом полугодии 2017 года.

- В отчетном периоде Компания получила чистую прибыль в размере 225 млн долл. США по сравнению с 168 млн долл. США в первом полугодии 2017 года.

- Объем добычи рядового угля всех марок в первом полугодии 2018 года составил 5,4 млн тонн по сравнению с 6,0 млн тонн в первом полугодии 2017 года.

- В первом полугодии 2018 года денежная себестоимость 1 тонны концентрата выросла на 23% год к году и составила 38 долл. США за тонну.

- В первом полугодии 2018 года фактическая средневзвешенная цена реализации угольного концентрата, приведённая к базису FCA Междуреченск, на всех региональных рынках составила 111,0 долл. США, в том числе на внутреннем рынке –132,1 долл. США для рынка Европы – 113,1 долл. США для стран АТР – 99,6 долл. США.

- В отчетном периоде капитальные вложения составили 26 млн долл. США по сравнению с 39 млн долл. США в первом полугодии 2017 года.

- По состоянию на 30 июня 2018 года денежные средства и их эквиваленты Компании составили 155 млн долл. США, общий долг на указанную дату отсутствовал.

пресс-релиз

- комментировать

- Комментарии ( 0 )

Распадская - может вернуться к выплате дивидендов не раньше 2019 г.

- 09 августа 2018, 21:15

- |

Президент Евраз Александр Фролов:

«Мы думаем над дивидендной политикой «Распадской». С другой стороны, как вы видите, итоги первого полугодия «Распадской» были не очень хорошими. Добыча немного снизилась»

«Сейчас слишком рано говорить о том, будут ли дивиденды выплачены по итогам 2018 г. Больше вероятность говорить об этом в следующем году, не в этом»

Работа над восстановлением уровня добычи будет основным фактором, который будет влиять на принятие решения.

Финанз

Распадская по 100 или по 200?

- 30 июля 2018, 01:54

- |

Но вот давайте на минуту представим, что это долгождагное событие наконец-то произошло — Менеджмент шахты принял прозрачную и понятную дивполитику. Станет ли распад привлекательней северстали? Пожалуй может и стать, если вдруг решит распределить 50% чистой прибыли или более на дивиденды. Тогда конечно, акции могут переоцениться раза в 2-2,5 до уровней р/е как у севки. Но вот вопрос, станет ли менеджемнт принимать такую дивполитику? Опять же и такое вполне возможно. Как никак 80% акций у Евраза и выводить дегьги через дивы ему более или менее удобно. Таким образом с вероятностью 50/50 новая дивполитика шахты может оказаться щедрой и прозрачной, что было бы хорошо даже для тех, кто не в лонге. Ведь ни одна бумага не переоценивается вдвое за одну торговую сессию и любой, хоть чуток следящий за бумагой инвестор упел бы в росте поучаствовать. Однако всё же, как мне кажется, новая дивполитика с большей долей вероятности может оказаться не такой уж щедрой или не такой уж прозрачной. В этом случае мы получаем гипотетическую возможность получить за 2018 от 1-15руб на акцию. Конечно рынок и такое воспримет как мега позитив, наверняка акции распада в моменте слетают к 120 или даже к 130, но гляньте на северсталь, у неё при 15% дивдоходности нет особо роста. Думаю это будет ждать и распадскую, принятие непрозрачной или прижимистой дивполитики убьет в ней единственную интригу и превратит бумагу в унылое болото. Акции распадской проведут годы в диапазоне 80-120 и это в лучшем случае, при стабильно высоком угле. А ведь в угле возможно и снижение...

В этой ситуации оптимальной стратегией на мой взгляд будет постоять в стороне, внимательно следя за новостным фоном вокруг компании. Войти в бумагу можно и по факту…

Распадская - добыча угля в 1 п/г 2018 г -9%г/г, до 5438 тыс тонн

- 26 июля 2018, 09:51

- |

В 1 полугодии 2018 года добыча на всех предприятиях Компании составила 5,4 млн тонн рядового угля (-9% г/г). Снижение добычи произошло за счет планового перехода шахты Распадская на работу двумя лавами, остальные активы показали рост производства.

Объем реализации угольного концентрата увеличился на 5% г/г и составил 3,5 млн тонн.

Основной причиной роста реализации стали усилия Компании по максимизации отгрузок на экспорт.

Реализация рядового угля показала рост в +112% г/г за счет увеличения отгрузок на предприятия ЕВРАЗа для переработки и реализации на рынке РФ.

( Читать дальше )

Распадская. На долго ли падение?

- 24 июля 2018, 15:41

- |

Вот здесь я показал наш портфель на текущий момент. Распадская в нем занимает, нужно признать, не малую долю и от динамики этой бумаги очень сильно зависит динамика нашего портфеля. Смотрим, что у нее под капотом, как любят говорить на смартлабе в последнее время:

Ближайший уровень поддержки — 95 рублей за акцию. Второй ключевой уровень поддержки — 80 рублей за акцию.

Почему важны эти два уровня? Потому что видим по всплескам объемов, что масштабные распродажи на этих уровнях прекращались, значит именно на этих уровнях кто-то крупный входил в бумагу, тем самым сдерживая ее от дальнейшего падения.

Как мы можем захеджироваться от возможного падения Распадской и обезопасить свой портфель через Forts? Смотрим на динамику Распадской на фоне динамики индекса ММВБ:

( Читать дальше )

Распадская - чистая прибыль по РСБУ за 1 полугодие 2018 года сократилась в 1,6 раза

- 24 июля 2018, 15:05

- |

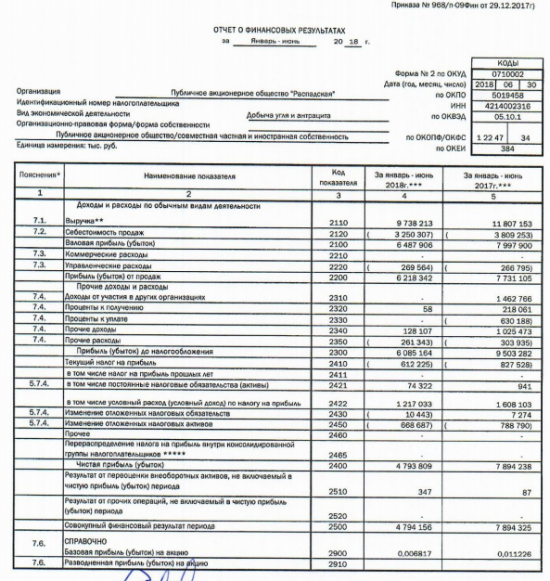

Чистая прибыль "Распадской" по РСБУ за 1 полугодие 2018 года сократилась в 1,6 раза – до 4,793 млрд рублей.

По итогам 1 полугодия 2017 года прибыль компании составляла 7,894 млрд рублей.

Выручка компании за отчетный период снизилась в 1,2 раза – до 9,738 млрд рублей.

Валовая прибыль сократилась на 19% — до 6,487 млрд рублей.

Прибыль от продаж упала на 20% — до 6,218 млрд рублей.

Доналоговая прибыль составила 6,085 млрд рублей, что стало в 1,5 раза ниже.

отчет

Выбор компании для инвестирования. Как оценить ее бизнес?

- 12 июля 2018, 11:53

- |

Доброго времени суток, коллеги!

Перед отпуском решил разобрать достаточно серьезную тему. Пост будет очень объемный, и надеюсь полезный. Возможно, кому-то послужит настольным гайдом по оценке компаний. Он вам поможет в дальнейшем понять фундаментальный разбор компаний и деятельность бизнеса в целом.

Тему назвал: “Выбор компании для инвестирования. Как оценить ее бизнес?”

Нужно отчетливо понимать, что нет инструмента и анализа, который с 99.9% покажет вам, что та или иная компания идеальна для инвестирования и при ее покупке цена однозначно вырастет, и будет расти дальше.

Я придерживаюсь исключительно фундаментального анализа. О нем дальше и пойдет речь.

Предположим, у нас есть определенная сумма денежных средств, и мы хотим ее инвестировать. У нас уже есть депозит в банке, куплено немного валюты и есть сумма на инвестиции. Огромное количество компаний, куда можно проинвестировать, но как определиться, как правильно распределить деньги?

Начнем разбираться..

( Читать дальше )

Акции ВТБ подошли к незакрытому гэпу

- 28 июня 2018, 16:00

- |

Индекс Мосбиржи к 14.15 мск вырос на 0,19% до 2257,96 пункта, а индекс РТС увеличился на 0,36%, до 1128,9 пункта.

Рубль к середине дня укрепился против доллара и евро. Доллар держался чуть выше 63 руб, а евро – чуть выше 73 руб.

Эмитенты. В лидерах роста к середине дня пребывали акции ВТБ (+2,05%), а также бумаги “Распадской” (+1,65%). В лидерах падения были котировки НМТП (-2,45%), а также обыкновенные акции “Татнефти” (-1,58%).

Акции ВТБ подошли к незакрытому с начала июня гэпу между уровнями 4,85-5 коп, где приостановили повышение. Сила восходящего тренда, согласно ADX, не так высока. Кроме того, бумаги подошли к верхней полосе Боллинжера дневного графика. Открывать новые “длинные” позиции стоит при закреплении выше 4,85 коп. Краткосрочным “быкам”, не желающим рисковать, можно уже сейчас зафиксировать прибыль или же установить стоп-лосс в районе 4,75 коп.Кожухова Елена

ИК «Велес Брокер»

Рост акций Евраза пока не полностью отразился на бумагах его "дочки" - Распадской

- 13 июня 2018, 15:42

- |

Резюме

Растущая экспортоориентированная компания, без долга, акции которой дают защиту от возможной дальнейшей девальвации рубля.

Обоснование

У компании был очень хороший отчет за 2017 год и неплохой за 1 квартал 2018 года (рост выручки и одновременное снижение себестоимости продаж). Компания имеет нулевой чистый долг. Менеджмент реализует планы по значительному росту объемов производства с акцентом на более дорогой премиальный уголь и концентрат коксующего угля. Цены на уголь стабильны на фоне роста мировой экономики, объемы отгрузки угля на экспорт растут. Компания, как экспортер, выигрывает от девальвации рубля, а риски дальнейшей девальвации сейчас высоки.

Менеджмент обещал сформулировать новую внятную дивидендную политику, что будет способствовать росту интереса инвесторов, ориентированных на дивиденды. Рост акций материнской компании EVRAZ plc (с 16/04/18 рост на 50% в фунтах или на 43,4% в долларах) пока не полностью отразился на динамике акций компании (рост за аналогичный период на ~32,5% в рублях).Костырко Игорь

УК «УНИВЕР Менеджмент»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал