SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Риски

Как торговать так, чтобы было пофиг куда двинет рынок?

- 15 февраля 2012, 17:22

- |

Ох уж мне эта чехорда, которую наблюдаю тут целыми днями, периодически ёрничая относительно того как искренне, глубоко и слеповерно народ пишет вверх на все, вниз с плечом итп.

ОК, допустим вы торгуете ради драйва, торгуйте получайте адреналин, кайфуйте.

Но я наверное не открою тайну, что рынок, как источник заработка, это просто инструмент, вы приходите как обыно на работу и начинаете выполнять определенные, довольно скучные действия, которые в итоге вашего труда принесут денег. Нассим Талеб писал в предисловии к своей книге очень мудрую мысль, суть примерно такая

Dynamic hedging is more like a medicine than biology,

что можно перевести как, динамическое хеджирование, скорее не наука а ремесло.

Итак, о чем это я? Ах да, чтобы не дрожать перед статой, чтобы быть в рынке и получать адреналин, тем не менее, и самое главное, чтобы получать доход от этой деятельности необходимо осваивать рыночно-нейтральные позиции.

( Читать дальше )

ОК, допустим вы торгуете ради драйва, торгуйте получайте адреналин, кайфуйте.

Но я наверное не открою тайну, что рынок, как источник заработка, это просто инструмент, вы приходите как обыно на работу и начинаете выполнять определенные, довольно скучные действия, которые в итоге вашего труда принесут денег. Нассим Талеб писал в предисловии к своей книге очень мудрую мысль, суть примерно такая

Dynamic hedging is more like a medicine than biology,

что можно перевести как, динамическое хеджирование, скорее не наука а ремесло.

Итак, о чем это я? Ах да, чтобы не дрожать перед статой, чтобы быть в рынке и получать адреналин, тем не менее, и самое главное, чтобы получать доход от этой деятельности необходимо осваивать рыночно-нейтральные позиции.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 11 )

Проблемы с интернетом были есть и будут. Это не вина брокера.

- 10 февраля 2012, 13:02

- |

Цитата:

Мой ответ:

Да, они всегда есть и будут.

И риски соединения КЛИЕНТА С БРОКЕРОМ — ЭТО РИСКИ КЛИЕНТА. Здесь вопросов нет.

А вот риски соединения брокера с биржей — это риски брокера. И нечего их перекладывать на клиента. А учитывая пугающую частоту таких случаев у брокера А, то не ясно в чем на самом деле причина.

Варианты:

1)Причина сбоев на самом деле в чем-то другом (может быть сбоев и нет вовсе), но проблемы с интернетом позволяют перенести ответственность с брокера на кого-нибудь. Поэтому такая причина очень удобная

2)жадность или бедность, которая не позволяет настроить многократное дублирование каналов связи. Уверен, что использование 3-х кратного дублирования более чем достаточно.

( Читать дальше )

Проблемы с интернетом были есть и будут. Порой они бывают, не только у брокеров, но и у бирж. От этих случаев никто не застрахован.

Мой ответ:

Да, они всегда есть и будут.

И риски соединения КЛИЕНТА С БРОКЕРОМ — ЭТО РИСКИ КЛИЕНТА. Здесь вопросов нет.

А вот риски соединения брокера с биржей — это риски брокера. И нечего их перекладывать на клиента. А учитывая пугающую частоту таких случаев у брокера А, то не ясно в чем на самом деле причина.

Варианты:

1)Причина сбоев на самом деле в чем-то другом (может быть сбоев и нет вовсе), но проблемы с интернетом позволяют перенести ответственность с брокера на кого-нибудь. Поэтому такая причина очень удобная

2)жадность или бедность, которая не позволяет настроить многократное дублирование каналов связи. Уверен, что использование 3-х кратного дублирования более чем достаточно.

( Читать дальше )

Парный , арбитражный трейдинг.

- 09 февраля 2012, 22:18

- |

Со вечера вчерашнего дня стал в позу по ВТБ и СБЕРУ, а утром накосячил. Продал вместо ВТБ серебро. А там сред и один пункт 30 руб. Откупился сразу. Почти все прошлепал. 146 р осталось. Сейчас опять оставлю на завтра. Буду повнимательней. В угадайку, что бы нескучно было одним конем можно побаловаться на другом счете. Нужно робота смастерить. Да даже не робота а написать скрипт. Программу купил, составляет пары, работает с Плазой, Квиком, Смаркомом. Программист нужен из Питера, что бы помог разобраться со скриптами. Есть с пяток готовых, но такое все — по двум скользящим, канальные… Не то. Хочу сам разобраться.

Парный , арбитражный трейдинг

- 08 февраля 2012, 13:10

- |

Сегодня зашел рановато. В моменте был в просадке 2 000 руб. Закрылся опять таки рановато. Но лучше синица в руках, чем журавль в небе. Поднял 0.4% на депо, не на ГО. Комиссия биржи 15 руб. Если Смарт не врет. Сижу в кэше. Подожду что там с Греками определится или опять отложат. Выкладываю скрин по просьбе трудящихся трейдеров. Как выяснил комиссия брокера такая же. Следовательно 30 руб. Комиссия на разных инструментах разная и отличается очень существенно. от 0.125 до 2 руб. Это следует учитывать.

Риски при торговле опционами. Часть 2,5

- 06 февраля 2012, 18:00

- |

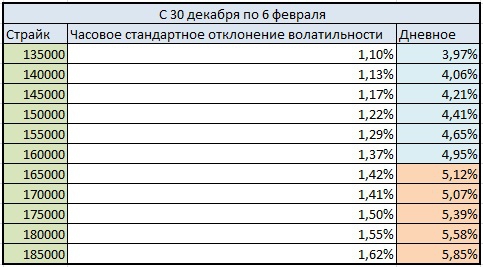

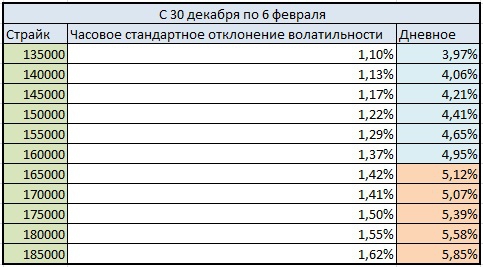

В этой маленькой записке я хочу привести пример как важен вегалимит при построении опционных позиций.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

Итак, в прошлом посте http://smart-lab.ru/blog/37582.php я предложил систему расчета лимитов при тоговле опционами.

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

С чего начинать торговать опционами?

- 02 февраля 2012, 15:43

- |

Меня часто спрашивают с чего начать какие книжки почитать итд тп, но на самом деле секрет торговли опционами очень прост, все завязано на систему лимитов риска которую Вы применяете.

Почему для того, чтобы разориться трейдеру на ММВБ нужен по крайней мере месяц. а трейдеру на ФОРТС достаточно 3х клирингов? Все дело не в том. чо у них проблемы с прогнозами, все дело ИСКЛЮЧИТЕЛЬНО в размере позиции.

Достаточно просто выработать критерий по торговле фьючерсом или акциями. С опционами все сложнее. Для начала предлагаю ознакомиться с моей системой лимитов, которую я применяю довольно давно.

Она хорошо подходит для высокоспекулятивных счетов и сумм менее 5млн руб. то есть большинству аудитории торговцев.

Во второй части данного топика отвечу на вопросы если они возникнут и более конкретно приведу примеры позиций который вписываются в лимиты, а так же обсудим перелимит и выходы из ситуации.

Почему для того, чтобы разориться трейдеру на ММВБ нужен по крайней мере месяц. а трейдеру на ФОРТС достаточно 3х клирингов? Все дело не в том. чо у них проблемы с прогнозами, все дело ИСКЛЮЧИТЕЛЬНО в размере позиции.

Достаточно просто выработать критерий по торговле фьючерсом или акциями. С опционами все сложнее. Для начала предлагаю ознакомиться с моей системой лимитов, которую я применяю довольно давно.

Она хорошо подходит для высокоспекулятивных счетов и сумм менее 5млн руб. то есть большинству аудитории торговцев.

Во второй части данного топика отвечу на вопросы если они возникнут и более конкретно приведу примеры позиций который вписываются в лимиты, а так же обсудим перелимит и выходы из ситуации.

Шортистам

- 01 февраля 2012, 15:45

- |

Отзовитесь — осталься кто жыв? А есть ли такие, кто признал что он не прав и урезал свои риски стопами?

Ищу нового брокера для торговли на FORTS (обратил внимание на интересный риск)

- 26 января 2012, 14:00

- |

Итак, я как-то уже упоминал, у моего брокера есть заградительный тариф (со слов брокера) для отсечения новичков от срочного рынка FORTS (видимо, тут речь не про новичков, а скорее про клиентов с небольшими счетами).

Собственно, я плачу в месяц 1000 рублей просто за доступ к торгам.

Понятно, что сумма небольшая, но, когда ты торгуешь один контрактом (а это я :), потому что учусь, набираюсь опыта), как то надоедает постоянно отбивать этот расход.

Кроме того, есть у меня некоторый финансовый план на ближайшие три года:

Планирую заводить каждый месяц по 40 т.р. и стараться заработать в месяц 3%. Учитывая эти скромные планы, комиссия в 1000 рублей каждый месяц — как-то не так уж и малы получается.

Поэтому, для рынка FORTS я сейчас ищу другого брокера.

На данный момент я смотрю в сторону Цериха.

Пытался с ними сегодня пообщаться, и, изначально, они меня сильно удивили, когда заявили, что помимо фикса за контракт берут ещё и 0.01% (без НДС) от оборота.

( Читать дальше )

Собственно, я плачу в месяц 1000 рублей просто за доступ к торгам.

Понятно, что сумма небольшая, но, когда ты торгуешь один контрактом (а это я :), потому что учусь, набираюсь опыта), как то надоедает постоянно отбивать этот расход.

Кроме того, есть у меня некоторый финансовый план на ближайшие три года:

Планирую заводить каждый месяц по 40 т.р. и стараться заработать в месяц 3%. Учитывая эти скромные планы, комиссия в 1000 рублей каждый месяц — как-то не так уж и малы получается.

Поэтому, для рынка FORTS я сейчас ищу другого брокера.

На данный момент я смотрю в сторону Цериха.

Пытался с ними сегодня пообщаться, и, изначально, они меня сильно удивили, когда заявили, что помимо фикса за контракт берут ещё и 0.01% (без НДС) от оборота.

( Читать дальше )

Десять политических рисков для мировой экономики

- 16 января 2012, 00:27

- |

Десять политических рисков для мировой экономики

Помимо экономических переворотов на развитие рынков влияют и геополитические угрозы. Список рисков, которые могут расшатать мировую экономику в 2012 году, составили аналитики из японского банка Nomura.

1. Распад еврозоны

Рынки начинают понимать, что евро стоит перед экзистенциальным кризисом. Европейский долговой кризис вступает в самую резкую фазу. Банк Nomura и инвесторы верят, что катастрофу в итоге предотвратит Европейский центральный банк или Германия, которая может поручиться за благоразумное поведение более слабых стран ЕС.

2. США грозит понижение рейтинга

Соединенным Штатам грозит понижение кредитного рейтинга со стороны агентства Moody's. Оно собирается снизить рейтинг, если в Конгрессе продолжится политический раскол.

Пространство для маневров в фискальной политике к тому же будет ограничивать тот факт, что для США 2012 год будет годом выборов. Выборы должны пройти 6-го ноября.

( Читать дальше )

Помимо экономических переворотов на развитие рынков влияют и геополитические угрозы. Список рисков, которые могут расшатать мировую экономику в 2012 году, составили аналитики из японского банка Nomura.

1. Распад еврозоны

Рынки начинают понимать, что евро стоит перед экзистенциальным кризисом. Европейский долговой кризис вступает в самую резкую фазу. Банк Nomura и инвесторы верят, что катастрофу в итоге предотвратит Европейский центральный банк или Германия, которая может поручиться за благоразумное поведение более слабых стран ЕС.

2. США грозит понижение рейтинга

Соединенным Штатам грозит понижение кредитного рейтинга со стороны агентства Moody's. Оно собирается снизить рейтинг, если в Конгрессе продолжится политический раскол.

Пространство для маневров в фискальной политике к тому же будет ограничивать тот факт, что для США 2012 год будет годом выборов. Выборы должны пройти 6-го ноября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал