Риск

Управление рисками

- 26 апреля 2015, 22:37

- |

Как не додумался до этого раньше?

-Думал вот только мне казалось это излишне просто.

Разве не слышал об этом от всех торгующих трейдеров?

-Слышал, но как обычно пропускал мимо ушей и считал себя умнее, раз у меня и без этого получалось торговать в +.

Почему сейчас?

Увидев убыток от одной сделки в 7-20%, а таких за 4 месяца было минимум 5, вопрос как исключить этот волнительный момент в торговле, побудил к созданию таблицы расчета. Уверен, что результат не заставит себя долго ждать, а пока смотрим результат без нововведения.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Как застраховаться от валютного риска

- 24 апреля 2015, 18:25

- |

Имея достаточный опыт торговли на америке ( СМЕ и немного NYSE), поробовав Фортс пришел к выводу, что для внутри дневной торговли — это идеальный рынок.

Суперволатильность

Дешевый тик

Дармовой комис

Неэфективности работают в РАЗЫ лучше чем на СМЕ

СИ просто сказка для интрадея

НО!

Проблема валютных рисков.

Для того, что бы открыть депозит, нужно поменять доллары на рубли.

Курс, мягко сказать не стабилен, сегодня 50 0, завтра 60 и сходу 20% потерь только на курсе

Варинт у меня такой, на каждую 1000 уе открытого депозита, купить 1 лот СИ и оставить, по сути зафиксирую курс

Придется конечно часть депо отдать под ГО и возможную просадку, но

основная проблема в том, что я активно торгую Си внутри дня, и мне эти хеджевые лоты реально будут мешать.

Может кто-то сталкивался с подобной проблемой?

Как вариант открыть 2 счета, первый торговый, второй конкретно под хедж

Возможно купить дальний или опционы ( я в них ноль)

Кто, что посоветует?

Спасибо

Риск в виде потери денег и риск в виде потери жизни

- 19 апреля 2015, 15:08

- |

В любой деятельности есть риск потери чего-либо: уважения, должности, денег………… порой даже и жизни. В 90-е годы предприниматели рисковали жизнями, чтобы заработать. Многие боятся заходить в сделку, боясь потерь. Но эти потери очень малы по сравнению с тем, чем рисковали в 90-е.

Оптимизация торговой системы

- 01 апреля 2015, 23:25

- |

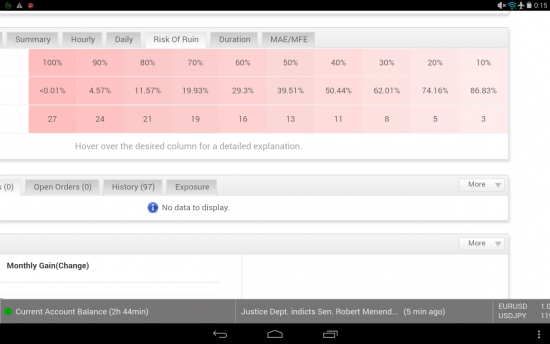

Может кто даст ссылочку на видео или любой другой учебный материал, что-бы разобраться с таблицей:

Ну и не только с таблицей, а в принципе с методикой улучшения трейдов.

А можно ли при риске в 20 % сделать прибыль 600% ВСЕГО ЗА ОДИН МЕСЯЦ ТОРГОВЛИ .А кто смог это сделать?

- 23 марта 2015, 22:13

- |

А можно ли при риске в 20 % сделать прибыль 600% ВСЕГО ЗА ОДИН МЕСЯЦ ТОРГОВЛИ .А кто смог это сделать?

Есть ли для Вас норма прибыли в день?

- 16 марта 2015, 14:03

- |

Приветствую, друзья.

На рынке я не так давно, торгую фьючерсом СИ через скальперский привод (мне так удобнее). Соттветственно стиль торговли- скальпинг.

И интересная штука повторяется изо дня в день уже 2 недели: с утра я беру стабильно около 200 пунктов, все норм.

Если после этого я продолжаю скальпить, то я выхожу либо в ноль, либо в минус )).

Теперь думаю-или брать 200 п. и уходить в этот день, нарабатывая опыт при этом?

Или все же после 200 п. продолжать ?

Посоветуйте пожалуйста.

А как с РМ обстоят дела?

- 02 марта 2015, 04:54

- |

Квадрант ЛУКАВСТВА

- 01 марта 2015, 01:36

- |

натолкнулся недавно на очередную рекламу вебинара одного уважаемого и известного человека с именем Дмитрий, «Как стать рантье: Теория накопления богатства применительно к

биржевой игре». применительно к трейдингу я не буду ничего сравнивать, достаточно слова ИГРА.

ну что же еще одна интерпретация Роберта. Признаюсь, что во времена когда еще Дорогавцев Сергей не был начальник какого-то там отдела в Финаме, а был обычным управляющим и вел свой семинар «На ошибках учатся» я был поражен некоторыми откровениям и его интерпретацией «труда Роберта».Про саму книгу Роберта я конечно же еще с юношества слышал и еще тогда не понимал как это можно брать и закладывать одну недвижимость, чтобы строить другую, ну и все в том же духе.Во многих вопросах я еще был желторотиком.так вот все эти разделения на 4ре категории достаточно четко рисуют некие жизненные страты, в которых находится человек, но вот что замалчивается так это жизненные реалии условий нахождения в каждом «квадратике».

( Читать дальше )

Какие ориентиры по доходности и риску?

- 15 февраля 2015, 00:42

- |

Когда у человека (не важно, трейдер он или нет) появляются свободные деньги, встаёт вопрос о том, как их наиболее выгодно использовать. Иными словами появляется потребность вложить деньги с наибольшей отдачей, минимальными рисками, и в то, что при необходимости можно быстро и легко продать (вывести деньги). Такую возможность предоставляет, например, инвестирование в ценные бумаги на бирже.

Сколько же можно заработать на бирже? Можно ли заработать 1000% в день? Наверное, можно. Но в последующие дни есть все шансы потерять ещё больше. Вспоминается старый анекдот про мухоморы: «Можно ли есть мухоморы? Ответ: Да, но только один раз в жизни».

А можно ли делать каждый месяц 20% на протяжении года? Как вы считаете, при каких условиях это возможно и возможно ли вообще? И в целом, какие должны быть ориентиры по доходности и риску? Почему, например, текущая доходность портфеля Баффета составляет «всего» 8,37% годовых? Кто как считает?Как снизить риск инвестиций

- 11 февраля 2015, 14:36

- |

Почему я инвестирую в акции? На то у меня пара причин. Первая заключается в том, что вложения в акции — это вложение в бизнес, а я бизнес люблю и понимаю. Вторая - в том, что акции обычно растут. На небольшом временном промежутке они могут снижаться, но в среднем их цены растут и растут (что важно), опережая инфляцию. К тому же по акциям случаются дивиденды и происходит байбэк, что добавляет выгод от их владения. Рискованными же они становятся только тогда, когда за них переплачивают.

Не переплачивать за актив и не брать на себя лишний риск мне помогает Value Investing. Суть данной стратегии состоит в покупке недооцененных бумаг, то есть таких, что торгуются ниже своей реальной стоимости и в результате дают запас прочности по цене (Margin of Safety).

- Margin of Safety - это разница между справедливой (внутренней) и рыночной стоимостью акции. Это та самая разница между «ценой» и «стоимостью», которую Бенджамин Грэхем обозначил удивительно метко: «Цена — это то, что ты платишь, а стоимость — что получаешь».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал