Россия

Иран и Китай подписали соглашение о сотрудничестве

- 27 марта 2021, 16:54

- |

Иран и Китай подписали в Тегеране соглашение о сотрудничестве сроком на 25 лет. Как сообщает государственное телевидение, соглашение было подписано министрами иностранных дел обеих стран Ван И и Мохаммадом Джавадом Зарифом в субботу.

Это открывает Китаю возможность инвестировать миллиарды. Взамен Иран будет поставлять нефть по низким ценам. Планируется также сотрудничество в военной области.

Президент Хасан Рухани охарактеризовал сотрудничество с Китаем как стратегическое. «Мы хотим, чтобы Китай стал крупным торговым партнером Ирана», — сказал Рухани, согласно веб-порталу президентской администрации, на встрече с Ван И в субботу. Ранее Рухани классифицировал соглашение как стратегически важный проект для экономического роста в Иране, а также стабильности и мира в регионе.

Из-за санкций, введенных США в 2018 году, Иран находится в остром экономическом кризисе, который усугубился пандемией. Поскольку новый президент США Джо Байден не желает отмены санкций в краткосрочной перспективе, правительство больше ориентируется на Китай и Россию.

- комментировать

- Комментарии ( 22 )

Что происходит?

- 25 марта 2021, 13:57

- |

Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

Как выглядит счастье в РФ

- 22 марта 2021, 23:30

- |

Счастье в РФ — это массовое строительство говенного (без отделки) жилья под правильной крышей.

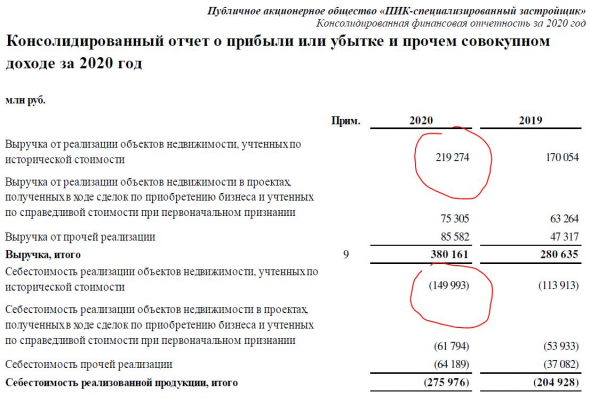

Не веришь? Открой свежую отчетность ПИК — отчет о прибылях и убытках. Вот его фрагмент:

И ты уже спросишь — ну и где тут счастье? И я тебе отвечу:

Представь, что ты за год построил и продал дачный домик. На строительство домика потратил 149 993 руб., а продал его за 219 274 руб. Твой профит = 69 281 руб. (~50% от вложенных средств). А теперь умножь это все на миллион и натяни на Москву и за ее пределы.

Скажи, пожалуйста, как много ты знаешь крупных бизнесов, генерирующих 50% белой маржи?

Мне такие бизнесы не известны. Поэтому, я считаю, что строительство говенного (без отделки) жилья в РФ под правильной крышей — это счастье.

Какие разные дома

- 21 марта 2021, 15:34

- |

А так выглядит типовой дом в спальном районе Финляндии, где правящим классом являются капиталисты (местные и импортные):

( Читать дальше )

День сурка или как Банк России инфляцию контролировал

- 19 марта 2021, 19:08

- |

Банк России увеличил процентную ставку на 25 базисных пункта, объясняя это действие возросшими проинфляционными рисками.

🤦🏼♂️Российский Центробанк, к сожалению, из тех Центробанков который имеет низкую независимость от правительства в связи с чем, часто принимает ПОПУЛЯРНЫЕ решения для удовлетворения политических амбиций правительства. Популярное решение повысить ставку на 25 базисных пунктов сейчас, не давая сигналов об этом Банковской системе — непонятное решение🤷🏼♂️. Банк России решил проявить жёсткость, даже не оглядываясь на такие факторы как экономика и безработица. Банк России как бы использует объектом денежно-кредитной политики спрос на деньги, но использует ДКП слишком… хотелось сказать консервативно, но больше кажется подходит слово упрямо.

👉🏻Безработица на данный момент в России 5.8% при допандемийного показателя в 4.6%, получается так, что безработица при повышении ставки увеличится или останется как минимум без изменений. К примеру, если посмотрим на инфляцию с 2014-2016 годов, то она была в районе 12-16% при безработице в районе 5.5-6%, так вот потребовалось 4 года для того, чтобы безработица снизилась ниже 4.5%. Только тогда ставка (после резкого взлёта) снижалась тоже в течение 4 лет с 16% до 7.5%

( Читать дальше )

Инвестиции в США или Россию?

- 17 марта 2021, 19:13

- |

Приветствую всех! Сегодня хочу поговорить о самой обсуждаемой теме среди инвесторов, живущих в России и самом частом вопросе: «Инвестиции в США или Россию?»

Очевидны причины и истоки такого вопроса:

- Проблема «жуткого» обесценивания рубля и инфляции в России

- «Хороший» рост американского рынка в лице индекса S&P500

- «Плохой» рост российского рынка в лице индекса РТС

- Политические риски в России

Часто среди широких слоев населения инвестиции сводятся просто к покупке валюты. Все бы ничего, но даже среди профессионалов можно найти такие рекомендации. Думаю, можно долго не объяснять, что хранить деньги в деньгах в долгосрочном периоде нет смысла из-за присутствия инфляции в любой валюте. В долларах, это в среднем 2% в год. Иными словами, доходность инвестиций в доллары в среднем -2% годовых.

Конечно, можно пытаться играть на валютах, покупая подешевле, продавая подороже. Но это чистые спекуляции, а не инвестиции в долгосрок, чему посвящен мой блог. Поэтому просто валюта в качестве инвестиций на долгосрочный период – сразу нет.

( Читать дальше )

Денежно-кредитная интрига

- 16 марта 2021, 16:48

- |

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Российские авиакомпании по-прежнему находятся в непростом положении - Финам

- 15 марта 2021, 16:50

- |

На данный момент российские авиакомпании по-прежнему находятся в непростом положении, поскольку международное авиасообщение еще не восстановлено, а доходы населения продолжают снижаться. Одним из ключевых драйверов роста отрасли станет скорейшее проведение массовой вакцинации против коронавируса. Чем эффективнее будет осуществляться процесс вакцинации, тем скорее страны будут открывать свои границы и снимать локдауны. Таким образом, пока авиакомпании не возобновят в полной мере свои рейсы, говорить о восстановлении в отрасли точно не приходится, хотя и в случае скорого возобновления авиасообщений ей потребуется приличное количество времени, чтобы целиком оправиться от «коронакризиса».

Тем не менее, мы полагаем, что худшее уже позади, и на данный момент российская авиация активно работает над развитием внутренних направлений, что сможет ускорить процесс восстановления в отрасли. Благоприятное воздействие на авиаперевозчиков в краткосрочной перспективе будет также оказывать открытие весенне-летнего сезона, который традиционно является самым загруженным периодом в году.Пырьева Наталия

ГК «Финам»

Россия, Бюджет, Нефть, Дефицит.

- 11 марта 2021, 14:14

- |

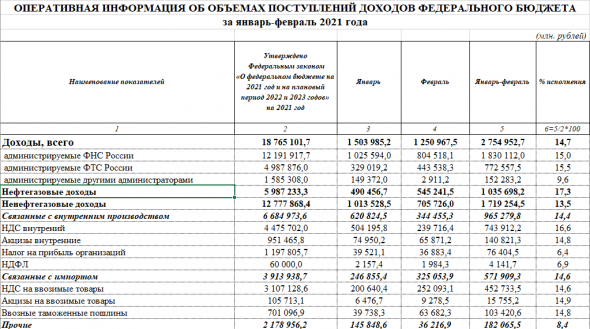

Дефицит бюджета РФ в январе-феврале 2021 составил 645,05 млрд рублей

Доходы бюджета составили 2,755 трлн рублей, расходы — 3,4 трлн рублей

🗣Путин в сентябре 2020:

Доля нефтегазовых доходов в общем объеме доходов федерального бюджета РФ в 2021 г. должна снизиться до 33%.

На данный момент мы видим, что нефтегазовых доходов за январь-февраль в бюджете 37.5%, а желание Минфина тех же цен на нефть и рубля для того, чтобы бюджет получил лишние 2.5 триллиона говорит нам о том, что планы Путина скорее всего выполнены не будут учитывая в 645 миллиардов.

☝🏻Первое правило Бойцовского клуба — обесценивай рубль когда нужно получит профицит в бюджете.

😇Не является рекомендацией. Ставь «ХОРОШО» автору и заходи в ТеЛеГу

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал