Ростелеком

Дочерняя компания Ростелекома передала 4,6% акций оператора в ЗПИФ для опционной программы

- 13 ноября 2017, 13:32

- |

Акции передаются под программу мотивации менеджмента Ростелекома.

«Мобител» передал фонду на оплату инвестиционных паев 117 миллионов 688,431 тысячи обыкновенных акций Ростелекома. В результате доля принадлежащих «Мобителу» голосующих акций оператора снизилась до 10,49% с 15,06%. Сделка состоялась 10 ноября.

«Мобител» также владеет пакетом «префов» «Ростелекома» (30,79% от этого типа акций). Всего до передачи части голосов в ЗПИФ «Мобител» владел 16,24% в капитале материнской компании.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Следящие стоп ордера - Башнефть и Ростелекомт (СМС-оповещения)

- 10 ноября 2017, 13:41

- |

( Читать дальше )

MCSI - претенденты на вступление

- 08 ноября 2017, 15:55

- |

Очередная ребалансировка MSCI Russia состоится 13 ноября, и уже сейчас аналитики выдвигают предположения, какие компании выйдут, а какие войдут в индекс.

Претендентами на вступление в MSCI Russia в ноябре называют компании Полюс, ММК и депозитарные расписки Мегафона. Капитализация Ростелекома ниже конкурентов: Мегафона в два раза, ММК в три раза, а Полюса в четыре раза. Проигрывают бумаги и по среднедневным оборотам торгов. Кроме того, есть определенные шансы на включение в индекс у Русала и Аэрофлота.

Исключение обыкновенных акций Ростелекома из индекса может привести к оттоку из акций около $75 млн. По подсчетам аналитиков ВТБ Капитал акции должны достигнуть в цене 75 руб. за бумагу, чтобы остаться в MSCI.

Вторым претендентом на исключение считаются депозитарные расписки АФК Системы, составляющие 0,49% индекса. Из-за судебных разбирательств бумаги системы существенно просели в цене за последний год.

Следящие стоп ордера - Роснефть, Лукойл, Аэрофлот, Акрон, Ростелекомт (СМС-оповещения)

- 08 ноября 2017, 09:29

- |

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 07 ноября 2017, 09:26

- |

Как прошло крупнейшее за пять лет IPO российской компании. En+ стала публичной компанией и может задуматься о новых слияниях

На зарубежных инвесторов En+ пришлось около 85% заявок. Самый крупный пакет – на $250 млн – купил Qatar Investment Authority (QIA). Бумаг на $125 млн купил фонд Capital World (структура американской Capital Group). Сингапурский Government Investment Corp. купил на $45 млн. Российские инвесторы – примерно на $220 млн, на $50 млн купил РФПИ с партнерами, немного – связанная с Сулейманом Керимовым компания Bonum Capital. (Ведомости)

"Газпром" закончил строительство «Турецкого потока» в РФ, продолжил в Турции

( Читать дальше )

Дивиденды2017. Переходим в новый год.

- 06 ноября 2017, 16:15

- |

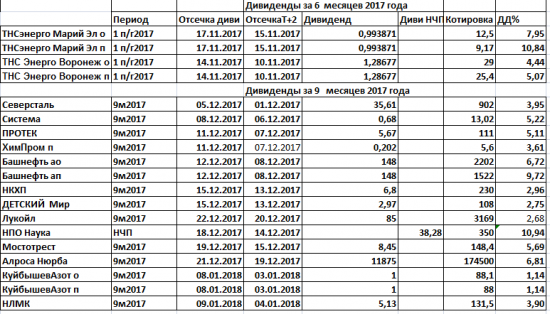

Дивидендные отсечки КуйбышевАзот и НЛМК состоятся уже в 2018 году.

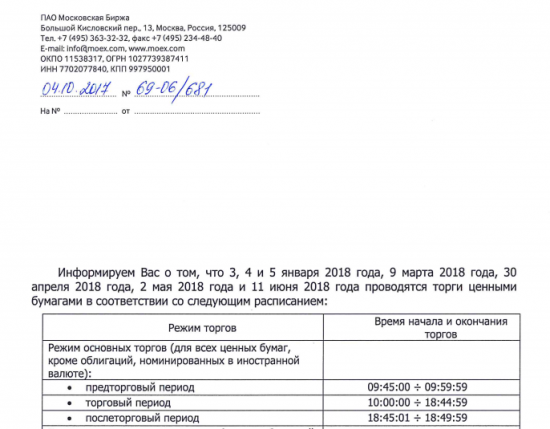

Чтобы не ошибиться с расчетом режима Т+2 смотрим, как будет работать Мосбиржа в праздничные дни в 2018 году

( Читать дальше )

Энельгин Ростелу

- 03 ноября 2017, 16:02

- |

Отчетный период продолжается, но пока информация поступает очень дозированно, можно останавливаться на каждом отчете отдельно. Сегодня кратко рассмотрим Ростелеком и Энел, которые предоставили отчетность вчера. Сразу отмечу, в расчетах и анализе я опирался на данные 2 ноября, на момент выхода статьи (или протчения вами, если вы будете знакомиться с матриалом, например, на следующей неделе) котировка будет уже иной. Впрочем, котировка явление переменчивое.

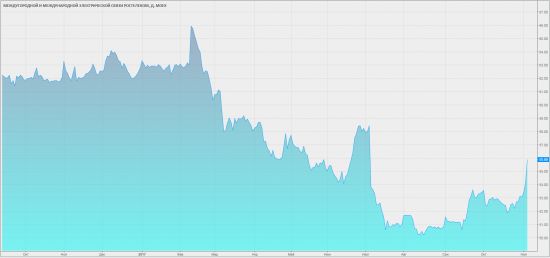

Итак, Ростелеком. Я привел график префов, т.к. у меня есть только они и то купленные в недавнем прошлом возле 50 рублей на 2% от счета. Сегодня мы видим, как цена активно дорожает, попробуем разобраться насколько привлекательны эти бумаги, в этом нам помогут отчетность МСФО за 9 месяцев, презентация, пресс-релиз, а также положение о дивидендной политике.

( Читать дальше )

Ростелеком продолжает показывать хорошие квартальные результаты

- 03 ноября 2017, 12:20

- |

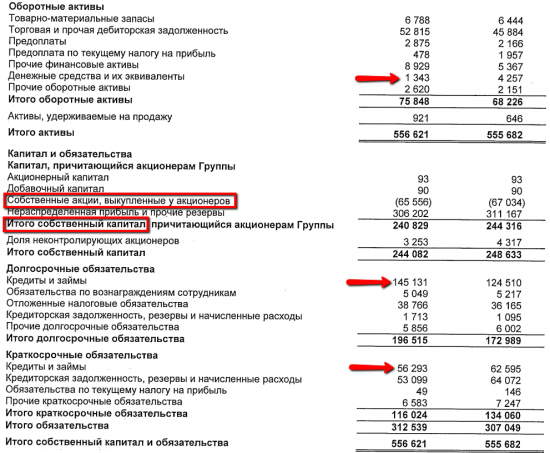

Выручка возросла на 4% год к году. Вчера Ростелеком представил хорошую отчетность за 3 кв. 2017 г. по МСФО, продемонстрировав рост выручки и OIBDA лучше наших ожиданий. В частности, выручка увеличилась на 4% (здесь и далее – год к году) до 75,6 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 3% и 1% соответственно. OIBDA осталась на уровне прошлого года (25,0 млрд руб., или 424 млн долл.), оказавшись выше нашего и рыночного прогнозов на 4% и 1% соответственно. Таким образом, рентабельность по OIBDA сократилась, но меньше, чем мы ожидали, а именно на 1,3 п.п. до 33,1. Чистая прибыль снизилась на 4% до 3,9 млрд руб. (66 млн долл.).

Доходы от цифровых услуг обеспечили 47% выручки. Выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократилась на 10% до 19,1 млрд руб. (325 млн долл.). Доходы от услуг платного ТВ увеличились на 14% до 6,8 млрд руб. (116 млн долл.), а от присоединения и пропуска трафика – на 4% до 8,4 млрд руб. (143 млн долл.). Выручка от ШПД возросла на 7% до 17,6 млрд руб. (298 млн долл.). Таким образом, на цифровые сегменты бизнеса пришлось 47% общей выручки. Денежные операционные расходы выросли на 9% до 52,5 млрд руб. (890 млн долл.). Чистый долг увеличился на 3% относительно конца предыдущего квартала до 191 млрд руб. (3,3 млрд долл.), а показатель Чистый долг/OIBDA за предыдущие 12 месяцев вырос с 1,9 до 2,0. Руководство компании незначительно повысило прогноз роста выручки по итогам 2017 г. (примерно на 1% до 1,5%), сохранив прогноз роста OIBDA без изменений (1%), а прогноз соотношения капзатраты /выручка – на уровне 18,5%, без учета проекта по устранению цифрового неравенств.

( Читать дальше )

Показатели Ростелекома по выручке оказались лучше ожиданий рынка

- 03 ноября 2017, 11:11

- |

Выручка Ростелекома по МСФО в III квартале 2017 года составила 75,6 млрд рублей, что на 3,9% выше показателя аналогичного периода прошлого года (72, 8 млрд рублей), говорится в сообщении компании. OIBDA составила 25 млрд рублей, что примерно на уровне показателя прошлого года, при этом рентабельность OIBDA снизилась до 33,1% с 34,4%. Чистая прибыль компании по итогам квартала снизилась на 4% и составила 3,9 млрд рублей против 4 млрд рублей годом ранее.

По выручке EBITDA показатели Ростелекома оказались лучше ожиданий рынка, по чистой прибыли – хуже. Росту выручке компании способствовала увеличение доходов почти от всех видов услуг, кроме фиксированной связи (снижение на 10%), при этом наибольший рост наблюдался в ШПД и услугах телевидения. В тоже время из-за высокой доли фиксированной связи в выручке компании, увеличение доходов не было столь существенным. Расходы компании росли быстрее выручки (на 9%) за счет роста на 27% прочих расходов (в основном на проекты ГАС Правосудие и Умный город) и на 12% — расходов по услугам операторов связи, в том числе из-за увеличения затрат на контент платного ТВ. Это стало причиной снижения маржи.Промсвязьбанк

Ростелеком - исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе

- 03 ноября 2017, 10:52

- |

Ростелеком вчера опубликовал операционные и финансовые результаты за 3К17, которые в целом совпали с консенсус-прогнозом. Ускорение роста абонентской базы стало главной приятной неожиданностью, в то время как более сильный рост затрат нейтрализовал улучшение операционной динамики. Выручка увеличилась на 4% г/г до 74,7 млрд руб., превысив консенсус-прогноз на 1,2%, OIBDA осталась без изменений г/г на уровне 25 млрд руб. (в рамках консенсус-прогноза), чистая прибыль упала на 4% г/г до 3,9 млрд руб. и оказалась на 5,9% ниже консенсус-прогноза. Капзатраты достигли 12,1 млрд руб., упав на 7% г/г. Свободный денежный поток вырос на впечатляющие 21% г/г до 7,1 млрд руб. Прогноз компании по росту выручки на 1% и росту OIBDA на 1,5% в 2017 не стал неожиданностью, поскольку он совпадает с большинством консенсус-прогнозов.

Сильная операционная динамика не транслировалась в сильные финансовые показатели за 3К17. Новый прогноз на 2017 предполагает сильные результаты в 4К17, однако неопределенность, связанная с дивидендной политикой, сохранится до объявления новой стратегии в 2018. Улучшение операционной динамики за счет роста базы абонентов широкополосного доступа и платного ТВ воодушевляет. Услуги с добавленной стоимостью способствовали росту средневзвешенного ARPU на 7% г/г, а рост в сегменте услуг клиентам федеральных органов власти (B2G) достиг 27% г/г и составил 3,6 млрд руб. В то же самое время сегмент местной телефонной связи продолжает терять абонентов — снижение составило 7% г/г. Исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал