Рсбу

Сургутнефтегаз ап: щедрые, но не стабильные дивиденды

- 29 марта 2019, 18:27

- |

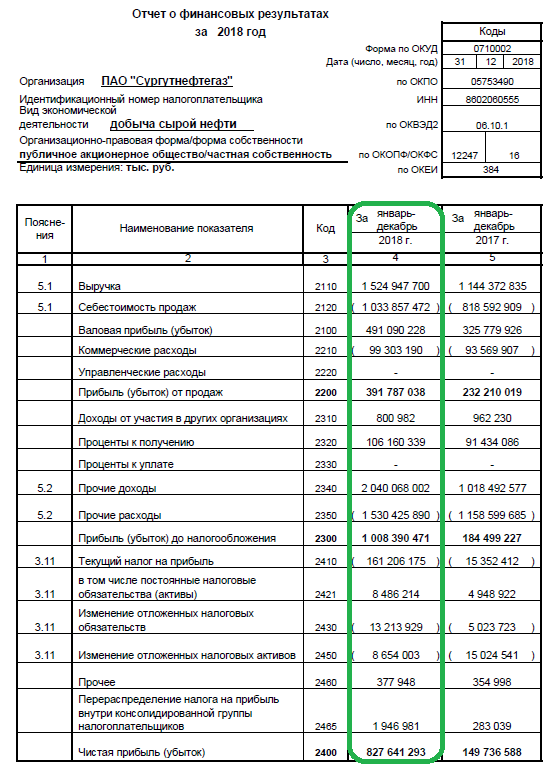

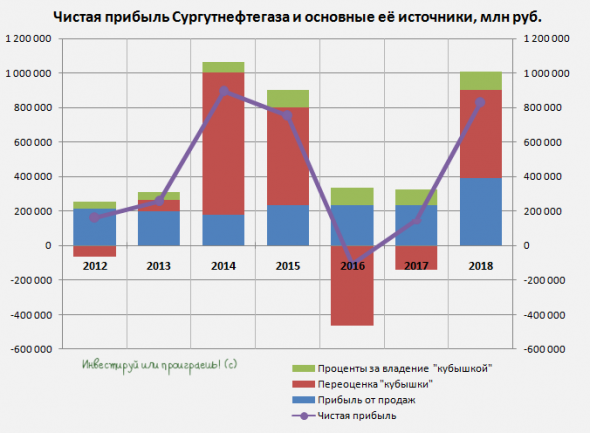

Сургутнефтегаз представила, наконец, свою бухгалтерскую отчётность по РСБУ за 2018 год, и разумеется она оказалась ожидаемо сильной, на фоне роста нефтяных котировок и ослабления рубля, который помимо более высоких цен на чёрное золото обеспечил ещё и внушительную переоценку валютной «кубышки» (см. на красный столбец на картинке с источниками чистой прибыли) в рублях:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Подскажите почему в РСБУ отчетности банков нет раздела V Краткосрочные обязательства?

- 23 марта 2019, 15:48

- |

МОЭСК: красивые заголовки, но толку никакого

- 04 марта 2019, 23:24

- |

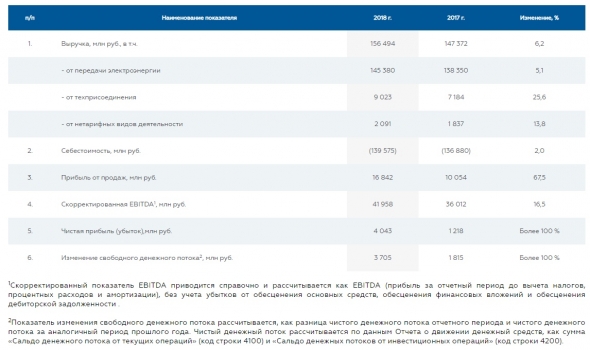

МОЭСК красиво и эффектно отчиталась по РСБУ за 2018 год ростом чистой прибыли почти в 3,5 раза! Судя по таким красивым заголовкам невольно порадуешься за акционеров и подумаешь про себя: «вот это я понимаю позитив»! Умножил я прошлогодние 2,7 млрд чистой прибыли на три с лишним и офигел — неужели 8-9 млрд заработала компания??

Не тут то было! Начал я вносить опубликованные финансовые показатели в свой рабочий Excel-файл и обнаружил, что за 2017 год чистая прибыль понижена, причём вдвое! Как вы понимаете, отсюда и вытекает более чем трёхкратный рост ЧП по итогам 2018 года, благодаря эффекту низкой базы.

После непродолжительных поисков, на 65-й странице в отчётности находятся подробности этого пересчёта (см.картинку). В их тонкости, разумеется, погружаться нет никакого желания и времени, мне достаточно было увидеть в графе «чистая прибыль» величину 4 млрд рублей, тоскливо вписать её в свой Excel-файл и констатировать по факту рост чистой прибыли в 1,5 раза (если брать НЕкорректированное значение за 2017 год) больше нуля.

( Читать дальше )

Показатели банковского сектора за январь 2019 г. по РСБУ: замедления год к году не наблюдается

- 26 февраля 2019, 15:45

- |

Корпоративные кредиты продолжают стабильно расти год к году, розничные вернулись к ускорению. Банк России вчера опубликовал данные по банковскому сектору за январь 2019 г. Корпоративные кредиты выросли на 0,8% месяц к месяцу (здесь и далее – за вычетом переоценки). Год к году рост остался на декабрьском уровне 5,1%. При этом рублевая часть корпоративных кредитов сохраняет опережающую динамику – она увеличилась на 1,7% месяц к месяцу и 12,3% год к году. Розничные кредиты увеличились за месяц на 1,3%, год к году они, прервав ускорение на один месяц, вновь прибавили темп, показав уровень плюс 23% против 22,3% в декабре. ЦБ также опубликовал данные по розничным сегментам за 2018 г., согласно которым как ипотечные кредиты, так и необеспеченные ссуды увеличились примерно на 23%, в автокредитах рост остался более скромным (около 15%). В корпоративных кредитах лидерами остались компании транспорта и связи (плюс 33% за 2018 г.), опередили средние показатели по сектору и сегменты торговли (плюс 14%), сельского хозяйства (плюс 16%) и добывающая отрасль (плюс 10%). Кредитование МСБ с поправкой на переоценку прибавило 4,2% за 2018 г.

( Читать дальше )

ФСК: рост чистой прибыли на 33% по РСБУ

- 25 февраля 2019, 11:26

- |

Выручка росла быстрее тарифа за счет поступлений на компенсацию потерь. В пятницу ФСК ЕЭС опубликовала умеренно позитивные финансовые результаты за 2018 г. по РСБУ, которые в части выручки и EBITDA обычно близки к данным по МСФО (отчетность по международным стандартам ожидается в марте). Так, выручка увеличилась на 11,2% (здесь и далее – год к году) до 240,2 млрд руб., в том числе выручка от передачи электроэнергии – на 10,9% до 213,6 млрд руб., от услуг по технологическому присоединению – на 13,5% до 24,3 млрд руб. Значительная часть прироста выручки от услуг передачи электроэнергии (13,6 млрд руб. из 21,0 млрд руб.) пришлась на увеличение доходов от компенсации потерь (начисляются с середины 2017 г.), тогда как без учета этой статьи рост выручки от передачи составил бы 4,4%, что соотносится с темпами индексации тарифов.

Рентабельность по EBITDA упала на 6 п.п. до 53,7%. EBITDA, скорректированная на резервы по сомнительным долгам и переоценку финансовых активов, без учета доходов от технологического присоединения сократилась на 0,2% до 129,0 млрд руб. Это предполагает снижение рентабельности на 6 п.п. до 53,7% и отражает рост себестоимости на 12,1% до 170,8 млрд руб., который опережает темпы увеличения тарифов.

( Читать дальше )

Как прочие статьи сделали годовой результат МРСК, но причины у всех разные.

- 23 февраля 2019, 13:04

- |

На этой неделе МРСК отчитались по РСБУ. И почти все из них показали снижение чистой прибыли по сравнению в с прошлым годом. Но куда более интересны те их них, которые на протяжение 9 месяцев показывали стабильный рост от квартала к кварталу, обещая рост по итогам результатов года, но в итоге удивили своих акционеров неожиданным снижением чистой прибыли.

Так, например, МРСК Волги и МРСК Центра и Приволжья показывали наилучшую динамику в течение года, но в итоге показали снижение по результатам года.

Я решил посмотреть отчеты всех МРСК и проанализировать из каких же статей доходов и расходов складывается результаты МРСК.

Несколько моментов, которые характерны для отчетности МРСК:

1. Высокая доля себестоимости, которая съедает от 90% и более от выручки;

2. Высокая доля прочих доходов и расходов, причем у некоторых МРСК прочие стать присутствуют так и в составе Себестоимости продаж;

( Читать дальше )

Трансконтейнер: прибыль на максимуме за всю историю компании

- 13 февраля 2019, 11:25

- |

Чистая прибыль выросла на 64% год к году до 8,9 млрд руб. Вчера Трансконтейнер опубликовал отчетность за 2018 г. по РСБУ. Выручка возросла на 16,5% год к году до 75,9 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), увеличилась на 16,1% до 30,7 млрд руб. Чистая прибыль выросла на 63,9% до рекордных для компании 8,9 млрд руб. Долговая нагрузка компании находится на низком уровне: чистый долг на конец 2018 г. составил 2,3 млрд руб., показатель Чистый долг/EBITDA за 12 мес. оказался меньше 1.

Рост объемов перевозки поддержал финансовые показатели. Основным фактором роста чистой выручки стали объемы доходных перевозок компании (перевозка клиентских контейнеров подвижным составом компании и собственных груженых контейнеров своим и привлеченным подвижным составом), которые в 2018 г. выросли на 8,4% год к году до 1,5 млн ДФЭ. При этом общий объем перевозок увеличился на 6,1% до 1,9 млн ДФЭ, тогда как

( Читать дальше )

Сбербанк: прибыль вернулась к месячным рекордам

- 08 февраля 2019, 11:41

- |

Январское снижение маржи оказалось меньше, чем в предыдущие годы. Сбербанк вчера опубликовал финансовые результаты за январь по РСБУ. Чистая прибыль, после сезонного снижения в декабре, вернулась на рекордные для банка месячные уровни, а год к году увеличилась на 13% (доналоговая прибыль – на 6%). Январские результаты традиционно подвержены влиянию ряда сезонных факторов, однако их масштаб оказался относительно невелик. Так, ЧПМ снизилась на 30 б.п. за месяц против снижения на 50–60 б.п. в предыдущие два года (январь к декабрю). Корпоративные кредиты уменьшились на 2%, или на 0,5% с поправкой на переоценку, но при этом рублевая часть портфеля выросла на 0,7% – возможно, за счет продолжающейся замены компаниями долларовых заимствований на рублевые. Розничные кредиты прибавили 1% за месяц, год к году их рост остался на уровне 25%. Вклады населения сократились на 3,3% месяц к месяцу (без учета переоценки – на 2,3%), в абсолютном выражении их отток был компенсирован притоком средств юрлиц (плюс 4,1%, или 6,3% без переоценки).

( Читать дальше )

Госдума приняла в окончательном чтении закон об освобождении банков с базовой лицензией от финотчетности по МСФО

- 18 декабря 2018, 12:38

- |

Госдума приняла в третьем, окончательном чтении закон, направленный на освобождение кредитных организаций, не образующих группу с другими кредитными организациями, от обязанности составлять индивидуальную финансовую отчетность в соответствии с международными стандартами (МСФО).

С 1 января 2019 года российские правила бухгалтерского учета в кредитных организациях будут полностью сближены с МСФО, в связи с этим данные финансовой отчетности по МСФО будут идентичны данным годовой (промежуточной) бухгалтерской (финансовой) отчетности.

Принятие закона будет способствовать снижению нагрузки на кредитные организации по формированию отчетности и устранению дублирования раскрываемых кредитными организациями сведений в составе годовой (промежуточной) бухгалтерской отчетности, составляемой по российским стандартам бухгалтерского учета (РСБУ), и в финансовой отчетности по МСФО, указывают авторы документа.

( Читать дальше )

Комитет Госдумы одобрил освобождение банков от обязанности оформлять финотчетность по МСФО

- 06 ноября 2018, 14:46

- |

Начиная с 1 января 2019 года, российские правила бухгалтерского учета в кредитных организациях будут полностью сближены с МСФО, в связи с этим данные финансовой отчетности по МСФО будут идентичны данным годовой (промежуточной) бухгалтерской (финансовой) отчетности.

«Исключение из закона «О консолидированной финансовой отчетности» обязанности кредитных организаций, не образующих с другими организациями группу по МСФО, составлять финансовую отчетность по МСФО на индивидуальной основе, устранит для кредитных организаций двойное составление отчетности и ее раскрытие перед широким кругом пользователей»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал