Рынок

МинФин РФ выйдет с покупкой валюты. Силуанов спрогнозировал траты более 500 млрд рублей из Резервного фонда. Минфин в декабре продал на рынке $1,5 млрд.Сокращение доходов бюджета на 2,6 трлн рублей.

- 30 декабря 2014, 20:14

- |

Оригинал новости RT на русском:

http://russian.rt.com/article/67097

Россия в 2015 году может быть вынуждена потратить больше 500 млрд рублей из Резервного фонда, заявил министр финансов Антон Силуанов.

«Мы вынуждены будем залезать в нашу подушку безопасности. Нам законодатель разрешил до 500 млрд рублей, думаю, придется больше, будем обращаться с такими просьбами (к законодателям — ИФ)», — сказал Силуанов в интервью телеканалу «Россия 24».

Он напомнил, что в правительстве была достигнута договоренность о снижении расходов министерствами и ведомствами в 2015 году примерно на 10%.

«Это как первый шаг. Думаю, первый, но не последний, нам придется действовать дальше по ограничению расходов, переносу каких-то ассигнований на более поздние сроки, потому что экономика не будет давать столько доходов», — отметил он.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Знаки повсюду

- 30 декабря 2014, 16:43

- |

На графике доходности нарисовалась своеобразная фигура. Рынок как-бы намекает.

Россия готова выкупить валютные корпоративные бонды при снижении рейтинга страны до «мусорного»

- 27 декабря 2014, 19:50

- |

Правительство России может выкупить корпоративные облигации, в первую очередь в иностранной валюте, в случае понижения суверенного рейтинга России до «мусорного» уровня. Об этом заявил глава Минэкономразвития Алексей Улюкаев в интервью каналу «Россия 24».

На данный момент российский рейтинг по оценке международных агентств Fitch и Moody's находится на две ступени выше «мусорного». По классификации S&P Россия находится в самом низу инвестиционной категории. При этом все три агентства планируют пересмотр российского рейтинга после Нового года.

Снижение суверенного рейтинга повлечет за собой снижение корпоративных рейтингов российских компаний и банков.

Источник: Газета.Ru

Живёте ли Вы с рынка?

- 26 декабря 2014, 07:37

- |

Живёте ли Вы с рынка?

ЦБ: резкое сокращение резервов РФ объясняется размещением валюты в банках.Улюкаев: фискальный риск в 2015 году оценивается в 2 трлн рублей

- 25 декабря 2014, 21:31

- |

Существенное сокращение международных резервов РФ за неделю с 12 по 19 декабря — на 15,7 млрд долларов — в основном объясняется размещением валютных средств в российских банках на возвратной основе, сообщает пресс-служба регулятора.

Ранее в четверг ЦБ обнародовал данные, согласно которым международные резервы страны по состоянию на 19 декабря составили 398,9 млрд долларов против 414,6 млрд на 12 декабря, упав ниже 400 млрд долларов впервые с августа 2009 года. Валютный рынок отреагировал на это замедлением темпов укрепления рубля.

«Основная часть сокращения международных резервов обусловлена размещением валютных средств в российских банках на возвратной основе (РЕПО, своп) для преодоления дефицита валютной ликвидности. Эти средства вернутся в резервы, но на отчетную дату, в соответствии с международной методологией, они не были включены в расчет ЗВР», — отметили в пресс-службе ЦБ.

( Читать дальше )

Дневник трейдера. Рынок США. S&P500

- 24 декабря 2014, 18:38

- |

Короткий день сегодня на торгах в Ньюйорке.

В полночь наступает Рождество. Четверг-рынок закрыт. Пятница- рабочий (вопрос конечно зачем?)

Пока тишина на рынке и тишина на улицах -все уже по домам -пекут Рождественские пироги.

В это время Маргиналы решили убить волотильность. $VIX =14.05 min (-4%)сегодня.

Этот уровень — еще один знак того, что краткосрочно- максимум $SPX достигнут. 2086. (2085.67 @10.36ам ЕТ)

$RUT (Russel2000)=1208.15 @ 10.37am ET также не вышел за пределы годового максимума. Все ждутс отката....

Про валютные евробонды на ММВБ

- 24 декабря 2014, 03:58

- |

Пояснения на топик:

Блог им. gry | Московская биржа сделала доступной населению доходность 20% в долларах

Поясняю, насколько понял сам:

Валютные бонды банков не лучше и не хуже рублевых.

Кстати, вообще-то торгуются евробонды не только банков. Там и Газпром есть, и РЖД, и Лукойл и прочие серьезные эмитенты. Список велик.

Упомянутые две бумажки, надо полагать, только первые ласточки.

Так что глобально постепенный вывод их на биржу малыми лотами — большое благо. Другое дело, что технологически это непросто, так как в проспекте эмиссии обыкновенно четко описан эмитент, депозитарий, клиринговая контора и прочее. Все это как правило международное и адаптация имеющегося проспекта эмиссии к нашим палестинам требует немалого труда: выбор субдепозитария, дополнительное соглашение с Евроклиром, нахождение «свободных» бумаг для депонирования в субдепозитарии и проч., и проч., числом немало.

( Читать дальше )

[Рекомендация] Антикризисная Стратегия для РТС

- 22 декабря 2014, 15:42

- |

Падение российского рынка было стремительными и глубоким. В любой момент может произойти откат или даже больше )

Есть ощущение что у ВВП есть козырь в рукаве, который может появиться на игральном столе после нового года.

Предлагаю опционную стратегию с хорошим соотношением риск прибыль и высокой вероятностью исполнения, то что мы называем Умной Спекуляцией.

Для этого мы будем использовать Market Vectors Russia ETF (RSX)

![[Рекомендация] Антикризисная Стратегия для РТС [Рекомендация] Антикризисная Стратегия для РТС](/uploads/images/02/57/41/2014/12/22/b5d853.png)

Опционная Стратегия:

Купить 20 колл на январь 2016/продать 23 колл на январь 2016 за $35

Регулирование и страхование позиции, если мы окажемся не правы, обсуждается в группе.

Там же выложена дополнительная конструкция для максимизации прибыли.

8,5 правил успешной торговли на рынках: фьючерсном и овощном.

- 22 декабря 2014, 11:51

- |

Первое правило – если ты пьян, то переходи с фьючерсов на акции. Так ты меньше потеряешь за то, время, пока не протрезвеешь.

2. Если тебя дважды отступило, повышай риски и открывай как можно больше сделок – но на демо)))) Реальный счёт этого не прощает… как и жена-рискменеджер)

3. Если ты заработал более 20% в одной сделке, то верни в следующей четверть от своей прибыли рынку. Там такие же трейдера работают, а благотворительность – это хорошо

4.Держи всегда стакан под рукой! В любой момент тебя могут начать отвлекать от торговли окружающие, и ты обязательно должен иметь что-то, чем бы смог запустить в них

5. Торгуй только самые ликвидные инструменты, а не всякую ху№ню вроде S&P и Fesx, Brent и т.д.

( Читать дальше )

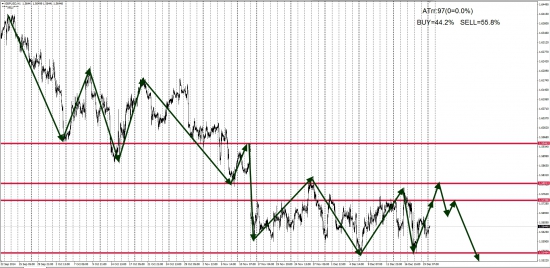

Что ждать от фунта на этой недели?

- 22 декабря 2014, 09:49

- |

Предыдущая неделя по паре GBPUSD была открыта на 1.5720, а на данный момент торгуется на уровне 1.5620. У нас очередная неделя закрывается ниже предыдущей и это нам говорит о нисходящем тренде. За последние три месяца 9 раз мы закрылись вниз и лишь 3 раз закрылись выше. Мы видим то, что падение было достаточное сильное. Что можно ожидать от торговой пары на этой неделе?

План торгов таков:

Ожидаем дальнейшее падение по паре GBPUSD. На данный момент потенциальной зоной для продаж является уровень 1.5800 – 1.5740. Именно с этих зон лучше всего искать точку входа на продажу. Цель движения это обновления низин.

Причина такой стратегии являет то, что в диапазоне зон 1.5800 – 1.5740 является наибольшее скопление ордеров, так же на этих зонах был разыгран тендер на сумму более 155 миллиардов долларов (ЕЦБ). Стоит отметить то, что ATR за 3 месяца показывает нам, что большая часть движения была вниз, а именно 55%. Так же не стоит забыть, что общий тренд у нас нисходящий.

Аналитику представил Алиев Азиз, руководитель и основатель AlievTM (alievbs.com)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал