SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СТРАТЕГИЯ

Билл Гросс. Стратегия, июнь.“Фед нагнул инвесторов”

- 04 июня 2013, 18:03

- |

Гросс опубликовал свое ежемесячное письмо:

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

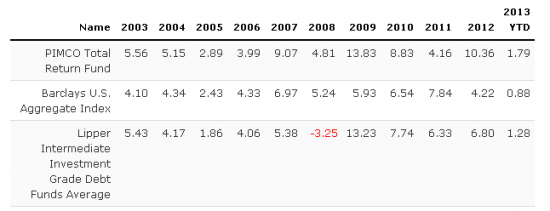

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

http://www.pimco.com/EN/Insights/Pages/Wounded-Heart.aspx#

Я коротко расскажу в чём суть.

В моем понимании, Билл Гросс сидит на сотнях миллиардов долларов в своем облигационном фонде, и по сути эксплуатирует облигационную бету.

Чем выше доходности облигаций — тем выше абсолютные доходы Гросса и его инвесторов.

Если доходности облигаций в целом опускаются низко, то Гросс «начинает плакать».

В целом, чего он ноет — не понятно. Доходы у него упали только в этом году, а так, фонд Гросса только выиграл от переоценки облигаций за время ZIRP (нулевых ставок)

Ну вот это нытье продолжается с момента запуска первого QE, которое прибило в пол доходности бондов и видимо лишило Гросса маневра. Причем, никаких созидательных альтернатив — что делать с американской экономикой — Гросс не предлагает.

В то ж время, Гросс отмечает некоторые интересные моменты в своей стратегии, которые заслуживают внимания:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 15 )

Инвестиционная стратегия. Июнь 2013

- 03 июня 2013, 12:50

- |

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

Что интересного на рынке?

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

( Читать дальше )

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Оглавление стратегии

- Что интересного на рынке?

- Глобальная атмосфера

- Доллар/рубль

- Инвестиции в российский фондовый рынок

- --Valuations

- --Global Competivity

- --Commodity Demand

- --Инвестклимат

- TAIL RISK РФР

- Акции

- Итоги предыдущих стратегий

- дисклаймер

- гипотеза №1: волатильность

- гипотеза №2: индекс ММВБ

- гипотеза №3: тренд global equity

- гипотеза №4: тайминг ФРС

- гипотеза №5: тайминг лето

- гипотеза №6: рубль

- гипотеза №7: commodities

- гипотеза №8: акции

Что интересного на рынке?

Активность на рынке начала расти в апреле.

В мае 2013 тенденция усилилась.

Волатильность на РФР начинает восстанавливаться.

Тенденция отрадна, поскольку в январе-марте мы наблюдали исторически низкие значения волатильности, которые сказались на доходах всех трейдеров.

( Читать дальше )

Исследование. Построение простой торговой системы для спекулянта.

- 30 мая 2013, 13:45

- |

Краткие выводы для интрадей торговли:

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

1.Никто не знает, чем день закончится.

2.Стоп-лосс и тейк-профит не всегда улучшают хорошую стратегию.

3.Нет никакой разницы, в какой день торговать.

4.Если вчера росли, то на сегодня это ничего не значит.

5.Если цена пробила уровень, то скорее всего нужно подождать.

6.Выше средней цена или нет – не важно.

Для построения торговой системы проведу небольшой анализ истории в Wealth-lab.

Для примера я взял всеми любимый фьючерс на индекс РТС с 2006 года по сегодняшний день. Часовой график. Фьючерс склеенный с finam.ru.

Для упрощения в расчет возьму только лонги.

Итак. Самый суперуспешный трейдер спекулянт должен уметь предугадывать движение рынка на один день и делать это постоянно, т.е. всегда – каждый день. Утром он покупает фьючерс, а вечером закрывает позицию с прибылью. (это образ взятый для исследования, могут быть и другие варианты).

Предположим, что такой трейдер есть и смоделируем его работу. Для этого при покупке скрипт будет заглядывать вперед на 8 часов (жаль что в реале так нельзя). Покупка на закрытии первого часа, продажа через 8 часов на открытии часа в 18:00. Торговля одним контрактом, без учета проскальзывания и комиссий.

( Читать дальше )

Исследование более чем 40-ка трейлингов

- 27 мая 2013, 09:15

- |

Всех приветствую!

Я уже писал, что обзавелся мощностями и софтом для проведения обширных тестов. Также все тесты должен был проводить обученный мной работник, приехавший из недальнего зарубежья.

Что касается работника, то тут мы не сошлись, как говориться — я ожидал, что я его обучу за 2 дня и будет он делать мне эту однообразную работу, он же ожидал, что я обучу его магии создания денег из воздуха, о которой пишется во всех книгах по трейдингу. В общем, спустя день моего терпеливого объяснения, что грааля нет и не будет и мы расстались.

Но что касается исследования, все-таки одно было проведено! 40 разных трейлингов на 3х входах на 4-х инструментах, ну и тайм-фрейма 2 (60 мин и 15 мин).

Вот как могут выглядеть разные трейлинги при абсолютно одинаковых входах в одинаковых условиях:

( Читать дальше )

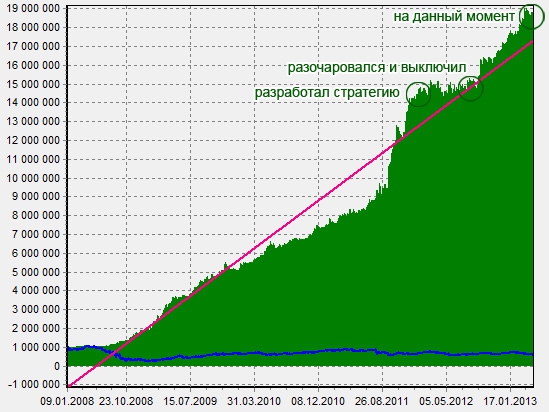

MrFly (Николай Флёров)

- 20 мая 2013, 00:18

- |

Приветствую, меня зовут Николай Флёров!

Написание торговых стратегий, их тестирование, разработка индикаторов, ручная и алгоритмическая торговля — вот мои главные интересы.

И главное — те области в которых я продвинулся за последнее время.

Я работаю исключительно с лучшим софтом как зарубежных так и российских разработчиков — Wealth-lab для тестирования и S# для реализации. Есть собственный торговый сервер с пингом 3 миллисекунды. Несколько компов для тестирования, благодаря чему тесты проходят быстрее в разы.

Завтра на работу выходит мой первый работник, задача которого исключительно тестирование и ничего больше.

Я тестирую на устойчивость, как на out of semple, также и через monte-carlo lab.

Даже, если человек выложил 800$ за wealth-lab, научился программировать стратегии и нашел идею ему еще нужно протестировать эту стратегию на большом количестве рынков и тайм фреймов.

А это самое муторное, я лично чувствую себя выше того, чтобы сидеть по 2-3 дня тестируя одну стратегию, и думаю, что многие со мной согласятся. Поэтому я завел несколько компов, лицензии Wealth и оператора на эти компы.

( Читать дальше )

Написание торговых стратегий, их тестирование, разработка индикаторов, ручная и алгоритмическая торговля — вот мои главные интересы.

И главное — те области в которых я продвинулся за последнее время.

Я работаю исключительно с лучшим софтом как зарубежных так и российских разработчиков — Wealth-lab для тестирования и S# для реализации. Есть собственный торговый сервер с пингом 3 миллисекунды. Несколько компов для тестирования, благодаря чему тесты проходят быстрее в разы.

Завтра на работу выходит мой первый работник, задача которого исключительно тестирование и ничего больше.

Я тестирую на устойчивость, как на out of semple, также и через monte-carlo lab.

Даже, если человек выложил 800$ за wealth-lab, научился программировать стратегии и нашел идею ему еще нужно протестировать эту стратегию на большом количестве рынков и тайм фреймов.

А это самое муторное, я лично чувствую себя выше того, чтобы сидеть по 2-3 дня тестируя одну стратегию, и думаю, что многие со мной согласятся. Поэтому я завел несколько компов, лицензии Wealth и оператора на эти компы.

( Читать дальше )

Работаем по объемам на форекс. (VSA)

- 19 мая 2013, 00:36

- |

Всем привет. Сегодня мы с вами поговорим о торговли по объемам на Форексе. Да, да знаю, что вы сейчас скажите, что объемов на Forex нет, и вы будите правы. Но там есть тиковые объемы, которые тоже очень неплохо показываю развороты и крупных игроков или как их чаще называют «умные деньги».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал