SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СУргутнефтегаз

Сургнфгз

- 06 января 2021, 07:04

- |

Отчёт за декабрь и за 2020г.

docs.google.com/spreadsheets/d/1ToZR8U2yMge-afJI1N6UBOzZjcx6uJ0xxdmzpm0sDVI/edit?usp=drivesdk

- комментировать

- Комментарии ( 0 )

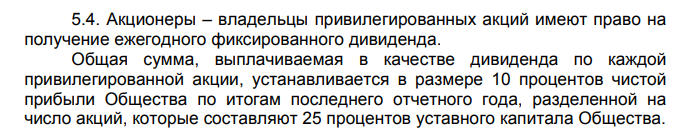

Прогнозные дивиденды за 2020 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2021 году

- 04 января 2021, 11:12

- |

Курс доллара на 31.12.2020 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2020 год.

На завтра, 31.12.2020 г., курс доллара США, официально устанавливаемый Центральным банком РФ, составит 73,8757 руб. Таким образом, курс доллара США повысился на 21,9 коп. по сравнению с сегодняшним курсом.

Сургутнефтегаз имеет валютную кубышку в размере около 49 млрд долларов. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

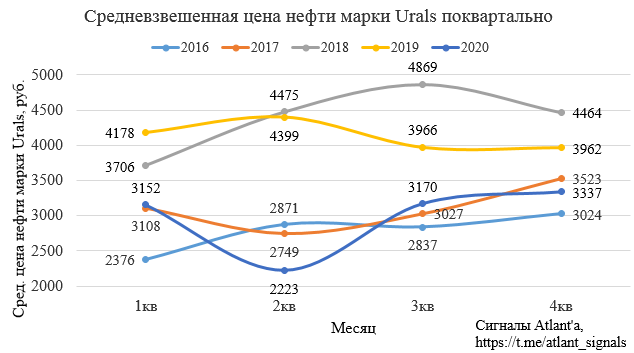

Средневзвешенная цена на нефть в 4-м квартале была на 5% выше, чем в 3-м.

( Читать дальше )

О процентах на самую большую кубышку

- 04 января 2021, 03:53

- |

К сожалению, Сурик как-то лихо подчистил свою историю отчетностей https://e-disclosure.ru/portal/files.aspx?id=312&type=3

Поэтому придется работать с чем есть.

Заинтересовал меня один момент: если смотреть на графу 2320 — проценты к получению, то она слишком стабильна квартал-к-кварталу. По крайней мере в 2020 и в 2019. К слову в 18-м за 1й квартал было 22 ярда, а за 2й — 25 ярдов. И курс тогда как-то скакнул.

Возникает вопрос: а почему такая стабильность в последние два года? Если бы проценты начислялись в валюте, то и графа процентные доходы была бы волатильной (из-за волатильности курса).

Динамика полученных процентных доходов за год такова:

2020 — 120 ярдов

2019 — 118

2018 — 106

2017 — 91

2016 — 102

Видим, что корреляция с курсом рубля есть, но все-таки тело то тоже растёт.

Причем, на конец 17го года, в кубышке было $40 ярдов (в предположении, что она вся в долларах). На конец 3кв20 — 47.8. То есть это +20% за почти 3 года. С 16го года проценты увеличились на те же 20%.

А ведь ставки за это время скакали ого-го как. Вот например доходность 10-леток США https://ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

( Читать дальше )

Поэтому придется работать с чем есть.

Заинтересовал меня один момент: если смотреть на графу 2320 — проценты к получению, то она слишком стабильна квартал-к-кварталу. По крайней мере в 2020 и в 2019. К слову в 18-м за 1й квартал было 22 ярда, а за 2й — 25 ярдов. И курс тогда как-то скакнул.

Возникает вопрос: а почему такая стабильность в последние два года? Если бы проценты начислялись в валюте, то и графа процентные доходы была бы волатильной (из-за волатильности курса).

Динамика полученных процентных доходов за год такова:

2020 — 120 ярдов

2019 — 118

2018 — 106

2017 — 91

2016 — 102

Видим, что корреляция с курсом рубля есть, но все-таки тело то тоже растёт.

Причем, на конец 17го года, в кубышке было $40 ярдов (в предположении, что она вся в долларах). На конец 3кв20 — 47.8. То есть это +20% за почти 3 года. С 16го года проценты увеличились на те же 20%.

А ведь ставки за это время скакали ого-го как. Вот например доходность 10-леток США https://ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

( Читать дальше )

Сургутнефтегаз прокачает через системы Транснефти 61,3 млн т нефти в 21 г

- 29 декабря 2020, 18:48

- |

ПАО "Транснефть" обязуется в период с 01.01.2021 по 31.12.2021 оказать ПАО "Сургутнефтегаз" (грузоотправителю) услуги по транспортировке нефти в количестве 61 277,489 тысячи тонн, принадлежащей грузоотправителю на праве собственности или на ином законном основании, в том числе в смеси с нефтью других грузоотправителей, по системе магистральных нефтепроводов, а грузоотправитель обязуется оплатить оказанные ему услуги

В денежном выражении размер сделки составит не более 135,6 миллиарда рублей.

источник

Дивидендные акции 2021 - первая оценка - Открытие Брокер

- 28 декабря 2020, 16:56

- |

Инвестиции в «дивидендные» акции всегда были, есть и, возможно, будут самой популярной и понятной темой для российских инвесторов. Благодаря росту финансовых результатов и/или увеличению доли прибыли, направляемой на дивиденды (Payout Ratio), у многих эмитентов, а также одновременному снижению банковских ставок на фоне мягкой монетарной политики ЦБ РФ, ряд акций сегодня предлагают инвесторам очень привлекательную (по сравнению с депозитами) доходность.

Наш анализ исторических данных говорит о том, что примерно в половине случаев дивидендный «гэп» – резкое движение цены акции сразу после даты закрытия реестра для выплаты дивидендов – российские акции в среднем закрывают в течение двух недель, что также можно использовать при формировании собственной инвестиционной стратегии.

( Читать дальше )

Наш анализ исторических данных говорит о том, что примерно в половине случаев дивидендный «гэп» – резкое движение цены акции сразу после даты закрытия реестра для выплаты дивидендов – российские акции в среднем закрывают в течение двух недель, что также можно использовать при формировании собственной инвестиционной стратегии.

В данном обзоре мы предлагаем вниманию клиентов первую оценку самых интересных историй в дивидендном сезоне 2021 по результатам 2020 года. Главными критериями при отборе бумаг были стабильность выплат, прозрачность и предсказуемость финансовых результатов и, разумеется, относительно высокий уровень доходности. Прогнозные цифры по размеру дивидендов основаны на опубликованных эмитентами промежуточных результатах по РСБУ/МСФО за текущий год, прогнозах менеджмента, уставных нормативах, исторической статистике, рекомендациях советов директоров и решениях общих собраний акционеров. По мере выхода более свежих финансовых отчетов и получения другой существенной информации размеры ожидаемых дивидендов могут корректироваться как в одну, так и в другую сторону.Павлов Алексей

( Читать дальше )

Портфель "Долгосрок" и моя стратегия

- 24 декабря 2020, 23:27

- |

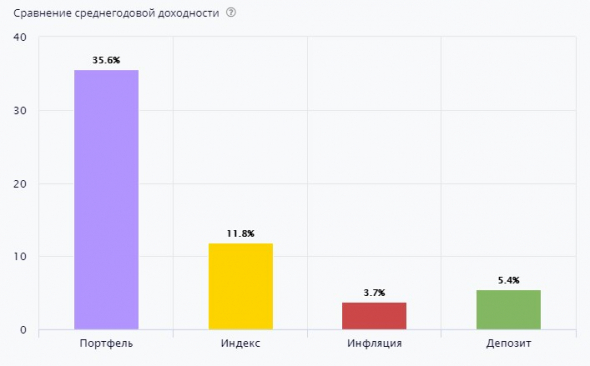

Пока на рынке небольшое затишье, я продолжаю изучать новые компании, которые хотел бы видеть в своем портфеле. Все наши разборы делаются не для сиюминутных покупок (обычно), а для создания определенного вотч листа и расставления приоритетов тем или иным компаниям в разных секторах. Когда рынок начинает лететь вниз, как было в марте, обычно времени остается не очень много на анализ, поэтому, готовый вотч лист и целевые цены по интересным эмитентам сильно упрощают процесс докупок. Именно так, покупками на коррекциях в основном, формировался портфель «Долгосрок» с 2018 года.

Осталось всего 8 месяцев до того момента, как этот портфель с высокой долей вероятности будет расформирован, основная цель (удержание бумаг 3 года и получение ЛДВ) будет достигнута. Если, конечно, мы там не увидим очередную коррекцию, тогда придется посидеть с ним подольше. Но, в целом, среднегодовая доходность оказалась даже выше моих ожиданий, я ставил цель в 20-25%, фактическая приблизилась к 36%, правда еще 2 недели до НГ, может всякое случиться. Я недавно приводил

( Читать дальше )

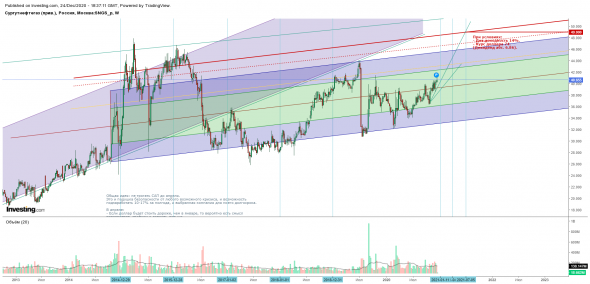

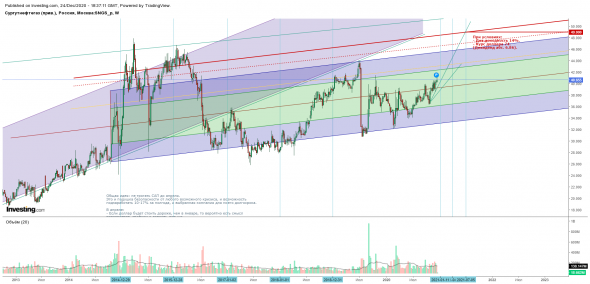

СурПреф этюд-перспектива.

- 24 декабря 2020, 21:57

- |

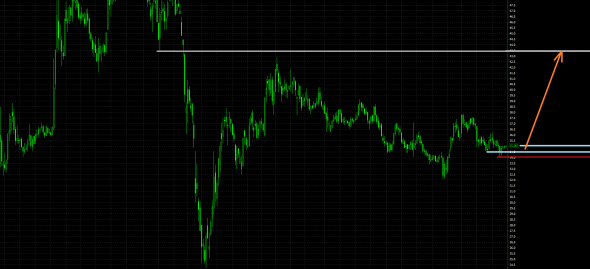

Мои расчеты по СурПрефам представленные графически:

Не претендую на то, что моя формула абсолютно верна (тем более старая давала значения немного ниже), но она дает значения достаточно близкие к тем, что прогнозируют остальные источники.

Как вводные взял курс доллара в 74 рубля (считаю, что диапазон 73-75 на 31 декабря наиболее вероятен, и решил взять среднее из него), другой вводной взял дивидендную доходность в 14%. Ранее в «тучные» годы див. доходность ниже 17% не падала, НО тогда и ставки ЦБ были значительно выше, и дивдоходность остальных компаний-лидеров повыше. Кроме того (14%+2.5%) (минимальный, и пока ожидаемый в 2022м) /2 = 8.25% годовых (+ не надо ждать года).

Для подобных вводных максимум получился на уровне ~49 за бумагу (Дивиденд: 6,86 ₽).

Что может еще позитивно повлиять на цену?

1. Рост курса доллара в оставшуюся неделю (каждый рубль к цене доллара по моим расчетам равно увеличению див.доходности ~0.77%).

( Читать дальше )

Не претендую на то, что моя формула абсолютно верна (тем более старая давала значения немного ниже), но она дает значения достаточно близкие к тем, что прогнозируют остальные источники.

Как вводные взял курс доллара в 74 рубля (считаю, что диапазон 73-75 на 31 декабря наиболее вероятен, и решил взять среднее из него), другой вводной взял дивидендную доходность в 14%. Ранее в «тучные» годы див. доходность ниже 17% не падала, НО тогда и ставки ЦБ были значительно выше, и дивдоходность остальных компаний-лидеров повыше. Кроме того (14%+2.5%) (минимальный, и пока ожидаемый в 2022м) /2 = 8.25% годовых (+ не надо ждать года).

Для подобных вводных максимум получился на уровне ~49 за бумагу (Дивиденд: 6,86 ₽).

Что может еще позитивно повлиять на цену?

1. Рост курса доллара в оставшуюся неделю (каждый рубль к цене доллара по моим расчетам равно увеличению див.доходности ~0.77%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал