США

Буровых на нефть в США стало меньше еще на 10 шт.

- 13 мая 2016, 20:03

- |

Традиционно обсуждаемый нами график на сегодня выглядит так:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 28 )

Торговые идеи от Артема Деева на 13 мая 2016

- 13 мая 2016, 10:44

- |

Европейская валюта возобновила коррекционное движение против доллара. Как и ожидалось, рост EURUSD оказался непродолжительным и после выхода очередного слабого отчета европейского происхождения участники рынка вспомнили об истинном потенциале главного валютного риска. Объем промышленного производства в Еврозоне сократился на 0,8% м/м и вырос всего лишь на 0,2% в годовом выражении. Экономисты планировали увидеть более оптимистичные цифры, однако, объективности ранее отмечу, что после слабых данных по деловой активности в промышленном секторе Markit, надеться на хорошие цифры точно не стояло. Сегодня трейдерам заготовлена весьма интересная сессия. В 12:00 МСК выйдут данные по темпам экономического роста Еврозоны. Как и днем ранее, аналитики предпочли не закладывать в предстоящий отчет не только фундаментальный провал прошлых релизов, но и риски замедления роста развивающихся рынков, столь важных для всего валютного блока. В отличии от них, я это сделал, поэтому сегодня ставлю на снижение показателя ВВП как минимум на 0,1% в годовом выражении. Кроме того, против евро может выступить и сильный макроэкономический фон из США, который зависит от предстоящего отчета по инфляции.

Европейская валюта возобновила коррекционное движение против доллара. Как и ожидалось, рост EURUSD оказался непродолжительным и после выхода очередного слабого отчета европейского происхождения участники рынка вспомнили об истинном потенциале главного валютного риска. Объем промышленного производства в Еврозоне сократился на 0,8% м/м и вырос всего лишь на 0,2% в годовом выражении. Экономисты планировали увидеть более оптимистичные цифры, однако, объективности ранее отмечу, что после слабых данных по деловой активности в промышленном секторе Markit, надеться на хорошие цифры точно не стояло. Сегодня трейдерам заготовлена весьма интересная сессия. В 12:00 МСК выйдут данные по темпам экономического роста Еврозоны. Как и днем ранее, аналитики предпочли не закладывать в предстоящий отчет не только фундаментальный провал прошлых релизов, но и риски замедления роста развивающихся рынков, столь важных для всего валютного блока. В отличии от них, я это сделал, поэтому сегодня ставлю на снижение показателя ВВП как минимум на 0,1% в годовом выражении. Кроме того, против евро может выступить и сильный макроэкономический фон из США, который зависит от предстоящего отчета по инфляции.

Рекомендация EURUSD: Sell TP 1,10 SL 1,16

Прогноз по парам GBPUS и USDJPY на сайте

Поразительная правда об S&P 500

- 13 мая 2016, 05:04

- |

Общепризнанным фактом является то, что индекс S&P 500 представляет собой широкую и диверсифицированную картину фондового рынка США.

Так ли это на самом деле? Ответ может вызвать удивление.

Если отсортировать компоненты S&P 500 согласно капитализации, то выяснится, что лишь три акции – Apple, Alphabet, Microsoft – формируют 10% индекса. Чтобы получить топ-20%, достаточно добавить еще семь эмитентов – Exxon Mobil, Berkshire Hathaway, Facebook, Johnson&Johnson, Amazon, General Electric, Wells Fargo.

Получается, что всего 10 компонент формируют около 20% S&P 500, который является взвешенным по капитализации. Примечательно, что половина объема индекса заполнена лишь примерно 50 акциями.

Таким образом, фактически S&P 500 является не совсем тем, чем его принято считать. Инвестируя в индекс путем покупки ETF или фьючерсов, инвесторы в большей мере могут сделать ставку на ограниченный список акций, преимущественно технологических.

БКС Экспресс

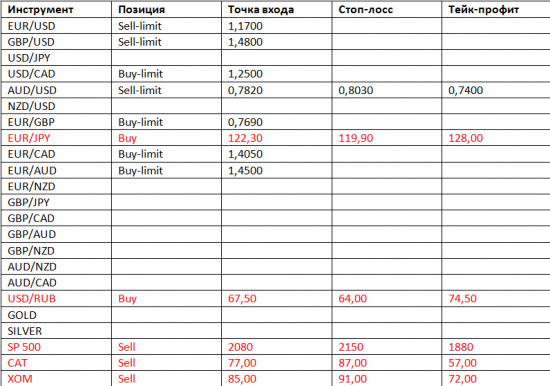

Текущие торговые сигналы и ситуация на рынке

- 12 мая 2016, 17:57

- |

Динамика рынка нефти резко переросла в агрессивный бычий импульс, который возник по причине негативных данных от МинЭнерго США. Данные продемонстрировали снижение запасов не только сырой нефти и готовых нефтепродуктов, но и уровня объема добычи внутри страны. Фондовые рынки за счет этих данных продемонстрировали нисходящую коррекцию, которая закончилась сегодня со временем открытия новой американской сессии. Динамика валютного рынка демонстрирует ослабление американского доллара, причиной чего выступают технические факторы.

По нашим позициям все остается неизменно, новых изменений совершать не стоит по причине отсутствия новых фундаментальных и технических факторов.

С уважением, Лебедь Дмитрий.

Всем профитов и попутного тренда.

Также приглашаем Вас в наш ВК-паблик.

Торговые идеи от Артема Деева на 12 мая 2016

- 12 мая 2016, 10:34

- |

Европейская валюта в среду прервала череду разгрузочных дней и продемонстрировала незначительный прирост. Стоит отметить, как и днем ранее, не имея возможности оценить актуальную статистику по причине пустого экономического календаря, участникам рынка пришлось довольствоваться собственными ожиданиями по перспективам денежно-кредитной политики ЕС. Годовая дефляция внутри валютного блока вкупе с укрепляющимся долларом создает хорошие условия для продолжения коррекционного тренда EURUSD. Тем не менее, рынок хоть и двигается, но делает это вяло. Ему явно необходим дополнительный триггер, с функцией которого на этой неделе попробует справиться американская статистика по индексу потребительских цен, выход которой запланирован на эту пятницу. Кроме того, сегодня в 12:00 МСК будет опубликован отчет по промышленному производству Еврозоны. Судя по прогнозу, ожидания хорошие. Однако, учитывая последние показатели по индексам деловой активности в промышленном секторе Markit, вероятность увидеть оживление отрасли крайне мала. Учитывая сказанное, очередной слабый релиз из Европы рискует усилить давление на евро или же еще раз напомнить, что спекуляции на тему новых мер экономической поддержки со стороны ЕЦБ основаны не на пустом месте.

Европейская валюта в среду прервала череду разгрузочных дней и продемонстрировала незначительный прирост. Стоит отметить, как и днем ранее, не имея возможности оценить актуальную статистику по причине пустого экономического календаря, участникам рынка пришлось довольствоваться собственными ожиданиями по перспективам денежно-кредитной политики ЕС. Годовая дефляция внутри валютного блока вкупе с укрепляющимся долларом создает хорошие условия для продолжения коррекционного тренда EURUSD. Тем не менее, рынок хоть и двигается, но делает это вяло. Ему явно необходим дополнительный триггер, с функцией которого на этой неделе попробует справиться американская статистика по индексу потребительских цен, выход которой запланирован на эту пятницу. Кроме того, сегодня в 12:00 МСК будет опубликован отчет по промышленному производству Еврозоны. Судя по прогнозу, ожидания хорошие. Однако, учитывая последние показатели по индексам деловой активности в промышленном секторе Markit, вероятность увидеть оживление отрасли крайне мала. Учитывая сказанное, очередной слабый релиз из Европы рискует усилить давление на евро или же еще раз напомнить, что спекуляции на тему новых мер экономической поддержки со стороны ЕЦБ основаны не на пустом месте.

Рекомендация EURUSD: Sell TP 1,10 SL 1,16

Прогноз по парам GBPUS и USDJPY на сайте

Запасы в США (-3,4) mb, добыча (-23) тыс.b/d

- 11 мая 2016, 17:30

- |

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 6 мая 2016 года, коммерческие запасы нефти в США снизились на 3,41 млн. баррелей (до 539,984 с 543,394 млн. баррелей неделей ранее). Таким образом, запасы сырой нефти, как и в прошлом году, показали максимумы в конце апреля и теперь есть надежды, что они начнут двигаться вниз.

Запасы моторного топлива на этот раз за неделю снизились на 1,2 миллиона баррелей (до 240,6 с 241,8 млн. бар.). Потребление нефтепродуктов снизилось на 289 тыс. b/d (до 19,952 с 20,242 mb/d). Это более или менее обычные колебания потребления. Нетто импорт нефти и нефтепродуктов за неделю снизился на 161 тыс. b/d (до 5,699 с 5,860 mb/d). Суммарные запасы нефти и нефтепродуктов за неделю снизились на 1,4 млн. баррелей (до 2064,5 с 2065,9 млн. бар.). Возможно, и здесь растущий тренд будет заменяться на снижение. Следующие 2-3 недели должны подтвердить сделанные заявки. Снижение запасов в будущем смотрелось бы более органично при столь активном снижении добычи.

( Читать дальше )

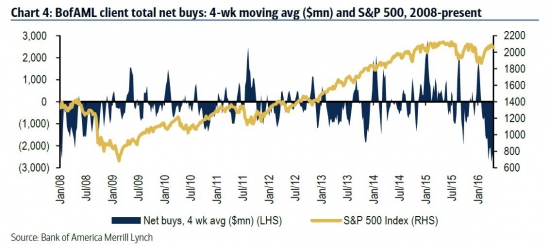

Клиенты Bank of America избавляются от американских акций

- 11 мая 2016, 17:13

- |

По данным стратегов Bank of America-Merrill Lynch (BAML), клиенты банковской группы продают акции США уже 15 недель подряд.

Подобная ситуация встречается впервые с 2008 года, когда BAML начал агрегировать данные. Статистика впечатляет, учитывая, что в последние восемь лет периодически наблюдались крайне волатильные периоды.

Клиенты продавали как голубые фишки, так и акции компаний малой и средней капитализации. Наибольшие распродажи наблюдались в индустриальном секторе и сегменте материалов.

Конечно, это данные от одного брокера. При этом не учитываются другие факторы, например, активность корпораций путем осуществления программ buyback.

Тем не менее, из статистики этой можно сделать определенные выводы. С одной стороны, мы имеем дело с угрожающим сигналом. С другой, если мыслить «от противного», возможно, продавцов на рынке уже не осталось, и впереди нас ждет ралли.

Алексей Штернкукер. Американский экономический рост - это миф

- 11 мая 2016, 14:55

- |

( Читать дальше )

Инвестиции в рынок США в рублях с защитой от девальвации

- 11 мая 2016, 11:13

- |

Уже давно вынашиваю план более широкой диверсификации своего портфеля. Не смотря на то, что я являюсь квалифицированным инвестором согласно российскому законодательству и имею право работать с иностранными ценными бумагами и другими инструментами, до сих пор я этого не делал. Дело в том, что комиссии за выход на биржи США довольно высоки для моего депозита. Кроме того, почти всегда требуется платить «абонентскую плату», если размер месячной комиссии не превышает пороговую величину. А так как я совершаю минимальное количество сделок, такой тип инвестирования становится совершенно невыгодным. Кроме того, заниматься анализом 27 000 американских компаний и выбирать из них лучших нету ни сил ни желания. Хватает и российских эмитентов. Таким образом я пришел к выводу, что мне необходимо вложиться в индексный фонд.

( Читать дальше )

Торговые идеи от Артема Деева на 11 мая 2016

- 11 мая 2016, 11:08

- |

Рекомендация GBPUSD: Sell TP 1,40 SL 1,48

Продолжение на сайте

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал