СШа

США предложили ввести санкции против титана и палладия из России....

- 24 октября 2024, 23:48

- |

«ВСМПО-Ависма» VSMO ₽25 020 -1,57%КУПИТЬ/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>

«ВСМПО-Ависма» VSMO ₽25 020 -1,57%КУПИТЬ/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>/>( Читать дальше )

- комментировать

- Комментарии ( 1 )

Отчет иностранного эмитента (6-K) - British American Tobacco p.l.c.

- 24 октября 2024, 23:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Санкции против палладия из России кардинально изменят его глобальный рынок

- 24 октября 2024, 19:12

- |

Правительство США предложило своим партнерам по «Большой семерке» рассмотреть возможность введения санкций против титана и палладия, поставляемых из России. Соответственно, в ближайшее время будут вестись бурные дискуссии по поводу рациональности принятия подобных мер и степени их влияния на цветную металлургию нашей страны.

Тем не менее не надо быть семь пядей во лбу, чтобы понять, насколько рискованным будет данный шаг как для самих США, так и для Великобритании, Канады, Германии, Италии, Франции и Японии: они попросту «выстрелят» себе в ногу.

Например, согласно данным Геологической службы США, Россия в прошлом году произвела 92 тонны палладия, Канада — 16 тонн, США — всего 9,8 тонн. В целом же выпуск палладия в мире составил 210 тонн и фактически власти США предлагают попробовать устранить с глобального рынка ключевого поставщика с долей почти 45%, заменить которого в обозримом будущем попросту нереально — в большинстве членов «Большой семерки» палладий вообще не производится.

( Читать дальше )

Квартальный отчет (10-Q) - COCA COLA CO

- 24 октября 2024, 19:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

Квартальный отчет (10-Q) - HONEYWELL INTERNATIONAL INC

- 24 октября 2024, 17:00

- |

Прочитать его можно по ссылке: https://www.sec....

( Читать дальше )

ETF по версии США. Бабло побеждает зло

- 24 октября 2024, 15:01

- |

Независимая консалтинговая компания ETFGI подсчитала, что активы, инвестированные в индустрию ETF в Соединенных Штатах, к концу сентября достигли рекордного уровня в $10 трлн., против $9,74 трлн в конце августа 2024 года. В течение сентября индустрия ETF в США получила чистый приток в размере $97,29 млрд, в результате чего чистый приток с начала года достиг рекордных $740,81 млрд.

«Индекс S&P 500 вырос на 2,14% в сентябре и на 22,08% с начала года. Индекс развитых рынков без учета США вырос на 1,26% в сентябре и на 12,53% с начала года. Гонконг (рост на 16,51%) и Сингапур (рост на 7,43%) показали наибольший рост среди развитых рынков в сентябре. Индекс развивающихся рынков вырос на 7,72% в сентябре и на 19,45% с начала года. Китай (рост на 23,89%) и Таиланд (рост на 12,43%) показали наибольший рост среди развивающихся рынков в сентябре», — рапортует управляющий партнер ETFGI Дебора Фур.

Индустрия ETF в США насчитывала 3 775 продуктов от 341 поставщика, зарегистрированных на 3 биржах.

( Читать дальше )

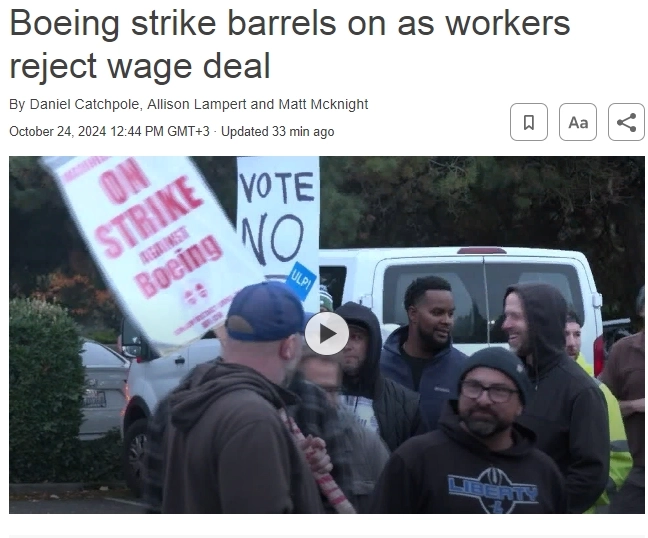

Забастовка Boeing продолжается из-за отказа рабочих от соглашения о заработной плате — Reuters

- 24 октября 2024, 13:29

- |

В среду рабочие завода Boeing проголосовали за то, чтобы отклонить предложение о контракте и продолжить более чем пятинедельную забастовку, нанеся удар по плану нового генерального директора Келли Ортберг по укреплению финансов испытывающего трудности производителя самолётов.

64% проголосовавших выступили против сделки, которая предполагала повышение заработной платы на 35% в течение четырёх лет. Это стало серьёзным ударом для Ортберга, который занял пост премьер-министра в августе, пообещав более тесно сотрудничать с фабричными рабочими, чем его предшественники.

Отказ от предложения Boeing, последовавший после того, как 95% работников проголосовали против первого контракта в прошлом месяце, отражает многолетнее недовольство работников, которые чувствовали себя обманутыми компанией во время переговоров десять лет назад, и усугубляет финансовый кризис.

Профсоюз добивается повышения заработной платы на 40% и возвращения пенсионного обеспечения с установленными выплатами.

Рабочие на заводе Boeing также выражали своё недовольство после десяти лет, в течение которых их зарплаты отставали от инфляции, а критики жаловались на то, что производитель самолётов тратил десятки миллиардов долларов на выкуп акций и выплачивал рекордные бонусы руководству.

( Читать дальше )

Красная зачистка или проблемы с тарифами?

- 24 октября 2024, 10:33

- |

Комментарии к рынку

По мере приближения даты президентских выборов в США все больше внимания уделяется рынку. Опросы все еще не выявили явного фаворита, но настроения на рынке, похоже, смещаются в пользу Дональда Трампа. После того как медовый месяц Харрис официально закончился, «торговля Трампом» снова набирает обороты. Согласно этой точке зрения, победа Трампа, и в частности «красная зачистка», будет плохой для облигаций, евро, иены, юаня и песо, но благоприятной для акций, особенно в таких секторах, как финансовые услуги, нефть и криптовалюты, где снижение налогов и дерегулирование повысят доходность. Считается, что меньшее регулирование означает более высокую маржу, а снижение налогов — больше денег, которые возвращаются к инвесторам.

В предвыборной кампании Трампа выдвигаются масштабные идеи: снижение налогов, дерегулирование и тарифы.

( Читать дальше )

Закат IT-компаний, токсичность американской юрисдикции и причем тут инвестиции

- 24 октября 2024, 10:28

- |

Вчера вышла новость, которая возможно прошла мимо различных инвесторов и трейдеров, но я считаю, в перспективе, это может сильно повлиять на многие ИТ-компании, в том числе акции которых торгуются на фондовых рынках.

И так, вот эта новость в интерпретации РБК: Более 10 российских специалистов отстранили от работы над ядром Linux .

Звучит как-то незначительно. Ну выкинули там каких-то российских разработчиков, просто из-за наличия красного паспорта, делов то. 10-ю меньше, 10-ю больше, какая разница?

Во первых выкинули не 10, а больше. Во вторых выкинули не только российских. Не буду приводить тут скриншот с помойки Reddit с русофобской модерацией, но как пишут там, выгнали и вполне себе американцев, которым не посчастливилось быть когда то гражданами России. Так, выкинули программиста, который более 10 лет живет и работает в США, сейчас работает в Amazon Web Services (крупнейший поставщик облачных решений в мире) и более 10 лет вносит изменения в Linux ядро.

Причем тут вообще эти санкции и какое это отношение имеет к нам и другим странам, IT-технологиям в целом?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал