SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СШа

Рынок обрушится, остается вопрос – когда?

- 31 октября 2013, 18:07

- |

Ларри Финк, уважаемый глава инвестиционного гиганта BlackRock, считает, что финансовые рынки “похожи на пузырь".

И он говорит об этом публично.

The Wall Street Journal в статье 27 октября указывает, что все большее число интернет-компаний, которые не являются прибыльными и даже не имеют доходов в настоящее время оцениваются по чрезвычайно высоким ценам. «Это не совсем похоже на 1999» возражает WSJ, вспоминая старые добрые времена завышенного курса акций IT компании, но, подчеркнём, все-таки упоминает об этом.

Фирма под названием TrimTabs, которая занимается исследованиями действий инвесторов, пишет, что наличные деньги наводнили паевые инвестиционные фонды и другие инвестиционные институты в этом году самыми быстрыми темпами с 2000 года, т.е. со времен последнего большого пузыря.

Даже телеканал CNBC, мундштук и апологет Уолл-стрит, кажется, приглашает все больше гостей, которые пессимистичны в отношении акций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

ФРС США продолжит выкуп активов в объеме $85 млрд

- 31 октября 2013, 15:08

- |

Чиновники ФРС приняли решение продолжить программу выкупа активов в прежнем объеме. По мнению членов Комитета по открытому рынку, американская экономика все еще остается слишком слабой для того, чтобы начать сокращение в ежемесячных объемах покупки активов.

По итогам двухдневного заседания Федерального комитета по открытому рынку (Federal Open Market Committee, FOMC) чиновники приняли решение сохранить программу количественного смягчения без изменений.

Чиновники проголосовали 9-1 в пользу принятия данного решения. Единственный голос «против» подала Эстер Джордж, президент Федерального резервного банка Канзаса.

Заявление ФРС

В опубликованном заявлении по итогам заседания отмечается:

«Комитет решил подождать дальнейших свидетельств улучшения динамики в экономике США, перед тем как вносить какие-либо изменения в текущие объемы покупки программы. В соответствии с этим было принято решение продолжить программу покупки трежерис в ежемесячном объеме $45 млрд и ценных бумаг, обеспеченных ипотечными активами, в ежемесячном объеме $40 млрд».

( Читать дальше )

По итогам двухдневного заседания Федерального комитета по открытому рынку (Federal Open Market Committee, FOMC) чиновники приняли решение сохранить программу количественного смягчения без изменений.

Чиновники проголосовали 9-1 в пользу принятия данного решения. Единственный голос «против» подала Эстер Джордж, президент Федерального резервного банка Канзаса.

Заявление ФРС

В опубликованном заявлении по итогам заседания отмечается:

«Комитет решил подождать дальнейших свидетельств улучшения динамики в экономике США, перед тем как вносить какие-либо изменения в текущие объемы покупки программы. В соответствии с этим было принято решение продолжить программу покупки трежерис в ежемесячном объеме $45 млрд и ценных бумаг, обеспеченных ипотечными активами, в ежемесячном объеме $40 млрд».

( Читать дальше )

Удивительная статистика

- 31 октября 2013, 14:06

- |

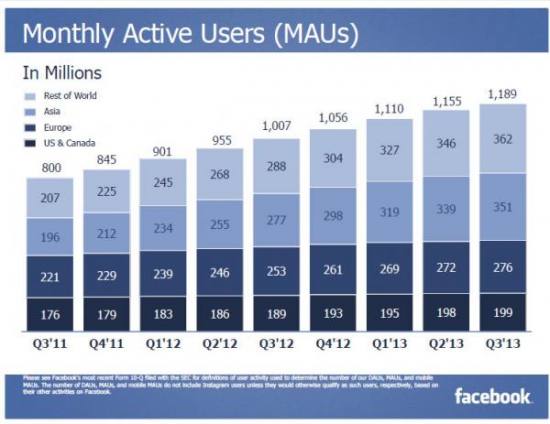

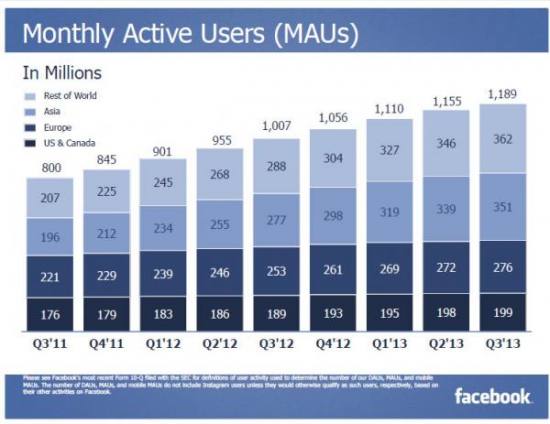

Звучит нереально, но это факт — в Америке Facebook генерирует 199 млн активных пользователей, что на 44 млн больше, чем вся официально учтенная Департаментом труда рабочая сила… и это на 63 млн больше, чем кол-во работающих людей в США =)

Вероятно, скоро Facebook так разрастется, что ему придется колонизировать какую-то другую планету Солнечной системы или вне ее пределов...

Вероятно, скоро Facebook так разрастется, что ему придется колонизировать какую-то другую планету Солнечной системы или вне ее пределов...

Госдолг США

- 31 октября 2013, 11:41

- |

Комментарий американца с Нью-йорк таймс к статье о повышении госдолга США:

— Представьте. Приходите вы домой, а у вас не работает канализация и дерьмо со всего района сливается вам в квартиру. Дерьма настолько много, что его уже под потолок. И что бы решить проблему вы поднимаете потолок.

— Представьте. Приходите вы домой, а у вас не работает канализация и дерьмо со всего района сливается вам в квартиру. Дерьма настолько много, что его уже под потолок. И что бы решить проблему вы поднимаете потолок.

США: в пятницу программа SNAP останавливается

- 31 октября 2013, 10:24

- |

Каждый седьмой американец испытает удар в предстоящую пятницу — завтра прекращена $5-млрдная программа по выдаче продуктовых талонов населению – по материалам AForex.

Каждый седьмой американец испытает удар в предстоящую пятницу — завтра прекращена $5-млрдная программа по выдаче продуктовых талонов населению – по материалам AForex.Выдача продуктовых талонов (food stamps) по федеральной программе Supplemental Nutrition Assistance Program (SNAP) – стара как мир, и к ней уже привыкли 48 млн американцев с низкими доходами.

C 2004 года стоимость SNAP для федерального бюджета выросла втрое и оставалась на высоком уровне без привязки к динамике рынка труда, дефициту бюджета и другим показателям.

Собственно, программа SNAP останавливается потому, что истекает (а продлевать ее не стали). Вместе со SNAP истекает и период двухгодичной льготы по налогу на з/п.

( Читать дальше )

США: Дефицит бюджета снизился до 5-летнего минимума

- 31 октября 2013, 08:23

- |

В 2013 финансовом году бюджетный дефицит в США впервые за последние пять лет оказался ниже отметки в $1 трлн, следует из документа, опубликованного американским министерством финансов

По данным ведомства, бюджетные расходы США превысили доходы казны на $680 млрд. Таким образом, сокращение дефицита в сравнении с предыдущим годом составило 4,1%.

В американском минфине подчеркнули, что это на $409 млрд меньше, чем было годом ранее. Кроме того, апрельский прогноз минфина также превышал данный показатель почти на $300 млрд.

В свою очередь, сотрудники Белого дома отметили, что бюджетная «дыра» уменьшилась почти вдвое с тех пор, как Барак Обама стал президентом США. «При президенте Обаме дефицит страны сокращался на протяжении последних четырех лет — это наилучший показатель со времен Второй мировой войны», — добавили в администрации президента.

www.gazeta.ru/business/news/2013/10/31/n_3292249.shtml

По данным ведомства, бюджетные расходы США превысили доходы казны на $680 млрд. Таким образом, сокращение дефицита в сравнении с предыдущим годом составило 4,1%.

В американском минфине подчеркнули, что это на $409 млрд меньше, чем было годом ранее. Кроме того, апрельский прогноз минфина также превышал данный показатель почти на $300 млрд.

В свою очередь, сотрудники Белого дома отметили, что бюджетная «дыра» уменьшилась почти вдвое с тех пор, как Барак Обама стал президентом США. «При президенте Обаме дефицит страны сокращался на протяжении последних четырех лет — это наилучший показатель со времен Второй мировой войны», — добавили в администрации президента.

www.gazeta.ru/business/news/2013/10/31/n_3292249.shtml

Дауншифтинг трейдера

- 30 октября 2013, 18:09

- |

Знакомьтесь! Florida Trader (добавляем в друзья!:)):

Алексей, 26 лет. 5 лет уже живет в США. Последние несколько лет — в Майами.

Торгует NYSE, всякий неликвидный треш.

Встает каждый день в 6 утра и целый день работает в рынке.

Живет с рынка. Тусуется с Тимоти Сайксом.

Но, говорит, трейдеров в Майами почти нет.

Пытались устраивать тусы — одни пенсионеры приходят)))

А теперь разрыв шаблона.

Мечтает вернуться в Москву! Говорит в Майами тоскливо!

А в Москве — движуха, интересные люди, интересные идеи...

Вопросы Алексею можно задать внизу в комментариях

( Читать дальше )

Алексей, 26 лет. 5 лет уже живет в США. Последние несколько лет — в Майами.

Торгует NYSE, всякий неликвидный треш.

Встает каждый день в 6 утра и целый день работает в рынке.

Живет с рынка. Тусуется с Тимоти Сайксом.

Но, говорит, трейдеров в Майами почти нет.

Пытались устраивать тусы — одни пенсионеры приходят)))

А теперь разрыв шаблона.

Мечтает вернуться в Москву! Говорит в Майами тоскливо!

А в Москве — движуха, интересные люди, интересные идеи...

Вопросы Алексею можно задать внизу в комментариях

( Читать дальше )

Число рабочих мест в частных компаниях США в октябре увеличилось на 130 тысяч

- 30 октября 2013, 16:22

- |

МОСКВА, 30 окт — Прайм. Число рабочих мест в частных компаниях США в октябре увеличилось на 130 тысяч по сравнению с сентябрем, следует из пресс-релиза аналитической компании Automatic Data Processing, Inc. (ADP).

Данные оказались хуже прогнозов аналитиков, ожидавших роста на 150 тысяч по сравнению с предыдущим месяцем.

Данные оказались хуже прогнозов аналитиков, ожидавших роста на 150 тысяч по сравнению с предыдущим месяцем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал