Сбербанк

Яндекс, открывший бизнесу доступ к своей генеративной нейросети YandexGPT, представил более высокие тарифы, чем Сбер с GigaChat — Ъ

- 07 декабря 2023, 10:37

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Прибыль банковского сектора РФ за 9мес 2023г составила 2,7 трлн руб, по итогам года может достичь 3,3 трнл руб — Банк России

- 07 декабря 2023, 10:11

- |

www.interfax.ru/business/

Взгляд на рынок 07 декабря

- 07 декабря 2023, 09:56

- |

Индекс Мосбиржи приступил к коррекции, а помог ему в этом Сбербанк, который вчера оставил дивидендную политику без изменений, а также подтвердил, что не имеет планов по выкупу своих акций у нерезидентов, бумага закрылась -4,31% от цены закрытия.

Нефть Brent продолжает коррекцию, торгуется по цене 75,61 долларов за баррель. Нефть не только не среагировала вчера на полет Путина в страны Ближнего Востока, она также проигнорировала статистику США вчера по запасам сырой нефти (факт -4,632М план -1,354М).

Предполагаю, что вчерашний разнос рынка еще не закончился, завтра нас ждет статистика по инфляции РФ за ноябрь, которая ожидается так себе (план 7,6% против 6,7% в октябре) и даст почву для повышения ставки ЦБ 15 октября.

Всем успешных торгов.

Утренний обзор рынка 07.12.23 с точки зрения позиционного трейдинга.

- 07 декабря 2023, 09:51

- |

Друзья всех приветствую🤝

Разобрал такие инструменты как: ●ukoil ●usdrub ●gold ●mx1 ●sber ●vtbr ●mgnt ●poly ●rasp ●moex

●MX1(фьючерс на индекс ММВБ) ближайшая зона сопротивления диапазон 312 000 тыс пунктов по фьючерсу, при коррекции и реакции цены, будет интересно отработать шорт, с текущих относительно волны снижения продажи выглядят дорого.

📃Новости на сегодня:

президенты РФ и Ирана проведут переговоры

●GMKN Норникель — ВОСА — акционеры проголосуют по дивидендам 9м 2023г (915,33 руб) и дроблению акций

●AQUA Инарктика — последний день с дивидендами (19руб)

Всем удачной торговли и контролируйте свои риски🤝

Если видео было полезным прошу поддержать лайком👍 готов ответить на Ваши комментарии🤝

🔥Идеи на каждый торговый день: t.me/TechincalllTrading

Почему упал Сбер

- 07 декабря 2023, 09:43

- |

Событие, которого многие ждали. Сбер представил на нем новую улучшенную Дивидендную политику.

Сама Политика, поменялась незначительно, всё те же 50% от чистой прибыли, и вроде бы всё гладко, но почему-то Сбер весь день постепенно сползал вниз, а в конце дня полетел камнем.

Многие это пытались объяснить фиксацией прибыли игроков после затяжного роста с целью перезайти пониже и прочими вроде бы очевидными вещами. Но есть нюанс!...

Нюанс этот уже ближе к завершению события в голос озвучил руководитель блока «Финансы» банка Тарас Скворцов — В новой дивполитике «Сбера» изменился триггер для выплаты дивидендов — Дивиденды будут платить в предполагаемом размере (50%) при коэффициенте достаточности базового капитала H20.0 не ниже 13,3% — www.finam.ru/publications/item/v-novoy-divpolitike-sbera-izmenilsya-trigger-dlya-vyplaty-dividendov-20231206-1411/

Этот показатель ранее Сбер нигде не публиковал.

Но по итогу работы за 7 месяцев 2023 (в отчете в августе) показатель Н1.0 составил 13,4%, снизившись за последний месяц на -0,2%, а с начала года на -1,4%. — www.sberbank.com/ru/investor-relations/groupresults/july_2023 — очень близко к указанной цифре 13,3% по Н20.0 и темпы снижения тоже не малые.

( Читать дальше )

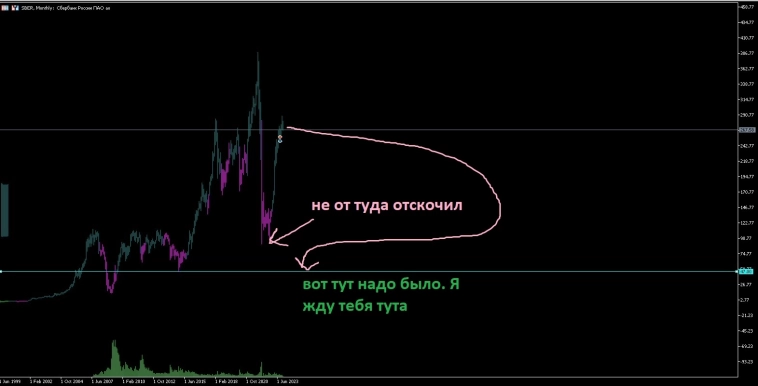

Сбер

- 07 декабря 2023, 08:36

- |

👋 Ну что, друзья, прошёл день инвестора в Сбере (довольны?), но сам банк не оценил заявлений своих демиургов.

📊 Пока идём чётко по плану. Последние два дня выглядят, как ретест пробитой трендовой. Впереди погружение.

📉 Есть подозрение, что ценовая цель — ретест прошлого нисходящего канала. Впрочем, можем и не дойти. Думаю, уровень 260 станет нашим локальным минимумом. А 250 и касание границы канала — это на случай совсем чего-то плохого.

🤫 Не шортим, друзья, пока просто наблюдаем. Впереди ставка и вынести могут в обе стороны, очень непредсказуемый рынок. Будем искать бумаги поинтереснее.

Больше идей и обзоров:

t.me/+gNmj7EJnsYw4Y2Uy

Новая Стратегия Грефа до 2026 года с точки зрения дивидендных выплат...‼️ Внимание !

- 07 декабря 2023, 07:58

- |

Разбираем новую стратегию Сбербанка до 2026 года с точки зрения дивидендных выплат.

Банк таргетирует рентабельность капитала до 2026 года на уровне 22%, это значит, что дивидендный поток в течение этого периода будет на уровне 30+ руб. на акцию.

Несмотря на то, что банк не стал менять коэффициент чистой прибыли, направляемый на дивиденды, главным акционером остается государство, которое остро нуждается в финансировании. Ранее Минфин уже прозрачно намекал, что может взять «сверхприбыль» у банков через дивиденды, поэтому вероятность выплаты повышенных дивидендов остается существенной.

Рассмотрим три варианта развития событий:

🔴 Негативный.

Дивиденды Сбера по итогам года останутся на уровне прошлого, т.е. 25 руб. на акцию. В этом случае цена акций останется ± на текущем уровне, дивидендный гэп будет быстро закрыт (с учетом того, что дивиденд по итогам 2024 прогнозируется на уровне 30 руб.). Доходность составит 8%*

🟡 Базовый.

Сбер выплатит дивиденд в рамках прогноза – 33 руб. на акцию. В этом случае акции могут вырасти до 300 руб. и выше. После выплаты дивидендов цена либо останется на уровне 300 руб., либо упадет до нее. Прогнозируемая доходность порядка 22%.

( Читать дальше )

Ранее писал про фибоначи

- 07 декабря 2023, 02:11

- |

287-271 = 16, 16/2 = 8, 271+8 = 279, что почти равно 280

Картинка на таймфрейме 1d, если это не устраивает то смотрим картинку на таймфрейме 1h ниже, результат тот же

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал