Северсталь

VSA, побарное чтение графиков

- 31 октября 2019, 19:45

- |

Начните практиковать чтение цены каждый день и вы откроете для себя много нового! Присоединяйтесь к нам! Запись на Курс Наставничество по ссылке: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Старт 04 ноября!

- комментировать

- Комментарии ( 0 )

Пару слов о FCF, Алросе, Лукойле, Фосагро, Северстали.

- 30 октября 2019, 19:13

- |

Большинство начинающих инвесторов в первую очередь смотрят на чистую прибыль (ЧП), поскольку это самый простой финансовый показатель. Не смотря на свою простоту, ЧП подвержена различным «бумажным» искажениям. Любой начинающий бухгалтер немного «поманипулировав» статьями баланса, способен как завысить так и занизить прибыль.

В свою очередь показатель свободного денежного потока (FCF) практически не подвержен «бумажным» искажениям, поэтому опытные инвесторы в первую очередь обращают внимание на возможность компании генерировать реальные денежные средства, а не бумажную прибыль.

Свободный денежный поток-это сумма денежных средств, генерируемых компанией, которая доступна для выплаты дивидендов, выкупа акций, погашения долгов или приобретения других компаний.

( Читать дальше )

VSA, побарное чтение графиков

- 29 октября 2019, 19:26

- |

Начните практиковать чтение цены каждый день и вы откроете для себя много нового! Присоединяйтесь к нам! Запись на Курс Наставничество по ссылке: https://dmitrykrasnov.com/on-lajn-kurs-nastavnichestvo/

Старт 04 ноября!

Подписывайтесь на мою страницу в ФБ — www.facebook.com/dkrasnovb

Покупаю Северсталь

- 25 октября 2019, 20:21

- |

Купил по 874,4 — СТОп 862,

Ждем ДИВИДЕНТЫ.

КОроче — кто за — лонгуем )

Финансовые результаты НЛМК за 3 квартал не показательны - Атон

- 25 октября 2019, 10:43

- |

Выручка НЛМК за 3К19 составила $2 576 млн (-8% кв/кв), EBITDA — $654 млн (-11% кв/кв), рентабельность по EBITDA — 25% (-1 пп кв/кв). Чистая прибыль упала на 17% кв/кв до $343 млн, способные денежные потоки были стабильными на уровне $249 млн (-3% кв/кв). Американский дивизион НЛМК понес убытки в части EBITDA (-$33 млн) вследствие роста затрат и падения внутренних цен на сталь и прокат. Компания ожидает увеличения выпуска стали благодаря завершению ремонтных работ на доменном производстве в Липецке и конвертерной печи, и подтвердила прогноз производства за 2019 на уровне 12 млн т. Совет директоров рекомендовал выплатить промежуточные дивиденды за 3К19 в размере 3.22 на акцию (на них будет направлено 120% свободных денежных потоков), что соответствует доходности в 2.6%.

EBITDA оказалась на 1.4% ниже консенсус-прогноза, но в целом результаты не показательны, учитывая сильное снижение эталонных цен на сталь (HRC Black Sea упал с августовских $480 / т до $367 / т). Мы по-прежнему с осторожностью оцениваем перспективы сталелитейного сектора, видя потенциал снижения премий на российском рынке, а также в связи со скорым сезонным снижением спроса на стальную продукцию в зимний период. Акции НЛМК торгуются по 5.2x EV/EBITDA 2020П против 4.9x у Северстали.Атон

Акции Северстали обладают потенциалом роста в 32% до 1151 рубля за бумагу - ITI Capital

- 22 октября 2019, 19:47

- |

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

северсталь

- 21 октября 2019, 21:31

- |

Северсталь: Финансовые результаты за 9 мес. 2019 г. по МСФО

- 21 октября 2019, 21:17

- |

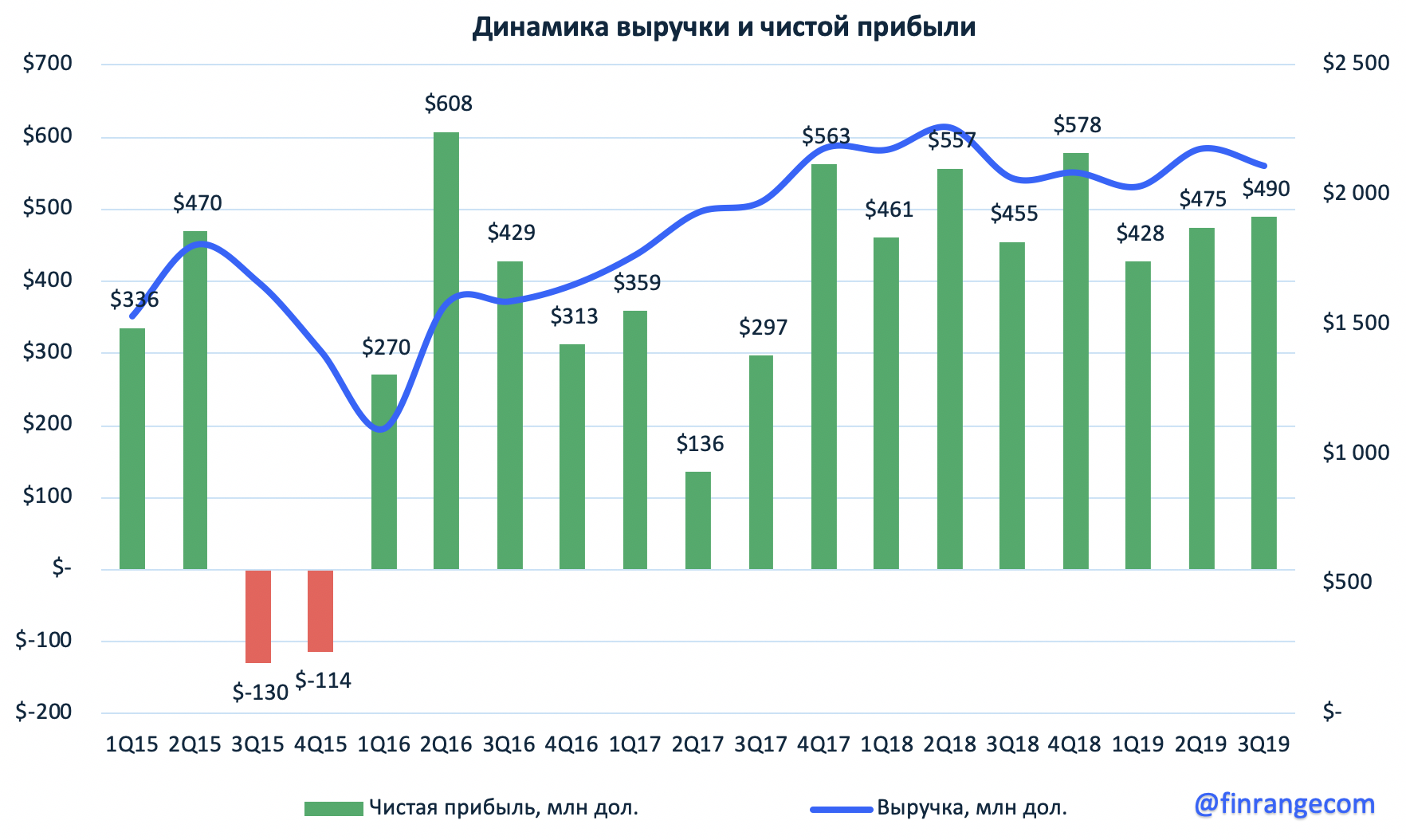

Северсталь опубликовала финансовые результаты за 9 мес. 2019 г. по МСФО. Выручка металлурга составила $6,3 млрд по сравнению с $6,5 млрд за 9 мес. 2018 г., сократившись на 2,7%. Чистая прибыль снизилась на 5,4% до $1,47 млрд. Снижение финансовых показателей обусловлено более низким уровнем цен на стальную продукцию, что в свою очередь связано с замедлением мирового спроса на сталь. Также, свое влияние оказало укрепление российской валюты.

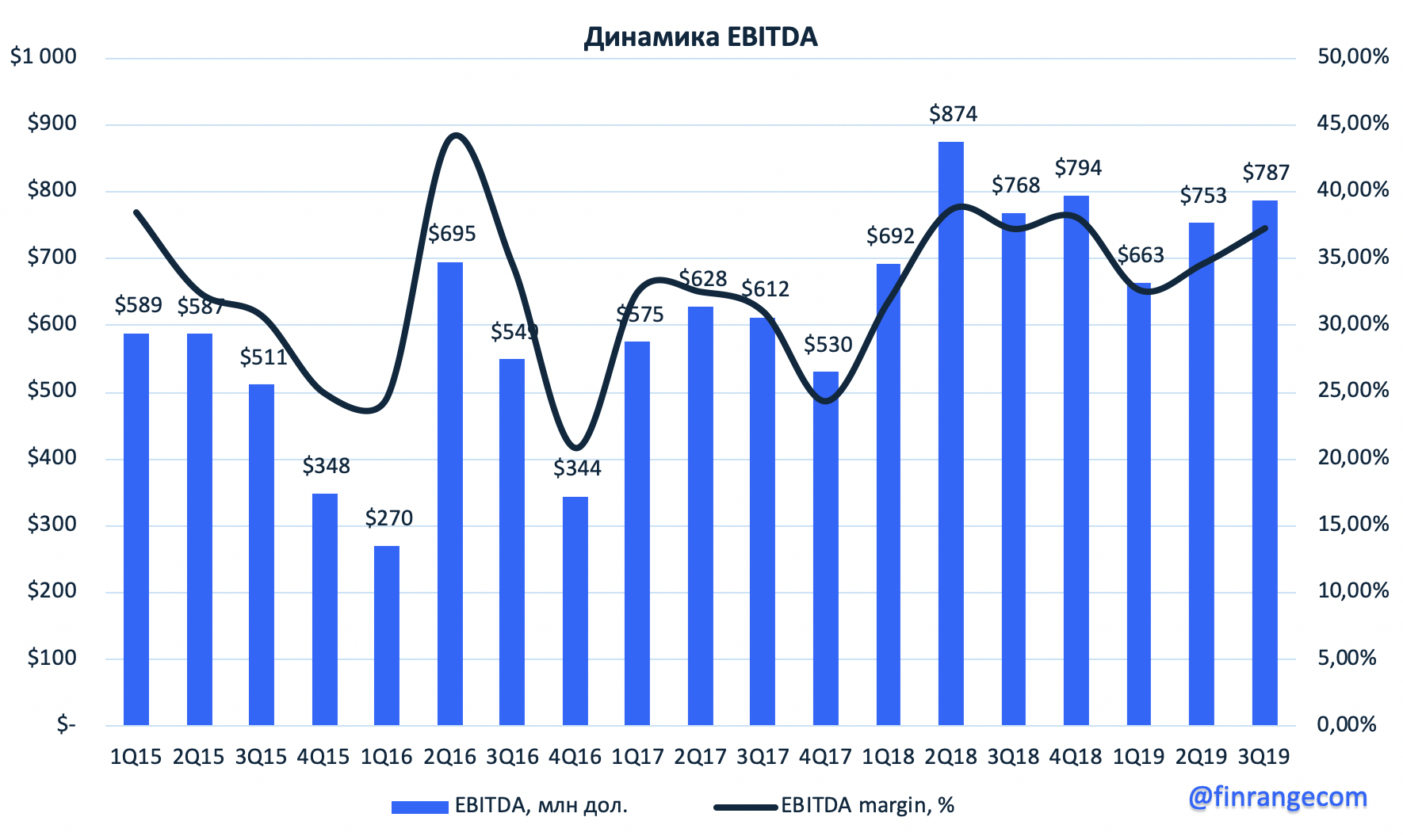

Показатель EBITDA за отчетный период составил $2,2 млрд, показав снижение на 6,2% по сравнению с аналогичным периодом прошлого года. Рентабельность по EBITDA составила 34,9%.

( Читать дальше )

+500 руб за комментарии к отчету

- 21 октября 2019, 16:47

- |

Сегодня перерыв.

Завтра ждем отчет X5 Retail.

Календарь отчетов:

smart-lab.ru/calendar/stocks/company_reports/

Северсталь представила неплохие финансовые результаты - Промсвязьбанк

- 21 октября 2019, 12:47

- |

Показатель EBITDA Северстали в III квартале вырос на 4,5% к предыдущему кварталу, до $787 млн. Рентабельность по EBITDA составила 37,3% против 34,6% кварталом ранее. Выручка сократилась на 3% кв/кв и составила $2,1 млрд. Выручка группы за 9 месяцев сократилась на 3% г/г и составила $6,32 млрд. Показатель EBITDA снизился на 6% — до $2,2 млрд, рентабельность по EBITDA составила 34,9%.

Северсталь представила, в целом, неплохие финансовые результаты и порекомендовала умеренные дивиденды (27,47 руб./акция). Ожидаемым стало снижение выручки в 3кв., что связано с падением цен по различным товарным группам в размере 1-8% при продажах на уровне предыдущего квартала. Улучшение кв./кв. наблюдается в росте EBITDA Группы. Неплохо себя чувствует стальной сегмент: EBITDA подросла на 9,1%, рентабельность увеличилась на 2,1п.п., что обусловлено благоприятной ценовой конъюнктурой внутреннего рынка. Поддержку оказало и сокращение денежных затрат без учета вертикальной интеграции на тонну сляба. В сырьевом сегменте выручка снизилась на фоне снижения цен на железную руду, что сказалось и на падении EBITDA. Свободный денежный поток увеличился по сравнению с предыдущим кварталом благодаря изменению в оборотном капитале и частично от поступлений от продажи сортового завода Балаково. Результаты компании за 9М 2019г. выглядят слабее АППГ, что вызвано общей слабостью мирового стального рынка, основным драйвером которого, несмотря на замедление экономики, остается Китай.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал