Ставка ФРС

Вот вам и повышение ставки ФРС

- 03 июня 2016, 16:09

- |

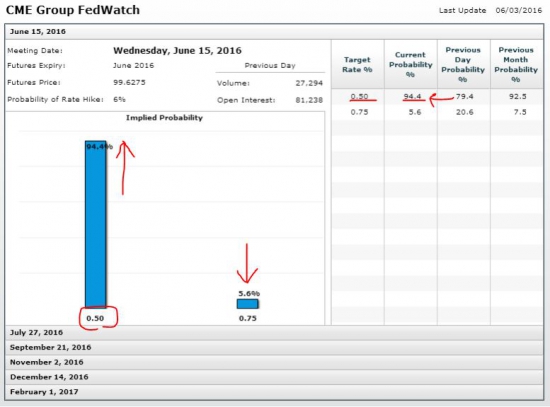

Сразу после вероятность повышения ставки в июне 2016 падает с 20% до 5%!

Золото +2% за 15 минут!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 26 )

Карусель ФРС (Yellen's Dilemma)

- 02 июня 2016, 10:55

- |

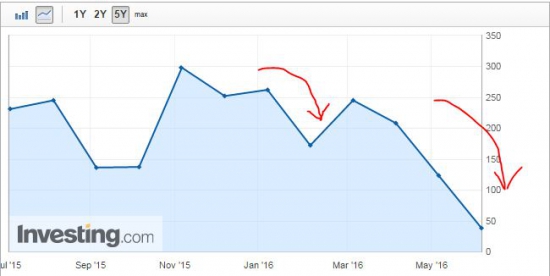

Дойчебанк и Китайцы как бы намекают ФРС...

- 01 июня 2016, 12:29

- |

Старушке Джанет придется уворачиваться от помидоров в случае чего...

+ стоит ожидать негативных сюрпризов от статистики аккурат к июньскому FOMC.

Deutsche Bank

Если DB выйдет вниз из этого адского треугольника, то будет штормить не по детски.

Символично кстати, последняя поддержка «немецкого бегемота» — цена в 13 Евро. Напомню, что год назад, когда вся эта история только начиналась акции DB стоили более 30 Евро.

CNY/USD

Ну и конечно же Юань! Китайские товарищи продолжают тонко намекать Федрезерву.

Рыночная вероятность НЕповышения ставки немного увеличилась вчера, думаю с

( Читать дальше )

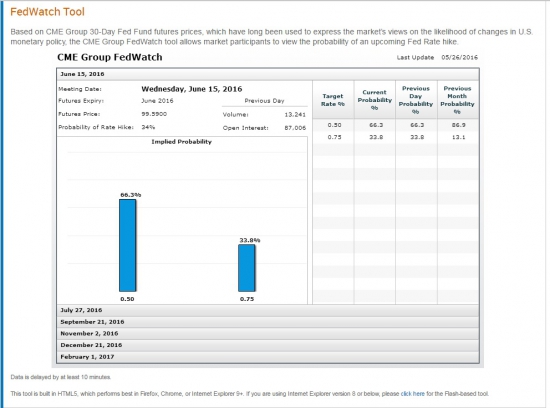

На данный момент ожидание поднятия ставки ФРС до 0,75 - 33,8%. А что думают члены СЛ?

- 26 мая 2016, 15:18

- |

Заседание ФРС в июне 2016: прогноз решения по ставке ФРС 15 июня

- 19 мая 2016, 20:30

- |

«Большинство членов комитета ФРС по монетарной политике высказали мнение о том, что если экономические данные продолжат демонстрировать стабильное улучшение, рост экономики во втором квартале ускорится, условия на рынке труда продолжат улучшаться, а инфляционное давление продолжит расти в сторону 2%-ой цели регулятора, то повышение целевого уровня процентной ставки ФРС в июне будет обоснованным»

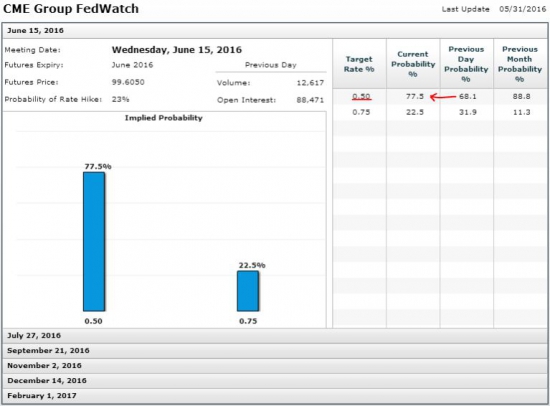

На этом общая позиция членов FOMC и закончилась, т.к. часть участников хотят повышать 3 раза ставку в 2016 году, а некоторые не хотят повышать вовсе. Таким образом, ФРС берет тайм-аут для отслеживания макроэкономической статистики. 19-го мая вероятность повышения ставки в июне закладывалась рынком так:

( Читать дальше )

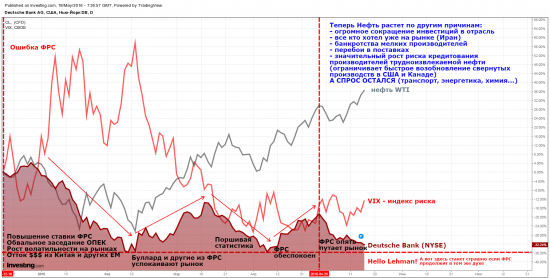

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

На чём золото так быстро выросло в 21-00: на новости о том, что ставку не подняли? А если бы подняли -- золото бы упало? Почему нефть слабее золота росла после 21-00?

- 17 марта 2016, 00:30

- |

На таких статданных ФРС просто обязана повысить ставку

- 26 февраля 2016, 17:05

- |

Призрак рецессии в США (экономические показатели и ошибка ФРС)

- 24 февраля 2016, 08:01

- |

В последние 2-3 месяца мы стали свидетелями. пожалуй, наиболее значимых экономических событий после долгового кризиса Еврозоны в 2011г. В мировой экономике происходят значительные тектонические сдвиги и виновником этого процесса во многом является Федрезерв США. Главная ошибка чиновников ФЕДа – это неверная оценка влияния ужесточения денежно-кредитной политики на мировою экономику и экономику США, а также переоценка способности последней «слезть с иглы» нулевых ставок. Повышение ключевой ставки ФРС в декабре 2015 года и полугодовая вербальная подготовка к этому действию оказались полным провалом, получившем яркое отраженным в динамике фондовых индексов, показавших худший результат сначала года за всю историю торгов. При этом глава ФРС Джанет Йеллен всячески оправдывала начало цикла повышения ставок полным восстановлением экономики США после кризиса 2008 года, в основном опираясь на динамику рынка труда. Официальная безработица в США снизилась до минимумов, но рынок труда реагирует на изменения в экономике с отставанием. Между тем, другие индикаторы состояния здоровья экономики США сигнализируют о приближении рецессии и неспособности бизнеса развиваться в условиях дорогого доллара и роста процентных ставок.

Предлагаю обратить внимание на динамику основных макроэкономических индикаторов за последние полгода:

( Читать дальше )

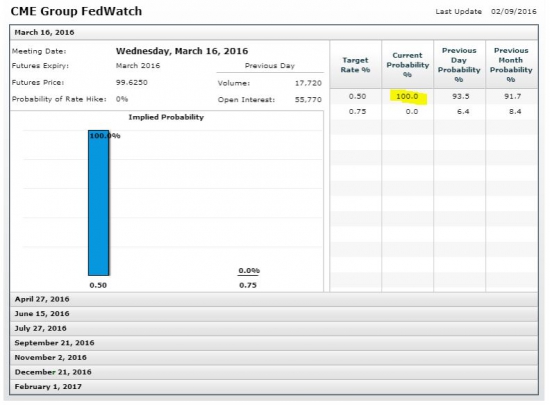

Быстро забываем про повышение ставки ФРС. NIRP вместо HIKE?

- 10 февраля 2016, 14:01

- |

Даже в декабре 2016 рынок ожидает видеть ставку не выше 0,5 с вероятностью в 79%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал