Ставка ЦБ РФ

ЦБ повысил ставку на 0,75% до 7,50%.

- 22 октября 2021, 13:36

- |

Следующее заседание ЦБ РФ — 17 декабря 2021г.

Сейчас в моменте USD / RUB = 70.

- комментировать

- ★1

- Комментарии ( 30 )

На сколько ЦБ РФ повысит ставку: что думают люди и на что они ставят деньги.

- 11 октября 2021, 22:58

- |

Участники валютного рынка ставят на то, что ЦБ РФ в 1 квартале 2022г. перестанет поднимать ставки.

( Читать дальше )

участники рынка ставят на поднятие ставки ЦБ РФ до 7,5%

- 02 октября 2021, 10:41

- |

В России сейчас ставка 6,75%, в США 0,25%, разница 6,50% и, вероятно, в 1 полугодии 2022г. ставку в США ещё не будут поднимать

(в 1 полугодии 2022г., думаю, свернут стимулы, а ставку ФРС США будет поднимать уже в конце 2022г.).

Конечно, жизнь сильно отличается от прогнозов, но посмотрим на расчёты.

Лонг Si (USD / RUB) при неизменности курса даст минус 6,5%, шорт, соответственно, плюс 6,5%.

На самом деле, всё немного сложнее: рынок закладывает ожидание по ставкам.

Ожидаемые ставки растут.

Т.е. лонг Si-06.22 + шорт Si-12.21 приносит прибыль.

Позиция маленькая из-за низкой ликвидности контракта Si-6.22.

По тем цифрам, которые приведены в excel.

Si-12.21 шорт= 73986 — 73703 = прибыль 283р.

Si-06.22 лонг = 76329 — 76490 = убыток 161р.

ИТОГО: прибыль 122р.

ГО было 5500 по дальнему контракту (при spreading, резервируется только ГО по дальнему контракту).

( Читать дальше )

ЦБ РФ +0,25%. Крупняк посчитал правильно: расчет по квартальным спреам SI.

- 10 сентября 2021, 13:37

- |

Крупняк был прав: расчёт о квартальным спредам SI был точным.

С уважением,

Олег.

Ставка ЦБ после 10 Сентября. Сейчас 6,5%. Реальная ставка?

- 09 сентября 2021, 18:50

- |

Ставка ЦБ после 10 Сентября. Сейчас 6,5%. Реальная ставка?

Есть осеннее обострение или нет?

крупняк поставил, что ЦБ РФ поднимет ставку на 0,25,

- 08 сентября 2021, 22:58

- |

Учитывая, что ФРС ставку оставит 0,25%,

посчитал квартальные среды.

Так как шаг 0,25%, то, вероятно, новая ставка ЦБ РФ будет 6,75%.

Мнение участников чата:

( Читать дальше )

крупняк ставит на повышение ставки на 0,25% до конца 2021г.

- 26 июля 2021, 01:48

- |

Si (пара usd/rub): ставя на usd, Вы теряете разницу % ставок в России (6,50%) и в США (0,25%).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 6,25% годовых.

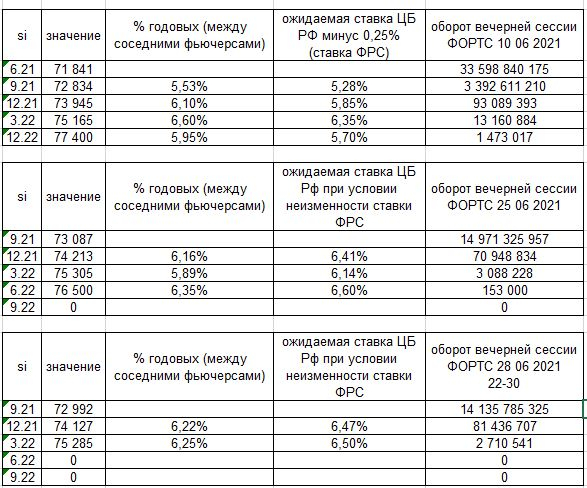

Если SI не меняется (только для расчёта, теоретически), то по SI посчитал % годовых между соседними фьючерсами.

В 2021г. осталось ещё 3 плановых заседания ЦБ России по ставкам: 10 сентября, 22 октября, 17 декабря.

Можно говорить всё, что угодно, но участники рынка ставят на своё мнение деньги.

Поэтому важно, на что ставят участники рынка, а не что они говорят.

ФРС до конца 2021г. не планирует поднимать ставку.

Шаг изменения ставки ЦБ России = 0,25%.

Если участник рынка считает, что разница между % ставками в США и в России не изменится или будет падать, он покупает ближние контракты и продает такое же количество дальних контрактов.

( Читать дальше )

Банк России повысил ключевую ставку до 6,5%

- 23 июля 2021, 13:30

- |

👉 Повышение ставки оказалось самым значительным с декабря 2014 года, когда ставка изменилась сразу на 6,5 п.п. — с 10,5% до 17%

👉 На предыдущем заседании 11 июня российский Центробанк увеличил ставку на 0,5 п.п. — до 5,5%

👉 Это уже четвертое повышение ставки подряд. До этого она в течение восьми месяцев находилась на исторически минимальном уровне 4,25%

👉 По оценкам Банка России, в II квартале 2021 года российская экономика достигла допандемического уровня

👉 C учетом высоких инфляционных ожиданий это значимо сместило баланс рисков для инфляции в сторону проинфляционных и может привести к более продолжительному отклонению инфляции вверх от цели. Принятое решение по ключевой ставке направлено на ограничение этого риска и возвращение инфляции к 4%

👉 При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях

👉 В базовом сценарии годовая инфляция составит 5,7–6,2% в 2021 году. С учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,0–4,5% в 2022 году и в дальнейшем будет находиться вблизи 4%

Источник

рынок России постепенно настраивается на все большее ужесточение ДКП в России

- 28 июня 2021, 22:48

- |

Si (пара usd/rub): ставя на usd, Вы теряете 5,25% годовых (разницу % ставок в России (5,50%) и в США (0,25%)).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 5,25 годовых.

Если SI не меняется (теоретически, только для расчёта), то по SI рассчитал % годовых между соседними фьючерсами

(называется квартальные спреды, т.к. экспирация SI на Мосбирже — квартальная).

Важно, на что ставят крупные участники рынка.

В словах не всегда есть смысл: важно именно, на что ставят.

А просто слова не всегда соответствуют действительности.

На этой неделе рынок считает, что ставка ЦБ России поднимется до конца 2021г. на 1,00%,

10 июня рынок считал, что ЦБ России увеличит ставку на 0,25% — 0,50% до конца 2021г.

То есть рынок настраивается на всё более агрессивное поднятие ставки ЦБ России.

Поднятие ставки, конечно, поддержит рубль, но усложнит жизнь бизнесу и тем, кто

будет продлевать кредиты (под новые, более высокие ставки).

Индекс Мосбиржи перестал расти и за последнюю неделю стал медленно ползти вниз.

С уважением,

Олег.

Инфляция пробила «порог» Набиуллиной: Банки готовятся к повышению ставки ЦБ почти до 7%

- 28 июня 2021, 17:26

- |

Участники российского денежного рынка заметно увеличили ставки на ужесточение денежно-кредитной политики ЦБ РФ.

Банки ждут, что ключевая ставка центробанка поднимется с нынешних 5,5% до 6,75% — такой уровень заложен в текущие котировки свопов, сообщает в обзоре в пятницу Райффайзенбанк.

Две недели назад рынок ставил «планку» ниже — на уровне 6,25-6,5%, но ожидания сдвинулись на фоне свежей статистики по инфляции, показавшей новые рекорды цен.

Согласно Росстату, с 16 по 21 июня включительно потребительские цены выросли на 0,12%, с начала месяца — на 0,4%, а в годовом выражении обновили пик с 2016 года — 6,21%.

Эпицентром инфляционного «взрыва» остается рынок продовольствия, где с начала года свинина подорожала на 7%, курятина — на 15%, гречка — на 9%, картофель — на 94%, капуста — на 75%, лук — на 41%, а морковь — на 124%.

Общая потребительская инфляция четвертую неделю подряд превышает уровень 6%, который, по мнению Morgan Stanley, является условным «болевым порогом» властей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал