ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Куча сигналов на рынке.

- 17 июня 2021, 12:10

- |

Но, вот, заходить, или обождать — зависит от кейса.

Кому-то, депозит позволяет не спешить, а кому-то надо молотить круглые сутки, чтобы отбить еду, аренду и интернет.

Например, мой кейс здесь — это выдать хороший сигнал для реноме, поэтому, я не сильно переживаю что сигнал начнёт реализовываться без меня в рынке.

… и наоборот — если надо работать, то нынешняя ситуация вполне пригодна для входа в позицию.

- комментировать

- Комментарии ( 10 )

Быть или не быть нейросети?

- 17 июня 2021, 00:10

- |

Здесь периодически возникают статьи про применение нейронок в трейдинге.

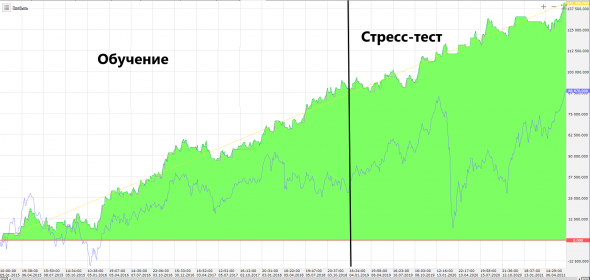

Я решил поделиться примером того, как в одном пайплайне (единая структура программного кода) можно построить, обучить и протестировать нейронку в торговом алгоритме.

Статья будет более полезна и понятна тем, кто имеет хоть небольшой опыт работы с Python.

Итак, наша задача проверить, есть ли вообще надежда на успешное применение нейронных сетей в трейдинге, проверить гипотезу на простом алгоритме, понять, как можно в случае успеха перенести все на боевую среду (реальный торговый робот), и желательно, продемонстрировать все это понятно и доходчиво.

Чтобы в конце концов сделать вывод о перспективности применения нейронок, будем соревноваться с индексом РТС.

Сразу сделаю дисклеймер, все рассматриваемые и полученные в статье результаты являются лишь простым примером, и применять их на реальных деньгах не рекомендую. И я не буду давать теорию по нейронным сетям и работе с ними. Всё это находится/читается/выучивается.

( Читать дальше )

198 публичных торговых сигналов: счет моих роботов 121:77

- 16 июня 2021, 19:47

- |

198 публичных торговых сигналов: счет моих роботов 121:77

Закрылась еще одна публичная сделка моих роботов:

- Робот PVVI, купивший акции Аэрофлота (AFLT) 09.06.2021 по 73.44 рубля, закрыл сделку по стоп-лоссу, цена продажи 71.44 рубля.

На текущий момент было 198 публичных сигналов на покупку. 66 от робота AVP, 104 от робота PVVI и 28 от робота CandleMax. Вот ссылки:

- тс: покупка HYDR робот AVP

- тс: покупка NVTK робот AVP

- тс: покупка TATN робот PVVI

- тс: покупка RTKM робот AVP

- тс: покупка GAZP робот CandleMax

- тс: покупка GAZP робот PVVI

( Читать дальше )

Анализ алгоритмизации паттерна "Голова и плечи" Часть 2

- 16 июня 2021, 19:45

- |

Вступление.

В прошлом посте (https://smart-lab.ru/blog/699651.php) рассказал о своем опыте алгоритмизации паттерна «Голова и плечи» (далее ГИП). Видео о том, как реализовать данный паттерн можете найти у меня на YouTube-канале: https://www.youtube.com/c/1605algo.

В комментариях к прошлому посту мне предложили несколько направлений развития данной темы, и начать я решил с того, что перевернул ГИП для открытия сделок в лонг. Данный пост является продолжением предыдущего, так что рекомендую с ним ознакомиться.

Выводы после тестирования.

В алгоритме на лонг получил такие же выводы, как и на шорт: паттерн ГИП работает. Но в лонге есть небольшое отличие, о котором расскажу позднее.

Тестировал по аналогичной с шортом схеме: собрал 4 алгоритма с разным управлением позицией без каких-либо фильтров или дополнительных условий. Ниже как обычно пример доходности «голого» скрипта с обычным стопом и тейком:

( Читать дальше )

Нефть. Ждать ли продолжения роста.

- 16 июня 2021, 18:31

- |

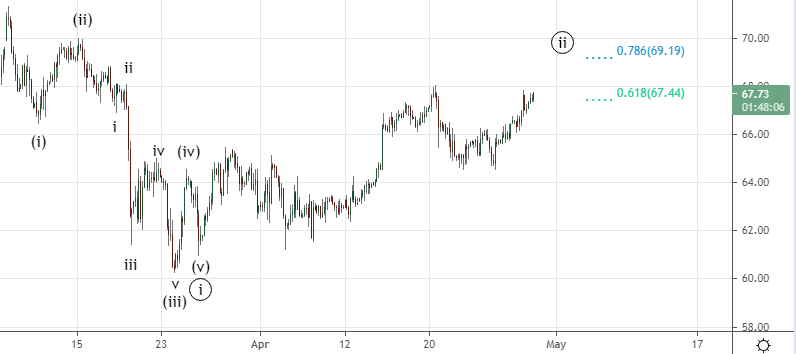

В прошлом обзоре цен на нефть говорилось о сильной перекупленности рынка, сентимент рано или поздно должен быть отработан, в данной ситуации остаётся только ждать первых видимых сигналов. 8-го марта была показана вершина, началось локальное снижение. Это движение размечалось как импульс, хотя такой подсчёт был спорным. В первую очередь как подтверждение выступали настроения инвесторов, технические индикаторы и предполагаемое падение фондового рынка, которое так и не началось, а пузырь продолжил надуваться.

График из закрытого раздела 29.04

Brent

Уже по факту можно сказать, что это предположение было ошибочным , пусть и в целом логичным.

Формирование новой вершины вносит сомнения в среднесрочные перспективы т.к. с низов апреля прошлого года прошёл импульс вверх, есть варианты, частью какого паттерна он был.

( Читать дальше )

Дейтрейдинг - Фьючерсный контракт на Индекс РТС (RTS-6.21)

- 16 июня 2021, 17:07

- |

Шорт при достижении цены: 168 460

Тейк-профит: 167 860

Задать интересующие вопросы по торговой системе можно по электронной почте:

maksim-nikolaev07@list.ru

Как скачать исторические котировки c yahoo finance и финама с помощью python

- 16 июня 2021, 11:56

- |

Yahoo finance и python

Пакет yfinance. Гитахб github.com/ranaroussi/yfinance Установка командой: pip install yfinance

Можно качать не только дневные данные. Интервалы из документации: 1m,2m,5m,15m,30m,60m,90m,1h,1d,5d,1wk,1mo,3mo На практике данные меньше дневных сильно ограничены. Например, часовые доступны за 60 последних дней.

Перейдём к делу, как качать котировки:

import yfinance as yf

data = yf.download(«TSLA», start=«2017-01-01», end=«2017-04-30»)

Как добавить интервал:

data = yf.download(«TSLA», start=«2017-01-01», end=«2017-04-30», interval='1h')

Данные скачиваются в датафрейм. Датафрейм можно сохранить в csv:

data.to_csv('tsla.csv')

Для тикеров с московской биржи нужно добавить постфикс .ME. То есть SBER и GAZP превращаются в SBER.ME и GAZP.ME Для валют тикеры выглядят вот так RUBUSD=X Для криптовалют BTC-USD

( Читать дальше )

Нужны советы по формализации алгоритмов

- 16 июня 2021, 10:44

- |

На старости лет, решил упростить себе жизнь на бирже с помощью скриптов на QLUA под QUIK. Пока скрипты были простые — все шло хорошо.

Однако, все течёт, все меняется и простыми скриптами зарабатывать как раньше не получается.

Попробовал реализовать торговую идею чуть посложнее и не смог довести дело до конца потому, что запутался в алгоритме работы программы.

То есть, пока алгоритм помещался в голове — все было славно, но как только скрипт начал превращаться в программу из нескольких модулей — начались проблемы. То забуду для чего писал какой-то кусок кода, то утону в дебрях оптимизации...

Попробовал начертить на бумажке блок-схему работы программы, но когда вышел за пределы формата А1 — понял, что этот путь мне не годится. Понимаю, что я морально устарел и, возможно существуют другие подходы к алгоритмизации решения задачек.

( Читать дальше )

Интересное мнение о робо-консультантах специалиста с опытом работы финансовым консультантом - Allan Roth

- 15 июня 2021, 21:02

- |

Allan Roth основатель фирмы Wealth Logic in Colorado Springs (штат Colorado в США). Он приводит данные о 5 крупнейших робо-эдвазоров, сам он пользуется услугами Wealthfront. Он пишет, что его отношение к этому сервису стало более прохладным, потому что робо-консультанты, как показывают рейтинги Backend Benchmarking, не позволяют переигрывать рынок (по моему мнению, такой результат логичен, назначение подобных продуктов вовсе не в том, чтобы зарабатывать высокую альфу, а экономить издержки инвестирования в широкий портфель с учетом профиля инвестора). Он еще пишет о том, что явных преимуществ в перебалансировке портфелей роботами не просматривается. Ссылается на мнение исследователей из Vanguard. Представитель Vanguard отметил — исследование фирмы по ребалансировке показало, что дисциплинированный подход имеет решающее значение, но в долгосрочной перспективе ни одна стратегия не является оптимальной. Дисциплинированный подход Vanguard Personal Advisor Services «требует дисциплинированного тайминга и порогового подхода к ребалансировке. Каждые 90 дней портфели проверяются, чтобы определить, превышает ли общее соотношение акций / облигаций целевое значение более чем на 5%. Если соотношение акций и облигаций превышает этот порог, происходит ребалансировка».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал