Татнефть

Падение фондового рынка Китая (Коронавирус); Снижение спроса на нефть; МТС как защитный актив.

- 03 февраля 2020, 17:21

- |

- комментировать

- Комментарии ( 3 )

Татнефть - добыча нефти в январе составила 2 499 тыс. т. (-40,6 тыс.т. к 2019 г.)

- 03 февраля 2020, 14:46

- |

ПАО «Татнефть» в январе добыла 2 470 тыс.т., (-41,1 тыс.т. к 2019 г.).

В январе 2020 года «ТАНЕКО» переработало 1007,6 тыс. т сырья, в том числе в январе переработано 961,1 тыс. т нефтесырья.

В январе 2020 года произведено 944,4 тыс. т нефтепродуктов. В том числе автобензинов в январе произведено 98,7 тыс. т, дизельного топлива — 313,3 тыс. т.

релиз

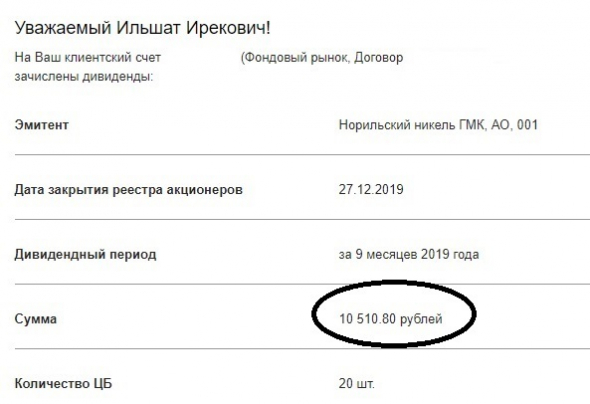

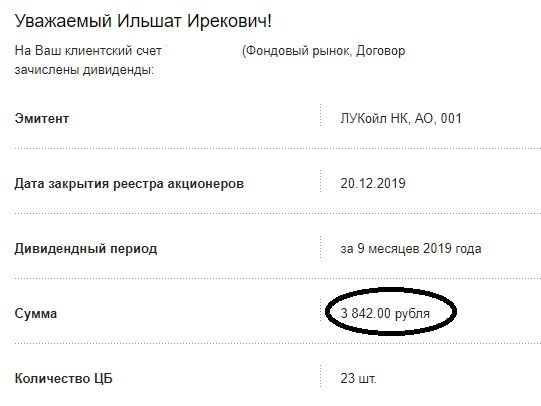

❤ На пенсию в 65(63). БДСЯ 2020 (Большой Дивидендный Сезон Январь 2020). Итоги января. Дивиденды: Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, МРСК Волги, ФСК ЕЭС.

- 31 января 2020, 08:53

- |

Пусть в Вашем доме будет Мир, Здоровье и Благополучие !!!

.

Благополучного дня!

____

Мой дивидендный портфель и алгоритм покупок на smart-lab.ru/profile/Elshet1969/

Вот и закрыл БДСЯ 2020.

Время летит неумолимо, много информационных событий произошло в январе 2020 г.

Получил дивиденды от эмитентов:

1. Лукойл = 3842 р.

( Читать дальше )

Акции Татнефти, Газпром нефти и ЛУКОЙЛа - фавориты в нефтегазовом секторе - Велес Капитал

- 30 января 2020, 19:14

- |

Во всем остальном мы считаем, что текущая рыночная конъюнктура и прогнозы благоприятны для представителей нефтегазовой отрасли и сектора черной металлургии, и сегодняшнее время мы считаем удачным для входа в капитал этих компаний. Большинства представителей этих секторов предлагают дивидендную доходность выше 8%, что является достаточно высоким по мировым рынкам значением. Мы провели анализ с целью определить самые доходные акции российских компаний в 2020 г. и, по нашим оценкам, наиболее привлекательными инвестициями в нефтегазовой отрасли являются акции «Татнефти», «Газпром нефти» и «ЛУКОЙЛа». В секторе черной металлургии мы выделяем акции «Евраза», НЛМК, «Северстали» и ММК.Сидоров Александр

( Читать дальше )

Новый проект Татнефти в Татрстане поможет увеличить годовую добычу нефти на 50% - Sberbank CIB

- 30 января 2020, 14:48

- |

Проект представляется нам очень смелым с точки зрения поставленных целей, т. к. он предполагает увеличение годовой добычи нефти «Татнефти» на 50% и более. Названные индикативные параметры (соотношение добычи и числа скважин, а также капиталовложений и числа скважин) кажутся нам сравнительно оптимистичными: компания, похоже, готова искать подходящие возможности для бурения более тысячи дополнительных скважин в год с продуктивностью на уровне новых скважин, введенных в эксплуатацию в предыдущие годы (их число составляло 300-700 в год), чтобы удвоить число активных скважин. Средний дебит новых скважин «Татнефти» за 2015-2016 годы составлял 9-10 т/сут (данные за 2017-2018 годы не раскрывались).Sberbank CIB

( Читать дальше )

Татнефть - добыча нефти в 2019 г составила более 29,8 млн тонн

- 29 января 2020, 17:26

- |

показатели финансово-экономической деятельности за 2019 год ожидаются на достаточно высоком уровне: выручка и прибыль от реализации продукции на уровне прошлого года.

Окончательные итоги будут подведены после определения фактических результатов деятельности за 2019 год.

Объем добычи по Группе «Татнефть» в 2019 году составил более 29,8 млн тонн.

На нефтеперерабатывающем Комплексе «ТАНЕКО» переработано около 11 млн тонн сырья.

релиз

ИНВЕСТОР - внёс 55 тысяч из Подушки (2020.01)_Летом дивиденды

- 29 января 2020, 15:02

- |

Умные головы сравнили статистику с обычным гриппом. Похоже сделали из мухи слона, и надо признать, что напугали достаточно сильно. Рынки пусть немного, но скорректировались по всему миру. Коррекция была необходима, нужен был лишь повод, и он нашёлся — короновирус.

Ещё вчера начался отскок, но я решил выдержать паузу. Сегодня всё стало чётко ясно, даже новостной поток про короновирус стал резко уменьшаться. Очевидно, что ситуацию взяли под контроль. Да и количество вылечившихся обнадёживает. Это означает, что медикам удастся создать сыворотки, найти антитела, способные бороться с этим вирусом.

Поэтому полагаю, что рынки снова пойдут штурмовать новые хаи. Особенно на нашем рынке. Сменилось правительство, то есть одно из потрясений, которое могло оказать влияние на нашу политикоэнономическую ситуацию, а именно смена правительства, уже больше не угрожает. А это стабильность. Появилось определённость с тем, что власть хочет внести поправки в конституцию, что по сути скорее всего приведёт к пожизненному правлению Путина. А это тоже стабильность. Для инвесторов важно, чтобы в экономике всё было стабильно, без потрясений.

( Читать дальше )

Татнефть - готова увеличить суточную добычу, изучает Иран, Ливию, просит налоговые льготы - гендиректор

- 29 января 2020, 13:30

- |

«Третий год эти ограничения постоянны ограничения 80 тысяч 640 тонн – суточная добыча. Это та квота, которая доведена до компании „Татнефть“, и мы этой квоты придерживаемся»согласно стратегии компании, «Татнефть» в 2020 году должна добыть 32 миллиона тонн нефти.

«[В 2019] году мы добыли 29,8 млн тонн. По данным наших геологов, у нас извлекаемых запасов хватит еще на 29 лет»

Татнефть изучает рынок нефтедобычи Ирана, но никаких работ там не ведет

«Те ограничения, которые сегодня действуют по Ирану, они уже несколько лет… они не запрещают изучение техпроцессов и тех месторождений, которые там есть. Мы этим делом занимаемся не первый год, изучаем рынок Ирана, изучаем эти месторождения. Но в связи с этими санкциями все контакты приостановлены, мы никакие виды деятельности там не ведем»,

( Читать дальше )

Татнефть - выручка в 2019 году +3% - до 800 млрд руб.

- 29 января 2020, 10:39

- |

Прибыль от реализации продукции сохранилась на уровне 2018 года.

Объем добычи по группе «Татнефть» составил 29,8 млн тонн, увеличившись на 0,9%.

План по добыче на 2020 год будет определен исходят из политики России по сотрудничеству с ОПЕК+.

На комплексе «Танеко» в 2020 году планируется переработать 11,5 млн тонн сырья против 10,8 млн тонн в 2019 году.

источник

Падают все нефтегазовые компании из за падении нефти в рублях до минимума с ноября 2017 года

- 27 января 2020, 16:51

- |

Падают все нефтегазовые компании из за сильного падения цены на нефть в рублях 3600, так низко нефть в рублях не стоила с ноября 2017 года. Выручка, прибыль и дивиденды нефтегазовых компаний из за этого снизятся и дивиденды будут ниже чем были до этого. Понимая это крупные инвесторы, банки и фонды продают сейчас акции нефтегазовых компаний и покупают валюту доллары и евро, поэтому падает рубль сегодня.

Цена на газ на 50% ниже сейчас чем год назад. Нефть Br упала почти на 20% со своего максимума января до 57,75 долларов сегодня, это минимум с начала октября, при такой цене на нефть курс доллара был 65,5 в начале октября, а курс евро был 71,8

Сбербанк традиционно падает при падении цены на нефть сильном и падении рубля.

О том что у рынка (индексов РТС и ММВБ) будет максимум 20 января и разворот вниз я всех своих подписчиков предупреждал 19 января, надеюсь многие прислушалсь к моему мнению и смогли вовремя выйти из лонгов на максимуме и развернутся в шорт по акциям и индексам РТС и ММВБ и купить долларов и евро. Жду дальнейшего ослабления рубля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал