SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Татнефть

Возможность участия в проектах по добыче нефти на шельфе частных НК может стать их драйвером роста - Атон

- 19 августа 2019, 12:54

- |

К разработке запасов углеводородов арктического шельфа могут быть допущены российские частные и иностранные нефтегазовые компании — Атон

РБК сообщает, что Юрий Трутнев, вице-премьер, курирующий развитие российского Дальнего Востока и Арктики, предлагает пересмотреть подход к развитию арктического шельфа, допустив к его разработке российские частные компании и зарубежные компании для ускорения освоения углеводородных ресурсов. Это может быть сделано с использованием норвежской модели, которая предполагает, что госкомпания создает оператора месторождения и сохраняет определенную долю в добыче (30% в случае Норвегии), тогда как остальная часть может быть распределена среди других отечественных и зарубежных партнеров.

РБК сообщает, что Юрий Трутнев, вице-премьер, курирующий развитие российского Дальнего Востока и Арктики, предлагает пересмотреть подход к развитию арктического шельфа, допустив к его разработке российские частные компании и зарубежные компании для ускорения освоения углеводородных ресурсов. Это может быть сделано с использованием норвежской модели, которая предполагает, что госкомпания создает оператора месторождения и сохраняет определенную долю в добыче (30% в случае Норвегии), тогда как остальная часть может быть распределена среди других отечественных и зарубежных партнеров.

Развитие арктического углеводородного потенциала связывается с сильным потенциалом роста добычи, но также потребует значительных инвестиций (и, потенциально, государственной поддержки), учитывая, что это в основном трудноизвлекаемые запасы. Предложение Трутнева еще не рассмотрено, и поэтому мы считаем его НЕЙТРАЛЬНЫМ для российских нефтегазовых компаний на данном этапе. Тем не менее мы подчеркиваем, что, если оно материализуется, это может подорвать положение госкомпаний на арктическом шельфе — напомним, что на данный момент эти углеводородные ресурсы могут разрабатывать только Газпром, Газпром нефть и Роснефть. Хотя участие иностранных партнеров может оказать поддержку арктическим проектам с точки зрения экспертизы, еще не ясно, как оно может быть реализовано, учитывая действующие санкции. А вот для других российских компаний — ЛУКОЙЛа, Татнефти и Сургутнефтегаза — возможность участия в проектах по добыче нефти на шельфе может стать дополнительным драйвером роста, на наш взгляд.Атон

- комментировать

- Комментарии ( 0 )

Акции Газпром нефти одни из наиболее привлекательных бумаг в секторе - Велес Капитал

- 16 августа 2019, 15:30

- |

Мы провели пересмотр финансовой модели «Газпром нефти» на основе последних отчетностей и корпоративных событий, и несмотря на взлет капитализации компании во II квартале, мы видим потенциал дальнейшего роста акций.

ИК «Велес Капитал»

Рост на корпоративных новостях в 2019 г. В I квартале 2019 г. акции Газпром нефти находились в боковике, и их динамика ничем не отличалась от среднеотраслевого тренда, отражая безыдейное отношение инвесторов к нефтегазовому сектору из-за торговой войны США и Китая. Со II квартала бумаги начали уверенно расти после сообщения компании о планах улучшить дивидендную политику. С начала года акции Газпром нефти прибавили 21%, что является третьим результатом в российском нефтегазовом секторе, уступая акциям Газпрома (YTD +44%) и привилегированным акциям Татнефти (YTD +22%).

( Читать дальше )

Мы повысили оценку справедливой стоимости акций с 450 руб. до 526 руб., подтвердив рекомендацию «Покупать». Мы считаем акции «Газпром нефти» одними из наиболее привлекательных бумаг в секторе, чей потенциал сдерживается низкой ликвидностью и негативными внешними факторами.Сидоров Александр

ИК «Велес Капитал»

Рост на корпоративных новостях в 2019 г. В I квартале 2019 г. акции Газпром нефти находились в боковике, и их динамика ничем не отличалась от среднеотраслевого тренда, отражая безыдейное отношение инвесторов к нефтегазовому сектору из-за торговой войны США и Китая. Со II квартала бумаги начали уверенно расти после сообщения компании о планах улучшить дивидендную политику. С начала года акции Газпром нефти прибавили 21%, что является третьим результатом в российском нефтегазовом секторе, уступая акциям Газпрома (YTD +44%) и привилегированным акциям Татнефти (YTD +22%).

( Читать дальше )

Акции Роснефти торгуются практически на минимуме за год - ИК QBF

- 12 августа 2019, 18:49

- |

Вечером 9 августа нефтяная компания «Роснефть» и принадлежащая ей «Башнефть» представили финансовые отчеты по РСБУ за 6 месяцев 2019 года.

«Башнефть» отчиталась о незначительном росте выручки с 342 млрд руб. годом ранее до 348 млрд руб. и сокращении чистой прибыли на 20% г/г до 35 млрд руб. Общий долг компании не изменился и составил 102 млрд руб. По итогам 2018 года «Башнефть», можно сказать, разочаровала инвесторов, представив слабый годовой отчет и не повысив дивидендные выплаты. С мая акции упали в цене более чем на 15%, и пока компания ничего не может предложить своим миноритарным акционерам.

Выручка «Роснефти» осталась без изменений на уровне 3,4 трлн руб., а чистая прибыль сократилась в 2,3 раза по сравнению с аналогичным периодом годом ранее и составила 165,2 млрд руб., в том числе за счет роста себестоимости продаж на 7,6% г/г до 2,4 трлн руб. и снижения прочих доходов со 150 млрд руб. годом ранее до 22 млрд руб. Общий долг «Роснефти», за динамикой которого так пристально следят инвесторы, составил 6,3 трлн руб., лишь незначительно сократившись с 6,6 трлн руб. на 31 декабря 2018 года. При этом чистый долг только увеличился вследствие уменьшения свободных денежных средств на балансе компании.

( Читать дальше )

«Башнефть» отчиталась о незначительном росте выручки с 342 млрд руб. годом ранее до 348 млрд руб. и сокращении чистой прибыли на 20% г/г до 35 млрд руб. Общий долг компании не изменился и составил 102 млрд руб. По итогам 2018 года «Башнефть», можно сказать, разочаровала инвесторов, представив слабый годовой отчет и не повысив дивидендные выплаты. С мая акции упали в цене более чем на 15%, и пока компания ничего не может предложить своим миноритарным акционерам.

Выручка «Роснефти» осталась без изменений на уровне 3,4 трлн руб., а чистая прибыль сократилась в 2,3 раза по сравнению с аналогичным периодом годом ранее и составила 165,2 млрд руб., в том числе за счет роста себестоимости продаж на 7,6% г/г до 2,4 трлн руб. и снижения прочих доходов со 150 млрд руб. годом ранее до 22 млрд руб. Общий долг «Роснефти», за динамикой которого так пристально следят инвесторы, составил 6,3 трлн руб., лишь незначительно сократившись с 6,6 трлн руб. на 31 декабря 2018 года. При этом чистый долг только увеличился вследствие уменьшения свободных денежных средств на балансе компании.

( Читать дальше )

Татнефть & Urals

- 10 августа 2019, 19:54

- |

Всем доBroго дня!)

Давно не был на сайте. За год многое поменялось в портфеле

С января 2019 года активно занимался Татнефтью. Создал для себя хороший див. портфель. Но время идет, меняется конъюнктура рынка и время подумать о префах Татнефти на перспективу.

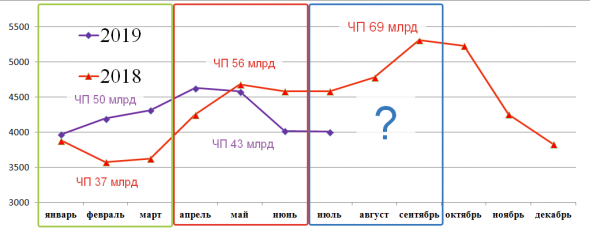

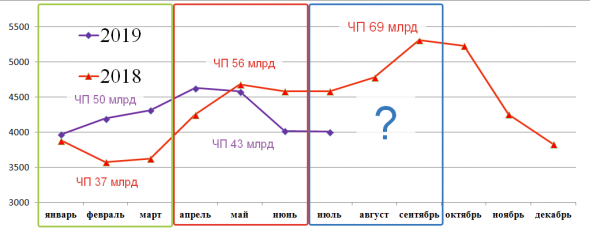

1 полугодие 2019 года вышло на уровень 2018 года по Чистой Прибыли исключительно из-за цены нефти ( практически 5 месяцев рублебочка в 2019 году была выше 2018 года ( ниже на графике видно ), так как были проблемы с Дружбой ( думаю они в пределах 5-10 ярдов), что и отразилось на ЧП во втором квартале — ЧП 2 квартала меньше ЧП 1 квартала.

( Читать дальше )

Давно не был на сайте. За год многое поменялось в портфеле

С января 2019 года активно занимался Татнефтью. Создал для себя хороший див. портфель. Но время идет, меняется конъюнктура рынка и время подумать о префах Татнефти на перспективу.

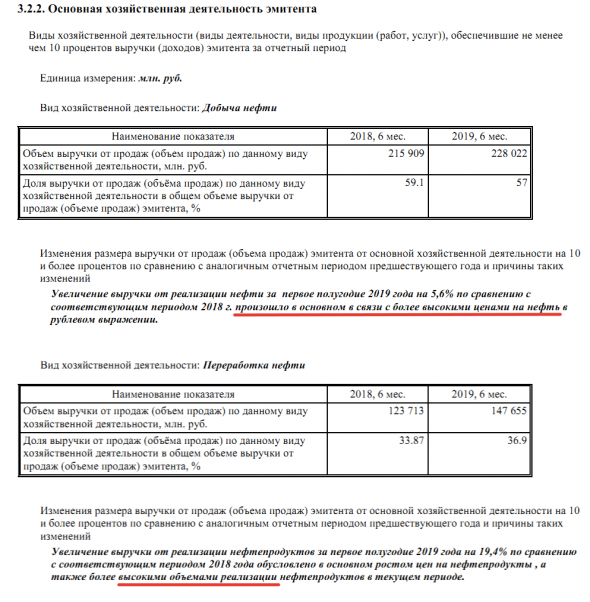

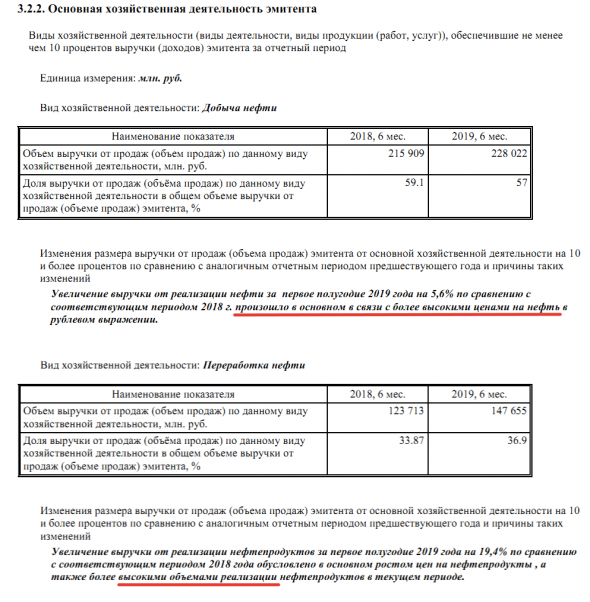

Вышел полугодовой РСБУ

У компании все так же высокая зависимость от экспорта нефти, в 1-ом полугодии 2019 года — 57%

Но, выросла выручка от продаж нефтепродуктов на 19% за счет высоких объемов реализации это год, но хотелось бы, что бы этот процент был выше, в связи с рисками низких цен нефти

1 полугодие 2019 года вышло на уровень 2018 года по Чистой Прибыли исключительно из-за цены нефти ( практически 5 месяцев рублебочка в 2019 году была выше 2018 года ( ниже на графике видно ), так как были проблемы с Дружбой ( думаю они в пределах 5-10 ярдов), что и отразилось на ЧП во втором квартале — ЧП 2 квартала меньше ЧП 1 квартала.

( Читать дальше )

Изменение лотов на рынке акций MOEX

- 08 августа 2019, 16:04

- |

Друзья, напоминаем, что со 2го сентября 2019 года меняются торговые лоты по ряду бумаг.

из наиболее ликвидных это Северсталь, Татнефть АО и АП, НОВАТЭК, Ростелеком АП.

полный список по ссылке https://www.moex.com/n24501/?nt=111

из наиболее ликвидных это Северсталь, Татнефть АО и АП, НОВАТЭК, Ростелеком АП.

полный список по ссылке https://www.moex.com/n24501/?nt=111

Отток из акций РФ из-за ребалансировки индекса MSCI EM может составить $210 млн

- 08 августа 2019, 12:51

- |

По итогам квартального пересмотра в индексе MSCI EM, отток пассивных денег из акций российских эмитентов может составить 210 миллионов долларов из-за снижения веса РФ — сообщает BCS Global Markets

Наибольший отток пассивных денег покажут "Газпром" (38 миллионов долларов), Сбербанк (37 миллионов долларов), "Лукойл"(33 миллиона долларов), "Новатэк"(19 миллионов долларов) и "Татнефть"(17 миллионов долларов)

( Читать дальше )

Наибольший отток пассивных денег покажут "Газпром" (38 миллионов долларов), Сбербанк (37 миллионов долларов), "Лукойл"(33 миллиона долларов), "Новатэк"(19 миллионов долларов) и "Татнефть"(17 миллионов долларов)

«Индексный провайдер MSCI объявил итоги квартального пересмотра. Вес России в индексе MSCI EM снизится на 0,1% (pro forma), поскольку MSCI увеличил веса Саудовской Аравии до 2,8% и Китая (акции класса A) на 0,7%. Мы прогнозируем умеренный отток пассивных денег в размере 210 миллионов долларов, который будет распределен пропорционально по каждой компании в составе

( Читать дальше )

Бумаги Татнефти становятся одной из самых привлекательных ставок на дивиденды в секторе - Sberbank CIB

- 07 августа 2019, 19:10

- |

«Татнефть» объявила о том, что ее совет директоров порекомендовал выплатить в виде дивидендов за 1П19 40,11 руб. на акцию.

В 2017-2018 годах «Татнефть» распределила в виде дивидендов весь свой свободный денежный поток, при том что официальная дивидендная политика компании предусматривает коэффициент дивидендных выплат на уровне не ниже 50% чистой прибыли по РСБУ или МСФО, в зависимости от того, какой показатель окажется больше. В прошлом году компания выплатила в виде дивидендов $2,2 млрд (65 руб. на акцию) и показала свободный денежный поток на сумму $2,3 млрд.

В июле этого года «Татнефть» выплатила 32,4 руб. на акцию (75 млрд руб.). Технически это была нераспределенная часть дивидендов за 2018 год, однако, согласно нашим расчетам, выплаты производились из свободного денежного потока за 1П19 (руководство компании в целом это подтвердило в ходе телефонной конференции, посвященной результатам за 1К19). С учетом промежуточного дивиденда в размере 40,11 руб. на акцию выплаты за текущий год увеличиваются до 72,5 руб. на акцию (т. е. в общей сложности до 169 млрд руб., или $2,6 млрд), если исходить из свободного денежного потока за 9М19 (т. е. имеющихся в распоряжении денежных средств). Предполагаемая доходность промежуточных дивидендов составляет 4,5% по обыкновенным акциям и 4,9% — по привилегированным (а совокупная доходность за 9М19 — соответственно 10,1% и 11,0%).

( Читать дальше )

В 2017-2018 годах «Татнефть» распределила в виде дивидендов весь свой свободный денежный поток, при том что официальная дивидендная политика компании предусматривает коэффициент дивидендных выплат на уровне не ниже 50% чистой прибыли по РСБУ или МСФО, в зависимости от того, какой показатель окажется больше. В прошлом году компания выплатила в виде дивидендов $2,2 млрд (65 руб. на акцию) и показала свободный денежный поток на сумму $2,3 млрд.

В июле этого года «Татнефть» выплатила 32,4 руб. на акцию (75 млрд руб.). Технически это была нераспределенная часть дивидендов за 2018 год, однако, согласно нашим расчетам, выплаты производились из свободного денежного потока за 1П19 (руководство компании в целом это подтвердило в ходе телефонной конференции, посвященной результатам за 1К19). С учетом промежуточного дивиденда в размере 40,11 руб. на акцию выплаты за текущий год увеличиваются до 72,5 руб. на акцию (т. е. в общей сложности до 169 млрд руб., или $2,6 млрд), если исходить из свободного денежного потока за 9М19 (т. е. имеющихся в распоряжении денежных средств). Предполагаемая доходность промежуточных дивидендов составляет 4,5% по обыкновенным акциям и 4,9% — по привилегированным (а совокупная доходность за 9М19 — соответственно 10,1% и 11,0%).

( Читать дальше )

Что купить на этой неделе?

- 07 августа 2019, 17:54

- |

Покупка Сургутнефтегаз п

Привилегированные акции Сургутнефтегаза значительно подешевели в течение последних недель, что связано как с выплатой дивидендов за 2018 год, так и с переоценкой будущих выплат.

Дивиденды компании зависят преимущественно от курса доллара, а так как рубль с начала года укреплялся к американской валюте, долларовые депозиты компании также подверглись переоценке, что может сказаться на выплатах за 2019 год.

Однако, в течение последних дней ситуация изменилась.

Рубль стремительно теряет позиции на фоне итогов ФРС и нового пакета санкций со стороны США.

Таким образом покупка привилегированных акций Сургутнефтегаза (одна из главных защитных идей прошлого года) вновь актуальна.

В случае продолжения негативной динамики по рублю бумаги компании будут расти опережающими темпами.

На наш взгляд, они торгуются сравнительно дешево в последнее время и без учета этого фактора, так как операционные результаты компании обеспечивают рост доли основного бизнеса в структуре прибыли компании.

( Читать дальше )

Привилегированные акции Сургутнефтегаза значительно подешевели в течение последних недель, что связано как с выплатой дивидендов за 2018 год, так и с переоценкой будущих выплат.

Дивиденды компании зависят преимущественно от курса доллара, а так как рубль с начала года укреплялся к американской валюте, долларовые депозиты компании также подверглись переоценке, что может сказаться на выплатах за 2019 год.

Однако, в течение последних дней ситуация изменилась.

Рубль стремительно теряет позиции на фоне итогов ФРС и нового пакета санкций со стороны США.

Таким образом покупка привилегированных акций Сургутнефтегаза (одна из главных защитных идей прошлого года) вновь актуальна.

В случае продолжения негативной динамики по рублю бумаги компании будут расти опережающими темпами.

На наш взгляд, они торгуются сравнительно дешево в последнее время и без учета этого фактора, так как операционные результаты компании обеспечивают рост доли основного бизнеса в структуре прибыли компании.

( Читать дальше )

Дивдоходность акций Татнефти оценивается в 6% по префам и в 5,6% - по обычке - Промсвязьбанк

- 06 августа 2019, 14:54

- |

СД Татнефти рекомендовал дивиденды за I полугодие в размере 40,11 руб. на акцию

Совет директоров Татнефти на заочном заседании 5 августа рекомендовал выплатить дивиденды за первое полугодие 2019 года в размере 40,11 рубля на все виды акций, говорится в сообщении компании. Реестр акционеров, имеющих право на получение дивидендов, закрывается 27 сентября. Внеочередное заочное собрание акционеров, на котором будет рассматриваться вопрос о дивидендах, назначено на 13 сентября. Реестр лиц, имеющих право на участие в собрании, закрывается 19 августа.

Совет директоров Татнефти на заочном заседании 5 августа рекомендовал выплатить дивиденды за первое полугодие 2019 года в размере 40,11 рубля на все виды акций, говорится в сообщении компании. Реестр акционеров, имеющих право на получение дивидендов, закрывается 27 сентября. Внеочередное заочное собрание акционеров, на котором будет рассматриваться вопрос о дивидендах, назначено на 13 сентября. Реестр лиц, имеющих право на участие в собрании, закрывается 19 августа.

Исходя из текущей стоимости акций компании, дивидендная доходность по АП оценивается в 6%, по АО в 5,6%. Татнефть перешла на новую дивидендную политику, которая предполагает выплаты в 50% от прибыли по МСФО или РСБУ (в зависимости от того какая больше), а также увеличила их периодичность до 4-ех раз в год.Промсвязьбанк

Сильные финрезультаты Татнефти стали причиной щедрых дивидендов за 1 полугодие - Атон

- 06 августа 2019, 12:42

- |

Татнефть: совет директоров рекомендовал дивиденды в размере 40.11 руб. на акцию за 1П19

Это предполагает доходность 5.6% по обыкновенным акциям и 6% по привилегированным акциям. Дата закрытия реестра намечена на 27 сентября. Внеочередное собрание акционеров запланировано на 13 сентября, единственным пунктом на повестке дня будут дивиденды за 1П19.

Это предполагает доходность 5.6% по обыкновенным акциям и 6% по привилегированным акциям. Дата закрытия реестра намечена на 27 сентября. Внеочередное собрание акционеров запланировано на 13 сентября, единственным пунктом на повестке дня будут дивиденды за 1П19.

Эта рекомендация предполагает высокие дивиденды, соответствующие приблизительно 47% дивиденда на акцию, рекомендованного по итогам 2018, и мы ожидаем ПОЗИТИВНОЙ реакции рынка, учитывая, что консенсус Bloomberg составлял 32 руб. на акцию. Мы полагаем, что основной причиной такой щедрой рекомендации по дивидендам являются сильные финансовые результаты за 1К19, а также за 2К19 (должны быть опубликованы к концу августа), на которых должно положительно сказаться некоторое улучшение конъюнктуры и рост добычи углеводородов.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал