Тинькофф

Мои итоги 2020

- 07 января 2021, 16:12

- |

- — Трейдинг +62,4% годовых

- — Инвестиции +15,9% годовых

- — Крипта +317% годовых

- — Опционы +52,8% годовых

В 2020 очень много людей пришло на рынки и заработали очень большие деньги, попав в растущий тренд и решив, что они ухватили бога за бороду. Так что в следующем году ждем наказания всех этих молодых инвесторов, сильные распродажи и маржин колы.

В целом годом доволен, закрываю в +. А как говорится: «раз прибыль есть, значит есть что поесть» ))

- комментировать

- Комментарии ( 8 )

Дивиденды "ЭТАЛОН" у брокера Тинькофф

- 07 января 2021, 11:14

- |

Эпопея с акциями «ЭТАЛОН»

3 февраля Мосбиржа начала торги бумагами одной из крупнейших российских девелоперских компаний — группы «Эталон». Через несколько дней/недель эта бумага стала доступна почти у всех брокеров и в мае я ее приобрел на основном счету, открытом не в ТИ. В ТИ так же захотел открыть позиции уже в июне, но акций не нашел. Сразу скажу, что с таким я сам еще не сталкивался, чтобы бумага была доступна на бирже, а у брокера нет.

18 июня я обратился в ТП с вопросом как найти данную бумагу, на что мне ответили, что такой бумаги у них нет.

Позже акцию добавили и 20 июля 2020 года я приобрел таки акции Etalon PLC, заметно подорожавшую к тому моменту. Главное, что купили.

Дивиденды «ЭТАЛОН»

( Читать дальше )

Почему я никогда не оформлю карту банка Тинькофф

- 04 января 2021, 11:38

- |

Сколько нужно иметь банковских карт для полного удобства. У меня их две. Может быть, я себе когда-нибудь еще и третью карту заведу, но это будет точно не карта Банка Тинькофф…

Вы меня спросите почему. Банк находится в десятке крупнейших банков страны, у него неплохое мобильное приложение. Но это не повод оформить банковскую карту этой финансовой организации.

Я даже игнорирую причину провала сделки между Яндексом и банком Тинькофф, хотя эта ситуация намекнула о том, что у этого банка есть проблемы с бизнесом. Почему? Если даже будет развиваться самый критический сценарий, то возможно банк подпадет под санацию, или его кто-то выкупит недорого. Ну зачем ЦБ паника среди людей, я думаю что все утрясут. Хотя не факт…

Болезнь Олега Тинькова тоже не повод не сотрудничать с его банком. Ну, вроде бы он пошел на поправку, да не он один руководит банком, а целая группа людей. Так что и на это я закрываю глаза.

( Читать дальше )

Инвестирование для новичков 🏆📈📊

- 29 декабря 2020, 19:34

- |

( Читать дальше )

Российские компании, зарегистрированные зарубежом

- 29 декабря 2020, 15:02

- |

Когда вы получаете дивиденды от Газпрома, здесь всё очень просто — ваш брокер выступает вашим налоговым агентом и оказывает вам бесплатную услугу — сам за вас подаёт все сведения в ФНС, и вы получаете на счёт сумму за вычетом уже удержанных налогов.

В случае с компаниями, зарегистрированными не в России, вам обратиться не к кому, и надо подавать сведения самостоятельно, независимо от налоговой ставки. Таких компаний на Московской бирже немного, а дивиденды платили в 2020 году всего шесть:

1. Полиметалл, регистрация о-в Джерси. Добыча золота, серебра, цветных металлов. Выплатил в 2020 году $1.02 на акцию, налоги «дома» не платил. Нам необходимо задекларировать и уплатить 13% от дивидендов в пересчёте на рубли.

2. Х5 Ритейл Групп, регистрация Нидерланды. Магазины «Пятёрочка», «Перекрёсток», «Карусель» и др. Выплатили в 2020 году $1.59 на одну расписку, и ещё одна дивидендная выплата в размере $0.97 должна поступить в самом конце года. Налоги «дома» уплачены в размере 15%. Подлежат декларации, но к уплате будет 0₽.

( Читать дальше )

Наказать Тинькоф Брокер

- 29 декабря 2020, 11:01

- |

Предлагаю выставлять заявки на покупку через личный кабинет по недоступным облигациям (коих очень много), а в случае отказа от исполнения сделки покупки, писать жалобу в ЦБ по примеру:

XX.XX.XXXX года мной были поданы поручения брокеру на покупку ценных бумаг, обращающиеся на Московской бирже, а именно:

1. Эмитент – (Выпуск –, Код бумаги (ISIN) – )

Режим торгов –

Я являюсь квалифицированным инвестором (ИЛИ НЕТ).

Брокер отклонил мою заявку мотивировав тем, что бумаги не входят в их внутренний список бумаг.

Вместе с тем, согласно закону о РЦБ:

«Принятое на себя поручение клиента брокер обязан исполнить добросовестно и на наиболее выгодных для клиента условиях в соответствии с его указаниями.»

«Брокер обязан принять все разумные меры, направленные на исполнение поручения клиента, обеспечивая при этом приоритет интересов клиента перед собственными интересами.»

( Читать дальше )

Основной рост средств физ лиц в Тинькофф банке в ноябре пришелся на брокерские счета

- 28 декабря 2020, 17:47

- |

представитель Тинькофф банка:

Основной рост пришелся на розничные брокерские счета. Остатки на текущих счетах также выросли, но внесли меньший вклад в динамику

В октябре средства розничных клиентов выросли на 2,7%,

в сентябре почти не изменились,

в августе отмечался рост на 2,1%,

в июле — на 4,1%,

в июне — на 2,7%,

в мае — на 3,3%,

в апреле — на 6,3%,

в марте — на 2,8%,

в феврале и январе по 4,4% ежемесячно

Активы банка в ноябре выросли сразу на 7,6% и составили 761 млрд рублей по сравнению с 707 млрд рублей на 1 ноября.

Банк отмечает, что рост активов зеркален росту пассивов.

Если же говорить о структуре активов, то хороший рост показал кредитный портфель, но все же сильнее выросли высоколиквидные активы

( Читать дальше )

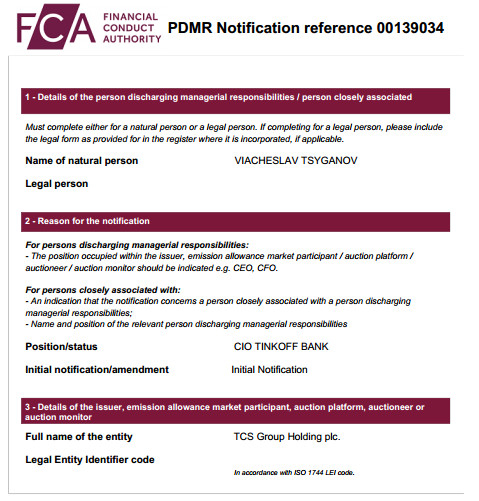

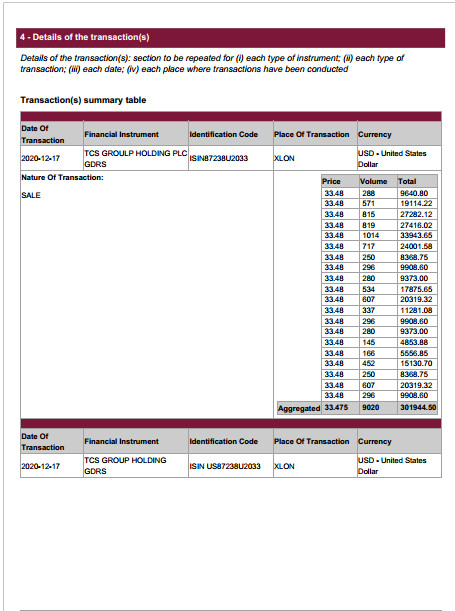

Зампред Тинькофф банка Цыганов 17 декабря продал ГДР на $3,4 млн

- 23 декабря 2020, 19:33

- |

( Читать дальше )

Акции Тинькофф ждет обвал?!

- 23 декабря 2020, 16:15

- |

>>ССЫЛКА НА ВИДЕО<<

Вступайте в телеграм канал t.me/financcompany чтобы оперативно получать информацию о новых роликах и стримах.

Если вас интересует разбор конкретного эмитента, можете оставить заявку на его рассмотрение в следующих обзорах в комментариях к этому ролику. Все комментарии будут прочитаны, а предложенные Вами акции, индексы, фьючерсы, облигации, ipo, или другие финансовые инструменты будут разобраны в новых роликах.Видео является лишь мнением автора по рынку и не носит статус финансовой рекомендации!

‾‾‾‾‾‾‾‾‾‾‾‾

тинькофф купить, тинькофф форум, тинькофф дивиденды, тинькофф акции цена, tcs group, tcs акции, тинькофф счет

тинькофф акции, тинькофф инвестиции акция, тинькофф акции форум, акции тинькофф банк, тинькофф продал акции, подарочные акции тинькофф, тинькофф инвестиции акция в подарок, условия акции тинькофф, тинькофф брокерский счет акции, банки тинькофф, тинькофф, тинькофф отзывы, тинькофф счет, тинькофф условия, тинькофф можно,tcs group, акции tcs group, акции tcs, инвестиции в акции, тинькофф инвестиции, брокерский счет тинькофф, какие акции покупать, биржа для новичков, инвестиции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал