Торговые войны

новые пошлины против полупроводников, редкоземельная блокада, НИКТО не сорвется с крючка, как США перестали быть мировым индустриальным центром,

- 14 апреля 2025, 08:32

- |

▫️Трамп анонсировал новые пошлины против полупроводников «в недалеком будущем». На вопрос журналистов, попадут ли iPhone и планшеты под ограничения, президент США пообещал обсудить этот вопрос с компаниями: «Знаете, нужно проявить определенную гибкость. Никому не надо быть настолько жестким. Нам нужно проявить определенную гибкость. И у нас всё будет хорошо. И в финансовом отношении наша страна станет сильнее, чем когда-либо».

▫️Китай приостановил экспорт нескольких редкоземельных металлов, они будут отправлены за границу только при наличии спецлицензий. Речь о спектре тяжелых редкоземельных металлов, вся переработка которых сосредоточена в Китае, а также редкоземельных магнитах, 90% которых производятся только на китайской территории — они имеют решающее значение для автомобильной и аэрокосмической промышленности, компаний по производству полупроводников и военных подрядчиков по всему миру.

▫️Трамп пообещал, что никто не останется безнаказанным за пошлины, введенные против США. «НИКТО не «сорвется с крючка» за несправедливые торговые балансы и неденежные тарифные барьеры, которые другие страны используют против нас, особенно Китай, который, безусловно, относится к нам хуже всех!», — написал он в Truth Social.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

США обсуждают со 130 странами вопросы торговых отношений и пошлин

- 14 апреля 2025, 08:20

- |

США в настоящее время обсуждают со 130 странами вопросы торговых отношений и пошлин, пишут «РИА Новости», ссылаясь на заявления директора Национального экономического совета администрации США Кевина Хассетта.

По его словам, прямо сейчас на связь вышли 130 стран. При этом в эфире телеканала CNN он уточнил, что в отношении указанных стран действует пошлина на импорт товаров в США на уровне 10%.

Кроме того, как сообщают «РИА Новости», «мягкий» диалог по вопросам торговли начался также между США и Китаем. Об этом в эфире телеканала ABC News заявил американский министр торговли Говард Лютник.

www.finam.ru/publications/item/ssha-obsuzhdayut-so-130-stranami-voprosy-torgovykh-otnosheniy-i-poshlin-20250413-1757/О влиянии «пошлин Трампа» на российскую экономику

- 14 апреля 2025, 06:35

- |

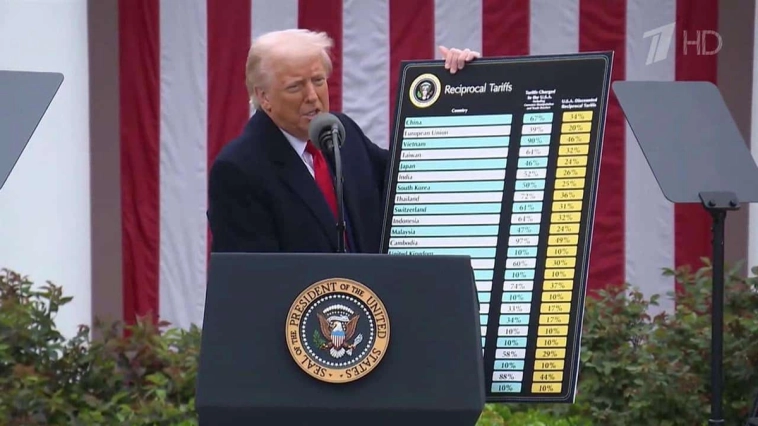

Президент США Дональд Трамп ввёл повышенные пошлины на импорт из десятков стран мира.

Некоторые из этих стран, например, Китай, уже повысили пошлины на импорт из США в ответ. Как эти действия могут сказаться на экономическом росте в России?

Если коротко, то, при правильной реакции ЦБ на события, ВВП России может вырасти на 5% и более уже в 2025 году.

Внешние проявления

Прямо российской экономики «пошлины Трампа» не касаются, России нет в списке стран, попавших под повышение пошлин. Но некоторые последствия введения пошлин могут сказаться на условиях внешней торговли России. Приведу два примера:

Цены на нефть. Под влиянием замедления международной торговли может упасть спрос на товары российского экспорта, например, цены на нефть. В моменте мы уже это наблюдаем. Так, цены на нефть Брент в апреле 2025 (по состоянию на 8 апреля) на 26% ниже, чем в апреле прошлого года.

Цены на российский экспорт в Китай. Могут вырасти цены на экспорт продовольствия в Китай. Дело в том, что Китай в заметных объёмах ввозил из США курятину и другие продовольственные товары. После того, как Китай повысил на 34% пошлины на импорт из США, ввозить американскую курятину становится невыгодно. Это может привести к росту импорта в Китай из других стран, в том числе из России.

( Читать дальше )

Началось

- 13 апреля 2025, 21:06

- |

Один из участников рынка, агент по недвижимости в Майами Джулиан Джонстон из Corcoran Group, рассказал, что лишился сделки на сумму более $40 млн. Его клиент отказался от покупки недвижимости из-за опасений по поводу своего бизнеса, который связан с импортом из Китая.

t.me/rbc_news/115919

Торговые войны Трампа. Изменит ли это рынок навсегда?

- 13 апреля 2025, 20:52

- |

Торговая война, которую затеял президент США Дональд Трамп, привела к обвалу на мировых товарных рынках. Нефть рухнула, как и многие ключевые рынки с момента объявления пошлин. Кроме того, сверхвысокая волатильность и неопределенность, а затем заявления Трампа о приостановке на 90 дней всеобъемлющих пошлин вначале привели к ралли на рынке США, но затем индексы растеряли большую часть завоеванных позиций на уходящей неделе. Рубль при этом крепнет, а перед инвесторами встает вопрос: в каких активах искать ликвидность и как защитить портфель? Своими соображениями по этому и другим вопросам в новом эфире «Итогов недели» поделились Ярослав Кабаков и Тимур Нигматуллин.

По словам Нигматуллина, действия Трампа ему смутно напоминают игру «Civilization», в которую он играл в своем детстве. «Ребенок получает бразды правления какой-то страной. Возвести китайскую стену вокруг США. Вести переговоры с какими-то странами, потом их на следующий же ход обманывать или менять свою точку зрения. То есть это очень хаотично и, не знаю, непрофессионально, если так можно сказать. Поэтому и активы стоят дешевле. Большинство активов стоит дешевле, потому что риск неопределенности гораздо выше», — подчеркивает эксперт.

( Читать дальше )

Освобождённые от пошлин Трампа смартфоны и компьютеры являются крупнейшей статьей экспорта Китая в США

- 13 апреля 2025, 16:59

- |

В китайском сегменте соцсетей уже несколько дней празднуют победу над США в торговой войне.

Аналогичная атмосфера и на китайских фондовых биржах, где последние 4 торговые сессии индексы неуклонно росли

Отказ Дональда Трампа и Си Цзиньпина от уступок в торговой войне грозит привести две крупнейшие мировые державы к экономическому краху, пишет The Washington Post.

- 13 апреля 2025, 14:19

- |

Торговые и инвестиционные соглашения Вашингтона и Пекина долгое время позволяли сдерживать напряжение в дипломатических отношениях двух стран, отмечает газета. Сейчас же, когда США и Китай объявили о взаимных масштабных пошлинах на импорт, возник риск «фундаментального переупорядочивания мировой экономики», говорят аналитики.

t.me/rbc_news/115916

Колбасная неделя

- 13 апреля 2025, 13:37

- |

Но возвращаемся в 2024! Самое время заглянуть в хрустальный шар:

Да, вот они, эти чёрные азиатские финансовые небоскрёбы. Начались опять вопли про чёрный понедельник. Но Трамп живо откатил свои тарифы, оставив только для Китая. Каролина Левитан поспешила назвать его человеком со стальным хребтом, который не прогибается. Но фраер традиционно сдал назад! Ну не может человек, который ладонями имитирует женский половой орган на важных встречах, быть несговорчивым.

( Читать дальше )

трам-пам-пама "спустили" с небес!

- 13 апреля 2025, 08:50

- |

..

По данным, президент США недоволен результатами ужесточения тарифов, по этой причине он стал отдалять от себя некоторых приближенных. В их числе — консультант по вопросам торговли Питер Наварро и министр торговли Говард Лютник.

..

О понижении Лютника и Наварро в иерархии Белого дома ранее писала Politico со ссылкой на трех человек, близких к американской администрации.

..

На первый план, по сведениям Bild, вышел министр финансов Скотт Бессент, которого в президентской администрации считают «голосом разума». Глава Минфина, предположительно, будет придерживаться более прагматичной политики, теперь он назначен главным переговорщиком в дискуссиях о тарифах с 75 государствами, отмечает Bild.

Железная воля дракона. Как КИТАЙ побеждает ТРАМПА в тарифной войне.

- 13 апреля 2025, 08:17

- |

Давайте начистоту: Китай и США сейчас напоминают двух профессиональных игроков в покер, которые профукали почти все свои фишки на блефе, но ни один не хочет признать поражение. Причем, Китай в этой игре держит карты намного крепче, чем кажется Западу.

В пятницу Си Цзиньпин заявил испанскому премьеру Санчесу, находящемуся с визитом в Поднебесной, прямым текстом — Китай и ЕС должны «совместно противостоять односторонним методам запугивания» администрации Трампа. Обратите внимание на формулировку: не «обсудить торговые отношения» или «найти компромисс», а именно «ПРОТИВОСТОЯТЬ ЗАПУГИВАНИЮ». Это не язык дипломатии — это язык экономической войны.

«Мы китайцы. Мы не боимся провокаций. Мы не отступим.»

Когда представитель МИД Китая Мао Нин публикует фотографии председателя Мао из времен Корейской войны с цитатой «независимо от того, как долго продлится эта война, мы никогда не сдадимся» — это не пиар-ход. Для понимания китайской культуры: когда правительство достает карту Мао — значит, они перешли Рубикон и готовы играть ва-банк.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал