Торговые системы

Как проверь инвестиционные стратегии?

- 01 октября 2019, 01:41

- |

Хочется себе придумать систему торговую. Может система громко сказано, но некие критерии по которым я буду понимать когда входить в бумагу, когда выходить и какой частью депозита это делать.

Посчитать допустим историческую доходность при таком алгоритме:

1. если цена не выше чем на n(допустим 10) процентов от минимума и акция входит в топ k% по недооцененности (суммарная стоимость акций относительно денежного потока или допустим относительно стоимости имущества компании), то покупать. Суммарный объём таких акций составят NN%

2. Если дивидендная доходность растёт в течении x лет и доходность относительно текущей цены акций выше на y% чем инфляция или скажем доходность по ОФЗ, то покупаем.

Тут же подбор различных активов портфеля по принципу дополнения (что бы снизить общую волатильность). Можно конечно по книжкам действовать. И всё же хочется ещё и протестировать. Понятно предсказать как в следующие 10 лет будет никто не может. но хоть посмотреть как было в последние 100- хоть какие то ошибок возможно избегу так.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

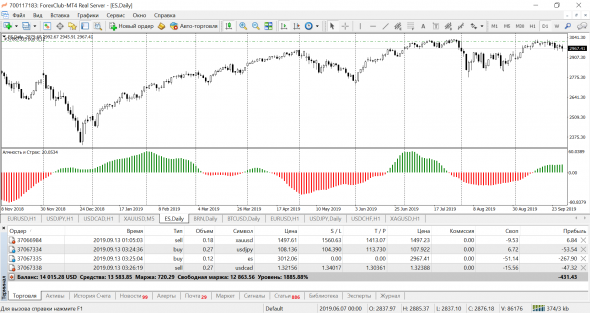

Алчность и страх. Итог недели

- 28 сентября 2019, 10:10

- |

Здравствуйте, дамы и господа!

Похоже, что на рынке установилось шаткое равновесие между алчностью и страхом инвесторов: после покупки рисковых и продажи защитных активов 13 сентября нефть принесла около 4% прибыли (позиция закрыта по ТП), а остальные — убыток чуть более 3% (держу открытыми):

Подробнее о ТС «Алчность и страх»

Если статья вам понравилась, жмите сюда,

А если нет, то сюда.

Арбитраж. С чего начать?

- 02 сентября 2019, 14:42

- |

Соответственно, буду очень признателен, если подскажете, где можно в интернете найти материалы, курсы(возможно платные) по данной теме?

Заранее, благодарю всех за любые ответы!

Биржевой тренажёр ChartGame, 10 место ($67.28 млрд.)

- 24 августа 2019, 23:17

- |

В итоге добрался до 10 места, можно попробовать подняться немного повыше, но при ограничении по времени в 50 лет я бы не стал рисковать.

( Читать дальше )

А плох-ли кризис для трендовых торговых систем?

- 18 августа 2019, 18:40

- |

Меня тоже озадачил вопрос, что же ждать нам, алготрейдерам, особенно трендовикам? И я решил прогнать на тестере своих трендовых роботов на периоде 2008-2010г, особенно, концентрируясь на результатах второй половины 2008. Тестил фьючерс Сбербанка. Даже не менял параметры, а взял те, которые использую сейчас. Результат меня вполне устроил. Опыт у меня не большой, и вот я думаю, может я что-то не учел или не доглядел? Что скажите друзья, к чему следует быть готовым?

Зачем нужны торговые системы?

- 30 июля 2019, 01:39

- |

Бессистемная торговля рано или поздно обнулит ваш счёт.

Организация системы, приведение мыслей и эмоций к определённому порядку ведёт к сглаживанию кривой на вашем графике доходности и повышению её угла наклона. Эта система подразумевает интеллектуальное усилие и повышение устойчивости психики, это скучный и нудный процесс, который не очень похож на развлечение. Зарабатывание денег вообще сомнительное развлечение.

( Читать дальше )

Результаты роботов на Si за 2019, у кого какие?

- 28 июля 2019, 18:30

- |

поделиться результатами роботов на Si за текущий 2019 г. Начну с себя! Не заработал почти ничего, только два робота заработали, если это вобще можно назвать заработком) Результат первого, около 3500 п (максимально было 4500), текущей просадкой около 1000 п, и второй около 2000 п, с такой же текущей просадкой.

Ну, делитесь, у кого как?)

Торговая система на основе убыточной.

- 04 июля 2019, 12:00

- |

Как научно определить алгоритм-грааль?

- 07 июня 2019, 10:41

- |

Какими параметрами он должен обладать, чтобы считаться граалем?

Какие результаты должен показывать?

Например, берём алгоритм:

1. Купить индекс осенью 1998 года.

2. Продать весной 2008 года.

3. Купить в декабре 2008 года.

4. Продать весной 2011 года.

5. Купить в марте 2014 года.

6. Продать в июне 2019 года.

Это Грааль?

Если да, то почему?

Если нет, то почему?

Рецензия на книгу. C. Conlan, "Automated Trading with R"

- 21 апреля 2019, 13:48

- |

C. Conlan, «Automated Trading with R: Quantitative Research and Platform Development», 2016, 217 стр.

Bethesda, Maryland, USA

ISBN-13 (pbk): 978-1-4842-2177-8 ISBN-13 (electronic): 978-1-4842-2178-5

DOI 10.1007/978-1-4842-2178-5

В книге последовательно и очень подробно описана концепция и конкретная реализация на языке R торговой платформы для автоматизированного трейдинга. Книга всецело технического характера. В начале книги описываются отдельные модули платформы. А в приложении приводится исходный код платформы.

Из плюсов книги хотел бы отметить, что концепция платформы и описание ее отдельных модулей окажутся очень полезными для программистов и для трейдеров, которые работают над созданием своей платформы. Очень полезно понять, как это делают другие, и как решают возникающие при этом задачи.

Из минусов — весь исходный код на языке R. И программистам, чей основной язык не R, нужно будет абсолютно все переписывать. Кроме того, в некоторых местах, автор, для того чтобы книга не разрасталась, только обозначает проблему, но не приводит пути её решения. Книга на английском языке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал