SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Улыбка волатильности

Улыбки опять сошлись

- 08 апреля 2014, 02:03

- |

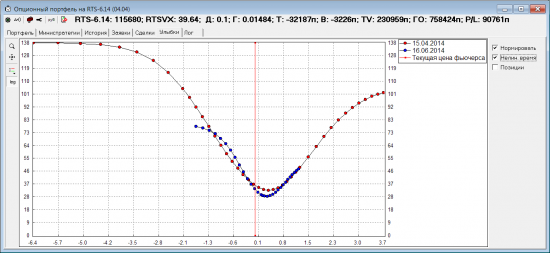

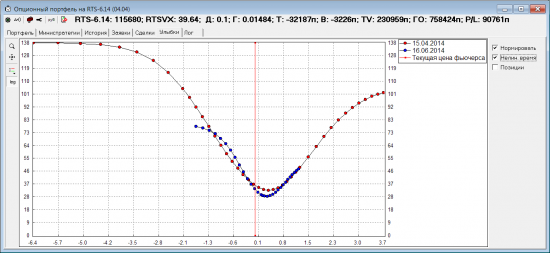

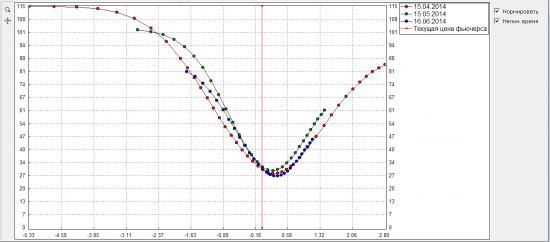

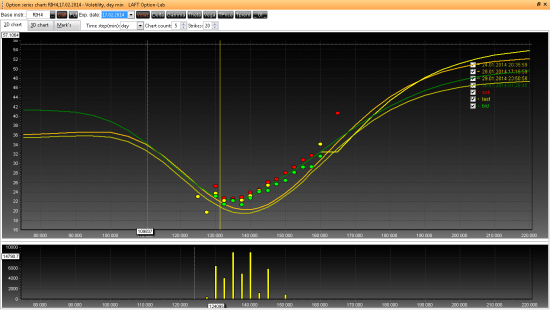

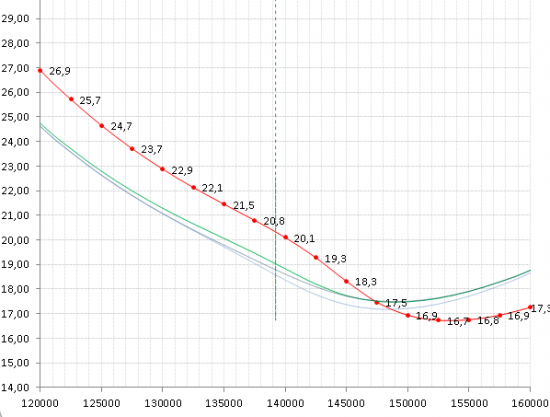

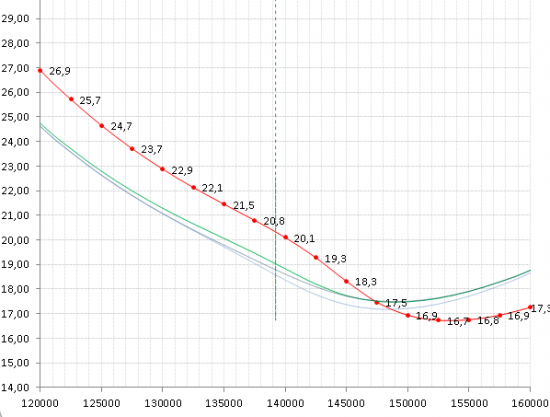

В продолжение этого поста. Напомню, 4.04 под вечер левые ветки улыбок апреля и июня сильно разошлись. Расхождение на ближайших к центру страйках составило почти 5% по IV. В качестве эксперимента открыл виртуальную позу в расчете на то что ветки сойдутся. Что они сегодня к вечеру и сделали:

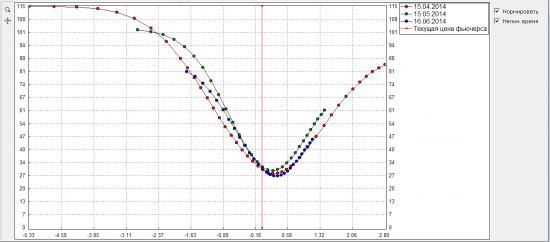

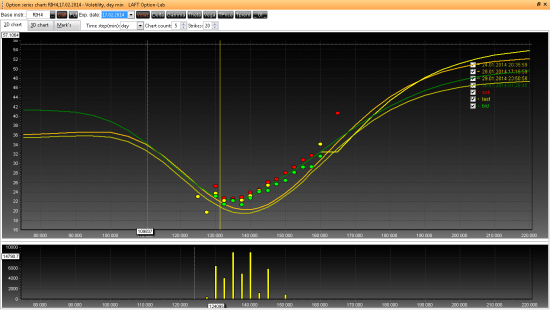

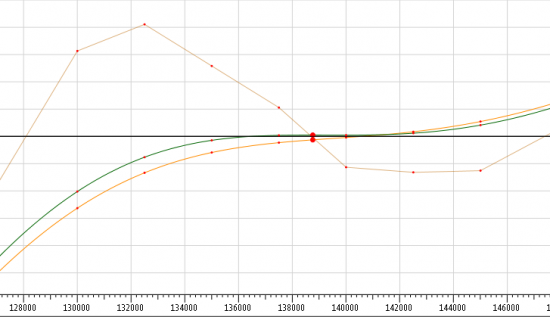

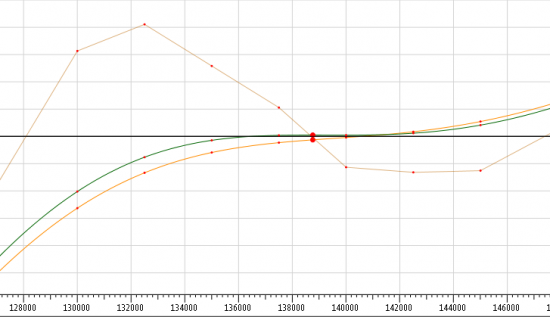

Возможно тут просто повезло и схождение произошло случайно. А может и нет, и все было закономерно. Тут остается только гадать. Но, по крайне мере, можно рассмотреть — что произошло с позой в результате такого схождения. Вот ее новый профиль:

( Читать дальше )

Возможно тут просто повезло и схождение произошло случайно. А может и нет, и все было закономерно. Тут остается только гадать. Но, по крайне мере, можно рассмотреть — что произошло с позой в результате такого схождения. Вот ее новый профиль:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Календарный арбитраж на улыбках

- 05 апреля 2014, 15:01

- |

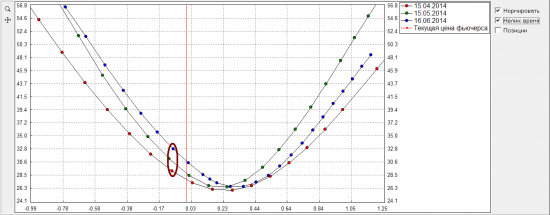

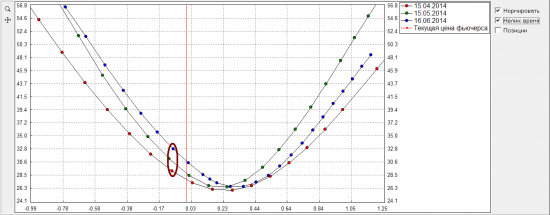

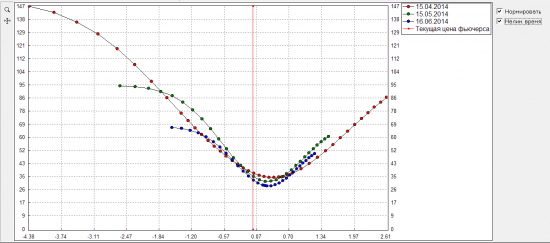

Продолжая тему календарного арбитража, сегодня хочу предложить для обсуждения новый спред. Разглядывая улыбки под конец торгов, заметил что в левой части улыбки апреля и июня довольно сильно расходятся:

В качестве эксперимента решил в выделенной области виртуально продать июнь и купить апрель. Получилась вот такая виртуальная позиция:

( Читать дальше )

В качестве эксперимента решил в выделенной области виртуально продать июнь и купить апрель. Получилась вот такая виртуальная позиция:

( Читать дальше )

Схождение улыбок

- 03 апреля 2014, 01:33

- |

В продолжение темы Расхождение улыбок. Напомню, 28.03 было зафиксированно значительное расхождение улыбок апрельской и июньской серии на RTS-6.14, и было открыто несколько виртуальных поз, которые по идее должны были принести прибыль при схождении улыбок. Все позы изначально были дельта и вега нейтральны, и планировался только дельтахедж фьючом.

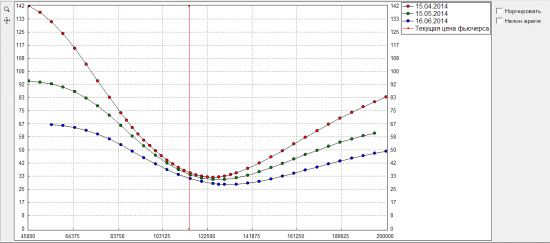

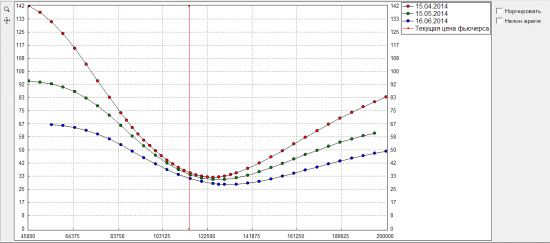

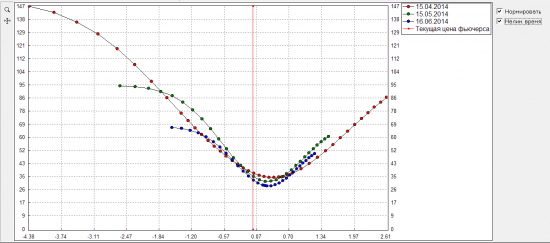

К вечеру 02.04 улыбки довольно хорошо сошлись обратно:

(зеленая улыбка — это майская серия, она роли не играет)

Результаты по экспериментальным позам получились следующие.

( Читать дальше )

К вечеру 02.04 улыбки довольно хорошо сошлись обратно:

(зеленая улыбка — это майская серия, она роли не играет)

Результаты по экспериментальным позам получились следующие.

- Поза на схождении IV на ЦС (тогда это был 115000 страйк). На данный момент, если бы удалось закрыть позу по теор.ценам, то была бы прибыль примерно 7% от задействованного ГО. Вот текущий профиль:

( Читать дальше )

Расхождение улыбок

- 29 марта 2014, 03:30

- |

Сейчас улыбки RTS-6.14 на апрель и июнь выглядят так:

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Если отнормировать эти улыбки (ln(K/S)/sqrt(T)) и пересчитать их с учетом оставшегося торгового времени, а не календарного, то у меня получается такая картинка:

( Читать дальше )

Снова о улыбке

- 19 февраля 2014, 00:04

- |

Наверное, достал тут всех с улыбкой:) но всё-таки визуализация, которая наглядно передаёт характер проблемы с болтанкой улыбки (см. понедельник 17.02 первая половина дня):

Движение улыбки волатильности

- 30 января 2014, 01:47

- |

Надоело народ воспитывать, к тому же теперь нужно воспитывать дочку :) Научите меня, расскажите, что думаете.

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:

Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

Позиция, которую я озвучивал в предыдущем своем рассказе, немного «недовозит», а это расстраивает. Я вижу где это происходит и почему, но хочу поболтать о том, что бы это значило.

С помощью шикарного софта, к которому я все еще трудно привыкаю, я представляю вам две динамики улыбки в болезненных сериях — феврале и марте на RTS.

Начнем с февральской улыбки:

Начнем с февральской улыбки:Зеленая линия отображает текущее состояние и указывает нам на то, что волатильность выросла справа, а слева осталась в более менее том же диапазоне. Улыбка крутеет на глазах и с необычной стороны.

Первое, что в таком случае приходит на ум то, что падения не будет (по крайней мере на взгляд того, кто это делает).

Я знаю, что у русской улыбки волатильности челябинский нрав и тут может быть все, что угодно, к тому же обычно 3-4% сильно меня не трогают, однако хочу спросить мнение уважаемого сообщества. Тут был кто-то и ушел? Какие обычно разницы в волах месячного и трехмесячного опционов?

( Читать дальше )

Что такое рыночная улыбка волатильности?

- 27 января 2014, 15:48

- |

Под улыбкой волатильности каждый участник рынка понимает что-то свое. Сейчас мы поговорим о текущей рыночной улыбке. Той самой улыбке, которую биржа оценивает шестью загадочными параметрами. На самом деле, конечно, в природе никакой улыбки волатильности не существует. Есть набор бидов, оферов и последних цен. Откуда берется тогда точное значение волатильности в каждом страйке? Чтобы ответить на этот вопрос, нужно понять, зачем вообще нужна текущая улыбка? Я вижу три варианта ответа на этот вопрос

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

Улыбка волатильности

- 22 января 2014, 11:07

- |

Третий день уже биржа косячит со смайлом, опять улыбка слетела.

Те кто хеджирует дельту по ней, уже возможно посливали прилично.

P.S.

Оценка позы по кривой улыбке:

( Читать дальше )

Те кто хеджирует дельту по ней, уже возможно посливали прилично.

P.S.

Оценка позы по кривой улыбке:

( Читать дальше )

Что за бред с биржевой улыбкой

- 20 января 2014, 17:40

- |

У кого есть ихние контакты позвоните скажите

вообще перестали следить на 250 пунктов расхождение уже по 1350 страйку

вообще перестали следить на 250 пунктов расхождение уже по 1350 страйку

Выбор дельты для дельта-хеджа

- 26 декабря 2013, 15:34

- |

Изучение динамики улыбки подводит нас к другой важной теме – о выборе правильного метода дельта-хеджа. Какую волатильность использовать для расчета дельты — рыночную или расчетную? На конференции НОК-6 с интересным докладом на эту тему выступил Олег Мубаракшин. И опять я не был согласен с Олегом и теперь представляю свой подход к проблеме.

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

( Читать дальше )

Способов расчета дельты много в зависимости от модели движения улыбки. Можно, взяв рыночную волатильность, считать дельту по БШ, можно делать коррекцию на движение улыбки и т.д. и т.п.

Как понять, какой способ лучше для расчета дельты? Как выбрать критерий для выбора? Критерий зависит от того, чего мы хотим от дельта-хеджа. Допустим, наша цель — минимальный размах ежедневных колебаний стоимости нашего портфеля. Тогда, наверно, в нашем тесте есть смысл минимизировать сумму квадратов ежедневных приращений стоимости портфеля. Предположим, мы желаем получить минимальный размах колебаний стоимости портфеля на экспирации. Соответственно, необходимо минимизировать

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал