Управление активами

...Блажен верующий...

- 07 апреля 2020, 09:17

- |

… Всем привет… сейчас на смартлабе стали появляться те кто с пеной у рта доказывают что будет второе дно, что не будет второго дна.Возможно они набрали позиций в ту или иную сторону, и ждут благоприятного исхода, или уже глубоко засели в своих позициях терпя убытки.Хотелось бы таким людям посоветовать не терять бдительности… и все таки свою веру подкреплять разумом… а не наоборот, и не забывать про управление рисками.

… Управление рисками — процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь

… Всем спасибо...)

- комментировать

- Комментарии ( 4 )

Всепогодный/всесезонный или вечный портфель Рэя Далио и паритет рисков.

- 11 февраля 2020, 11:33

- |

Давно хотел разобраться в очень актуальной на данный момент для себя теме, а именно в идее всепогодного/всесезонного или вечного портфеля придуманного Рэем Далио (Ray Dalio) и его партнером по хедж-фонду Bridgewater (AUM на 2019 год $160 млрд) — Бобом Принцем (Bob Prince).

В данной статье я попытаюсь разобраться в истории и причинах создания такого портфеля, расскажу о главной концепции паритетов рисков на которой построена данная стратегия, рассмотрим также микс и пропорции активов рекомендованные для данной стратегии, рассмотрим российские и американские аналоги данной стратегии присутствующие в данный момент на рынке и самое главное рассмотрим историческую доходность стратегии начиная с 70-ых годов прошлого века и по наши дни.

Для тех кто не любит читать длинные статьи я записал видео на эту тему в котором пересказан основной смысл статьи в довольно сжатом виде, для тех кто больше любит читать, статья находится сразу после видео.

( Читать дальше )

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Финансовые рассказы: Что такое ПИФ? Паевые Инвестиционные Фонды.

- 12 января 2020, 07:58

- |

Предлагаю вашему вниманию Ролик про ПИФ. Ролик прекрасно подойдет, для тех кто ничего не знает про Паевые Инвестиционные Фонды или ПИФ.

( Читать дальше )

Несколько слов об активном и пассивном управлении - Владимир Твардовский

- 12 ноября 2019, 14:40

- |

В августе этого года Morning Star зафиксировало впервые в истории фондового рынка США превышение сумм, инвестированных в фонды пассивного управления над активными фондами. Из этого простого факта многие управляющие и аналитики делают далеко идущие выводы об изменении структуры рынка. Так ли это и есть ли причины полагать, что активное инвестирование умерло, только потому, что объем денег в фондах с пассивным управлением в августе сего года впервые в истории превысил объем средств в фондах с активным инвестированием?

Ну, давайте поговорим о смерти активных инвестиций. Об этом все последние годы говорили исключительно продавцы ETF, да независимые консультанты, которым проще продать «весь рынок», чем строить финансовые модели и искать недооцененные и переоцененные активы для формирования портфеля клиента в соответствии с его риск-профилем. Поговорим о том, чего не понимают продавцы инвестиционных продуктов, ориентированных на пассивное инвестирование.

( Читать дальше )

Если бы я делал хедж-фонд и рекламу для него

- 10 ноября 2019, 15:28

- |

УК «Ралли» — быстро и профессионально!

Галопам по Европам (II) (1) Лоукосты. Зачем?

- 31 октября 2019, 21:36

- |

Здравствуйте, коллеги!

Временно выпал из местной тусовки. Призвали сезонные вопросы.

Прошлогодние путешествия описаны здесь: Галопом по Европам (6)

В последующих топиках будут только практические советы и интересная аналитика. Дрышпак на котором летели туда и обратно на картинке.

Итак, что мы получаем от лоукоста?

Только дешёвую цену. Это скрюченным и голодным лететь в самолёте (если вам не достался ряд с аварийным выходом. Кстати там вас ещё спросят, сможете ли вы осуществить определённые действия с аварийным выходом. На обратном рейсе нам повезло и рандомное распределение мест дало аварийные кресла. На вопрос стюардессы смогу ли я открыть аварийный люк и т.д. и т.п. я сказал что если они мне ещё заплатят я персонально эвакуирую всех пассажиров прямо сейчас ))) .

Как правило аэропорт посадки находится на отдалении от места куда вам надо и вам надо или

( Читать дальше )

Примеры входов от портфеля к конкретному инструменту.(3)

- 15 октября 2019, 22:02

- |

Здравствуйте, коллеги!

Окончание серии топиков, сегодня в программе пункт 3в :

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work?

в) Примеры входов от портфеля к конкретному инструменту.

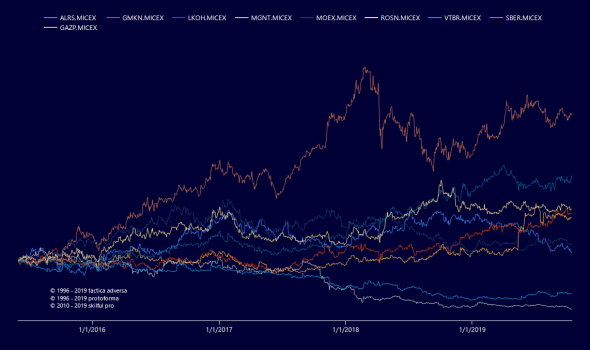

Для начала рассмотрим картину разброса «движения» цен на голубые фишки из списка МОЕХ-10:

Доходности по бумагам:

( Читать дальше )

Почему спекулянты выбирают фьючерсы?

- 02 октября 2019, 22:00

- |

Здравствуйте, коллеги!

Продолжаю идти по пунктам, сегодня в программе 3б:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work?

в) Примеры входов от портфеля к конкретному инструменту.

Давайте рассмотрим таблицу победителей на Кубке Робинсона (я специально взял с 2000 года, с этого года в конкурсе участвовали те, кто торговал акции, а далее включили и форекс):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал